آشنایی با فیبوناچی

یکی از ابزارهای پرطرفدار در تحلیل تکنیکال، نسبت های فیبوناچی می باشند. این نسبت ها توسط ریاضیدان ایتالیایی “لئوناردو فیبوناچی” ابداع شده اند.

Warning: Undefined property: WP_Error::$taxonomy in /home/admin/domains/sahamir-ac.com/public_html/wp-content/plugins/elementor-pro/modules/query-control/classes/elementor-post-query.php on line 259

مقدمه

مقدمه

یکی از ابزارهای پرطرفدار در تحلیل تکنیکال، نسبت های فیبوناچی می باشند. این نسبت ها توسط ریاضیدان ایتالیایی لئوناردو فیبوناچی ابداع شده اند.

طبق گفته های این ریاضیدان و اثبات آن توسط سایر دانشمندان، نسبت های فیبوناچی به وفور در طبیعت یافت می شوند. پس از آن معامله گران نیز متوجه شدند که در بازارهای مالی نیز این نسبت ها کاربرد دارند و می توان با استفاده از آنها نقاط ورود و خروج مناسبی را بدست آورد.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

نحوه تشکیل اعداد دنبالهی فیبوناچی

نحوه تشکیل اعداد دنبالهی فیبوناچی

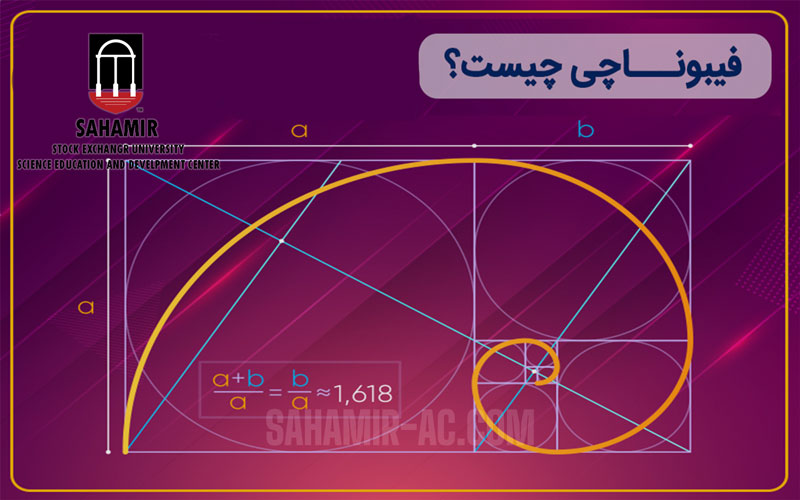

همانطور که در تصاویر زیر میبینید اگر با اعداد دنباله فیبوناچی مربعهایی بسازیم، ملاحظه میکنید که مربعها چگونه بهطور منظم و مرتب کنار هم جای میگیرند؛ مثلا مربعهای یک و یک مربع دو را میسازند؛ مربعهای پنج و هشت مربع ۱۳ را ایجاد میکنند؛ مربعهای هشت و ۱۳ مربع ۲۱ را میسازند و به همین منوال ادامه مییابد.

سپس اگر بهاندازهی طول ضلع مربعها کمانهایی رسم شود، در نهایت یک مارپیچ بدست میآید که بهسرعت رشد میکند.

معمایی که باعث کشف فیبوناچی شد

برای درک بهتر مفهوم اعداد فیبوناچی به این مثال توجه کنید. فیبوناچی قصد داشت بررسی کند که اگر یک جفت خرگوش نر و ماده داشته باشید، میزان زادوولد آنها چطور خواهد بود.

تصور کنید خرگوشها همین حالا به دنیا آمدهاند و پس از یک ماه بالغ میشوند، دوران بارداری خرگوش ماده یک ماه است و هنگامیکه به این سن برسد باردار میشود. پسازآن یک خرگوش ماده و یک نر به دنیا میآیند و البته فرض میشود که خرگوشها هرگز نمیمیرند. بهاینترتیب پس از یک سال چه تعداد خرگوش ماده و چه تعداد نر خواهیم داشت؟

او Fn را برابر با تعداد جفتهای زاد و ولد شده در ماه nاُم در نظر گرفت. در نتیجه در ماه اول یک جفت، در ماه دوم یک جفت جدید و در ماه سوم هر یک از دو جفت اول یک جفت جدید زاد و ولد میکنند. به همین ترتیب هر جفت خود میتواند پس از یک ماه جفت دیگری را به دنیا آورد و الگوی تعداد جفتهای جدید مطابق سری اعداد فیبوناچی است.

سری فیبوناچی برای الگوی تولید مثل خرگوش به صورت زیر است:

۱،۱،۲،۳،۵،۸،۱۳،۲۱،۳۴،۵۵،۸۹،۱۴۴،۲۳۳.

تصاعد فیبوناچی در تحلیل تکنیکال

مشاهده میکنید، که هر عدد در این تصاعد، حاصل جمع دو عدد قبلی با یکدیگر است، و فرمول فیبوناچی را می توان به فرمول فوق خلاصه کرد.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

آموزش کاربرد فیبوناچی در علم تحلیل تکنیکال

آموزش کاربرد فیبوناچی در علم تحلیل تکنیکال

حال که با مفهوم سری اعداد فیبوناچی آشنا شدید، لازم است با کاربرد آن در تحلیل تکنیکال بازار سهام آشنا شوید. امروزه برای معاملهگران این موضوع اهمیت دارد که بفهمند چگونه این اعداد وارد بازی سهام میشوند و نقش خود را در بازار بر عهده میگیرند.

در ابتدای ایجاد یک بازار، منطقی است که بگوییم کاری که در بازارها انجام میشود، بسیار ساده است. افراد با خرید و فروشهای خود یک بازار را به وجود میآورند؛ اما بهتدریج پیچیدگی بازارها افزایش مییابد.

در حال حاضر بسیاری از خبرگان بازار سهام چیزی را نمیخرند، به دلیل اینکه «احساس میکنند آن را دوست دارند یا ندارند». اکنون تحلیلگران تکنیکال سعی میکنند سریع و دقیقتر به این نکته پیببرند که در چه نقطهای از نمودار باید وارد و در چه نقطهای از آن خارج شد.

درصورتیکه به پیچیدگی بازار اعتقاد داشته باشیم، منطقی است که بیشتر معاملهگران در آیندهای نزدیک بهطرف روشهای علمیتر برای معاملات خود سوق پیدا کنند.

قبول اهمیت نقاط فیبوناچی توسط معاملهگران درنهایت بهجایی ختم میشود که هرگاه نمودار به سمت این نقاط حرکت میکند، معاملهگران بتوانند رفتار آن را پیشگویی کنند.

با این تفاسیر میتوان گفت که انواع ابزارهای فیبوناچی در بازارهای مالی، روشی برای تحلیل بازگشت یا ادامه روند هستند. از منظری انواع ابزارهای فیبوناچی نقاط حمایت و مقاومت هستند که با ابزارها و روشهای گوناگون رسم میشوند.

این سطوح بازگشت برخلاف حمایت و مقاومتهای قبلی که تنها قیمتی خاص را نقطه حساس تلقی میکردند میتوانند قیمتی خاص، خطی مورب یا زمان خاصی را نقطه حساس حمایت یا مقاومت تعریف کنند. در استفاده از ابزارهای فیبوناچی درصدها اهمیتی فوقالعاده دارند.

عموم این درصدها از نسبت درصدهای بین اعداد فیبوناچی به دست میآیند. به غیر از چند عدد ابتدای سری اعداد فیبوناچی، هرکدام از اعداد دنباله، تقریبا ۱٫۶۱۸ برابر عدد قبل از خود هستند (نسبت طلایی) و هر عدد ۰٫۶۱۸ برابر عدد بعد از خود است.

این نسبتها به درصد به ترتیب ۱۶۱٫۸ درصد و ۶۱٫۸ درصد میشوند. درصدهای دیگری نیز مهم هستند که در ادامه میآید. تقسیم عدد اول به عدد دوم سری اعداد فیبوناچی یکبهیک یا به عبارتی ۱۰۰ درصد را نشان میدهد.

تقسیم عدد دوم به عدد سوم سری اعداد فیبوناچی ۰٫۵ یا بهعبارتی ۵۰ درصد را نشان میدهد. در اعداد بالاتر سری اعداد فیبوناچی و تقسیم هر عدد به دو عدد بعد از آن، مشاهده میشود حاصل تقسیم به ۳۸٫۲ درصد تمایل میکند.

در اعداد بالاتر سری اعداد فیبوناچی و تقسیم هر عدد به سه عدد بعد از آن، مشاهده میشود حاصل تقسیم به ۲۳٫۶ درصد تمایل دارد.

نمودار زیر نشان میدهد که روند قیمتی در بازگشت و تصحیح در محدودههای ۲۳.۶ درصد، ۳۸.۲ درصد و ۵۰ درصد واکنش نشان داده است.

علت محبوبیت فیبوناچی در تحلیل تکنیکال

سطوح فیبوناچی اعداد هندسی هستند، بنابراین سطوح گسترش پس از رسم چشمنواز به نظر میرسند. سطوح فیبوناچی نقاط مرجع ملموسی را فراهم میکنند، بنابراین در صورت استفاده درست، از انتزاعی شدن موضوع جلوگیری میکنند. سطوح گسترش و اصلاحی فیبوناچی سطوح نامرئی حمایت و مقاومت محسوب میشوند.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

شیوه رسم ابزار فیبوناچی

شیوه رسم ابزار فیبوناچی

ابتدا باید یکروند خاص را مشخص کنیم. این روند میتواند صعودی یا نزولی باشد. نکتهای که باید توجه داشته باشیم، این است که تشخیص استفاده از ابزار کاملا شخصی است و بیشک تجربه میتواند اولین مؤلفه مهم در استفاده از آن باشد و برای تشخیص نقاط کف و سقف، تجربه بهطور محسوس خود را نشان میدهد.

برای رسم باید در روند صعودی پس از انتخاب ابزار، کف را به سقف و در روند نزولی سقف را به کف وصل کنیم. برای نحوهی معامله باید منتظر واکنش معاملهگران در یکی از سطوح فیبوناچی باشیم.

بهبیانی برای تشخیص اینکه این سطح حمایت یا مقاومت است، باید تمام پارامترهایی که برای یک حمایت یا مقاومت در حالت عادی بررسی میکردید، را لحاظ کنید.

در این میان نسبتهای ۶۱.۸ درصد و ۳۸.۲ درصد از اهمیت برگشتی بیشتری برخوردار هستند. ابتدا باید روی تراز ۳۸.۲ درصد حساس بود و درصورتیکه این تراز را رد کرد، به ۶۱.۸ درصد حساس شد و درصورتیکه از این تراز عبور کند، تراز بعدی ۷۸.۶ درصد خواهد بود و درصورتیکه این سطح بشکند، احتمالا با کف قیمتی برخورد میکند و بهاحتمالزیاد این کف را میشکند.

با این تفاسیر اگر روند صعودی باشد، ما میتوانیم از این ابزار برای بررسی حمایتهای آن استفاده کنیم که در مثالهای زیر این امر بهوضوح مشخص شده است. بعد از انتخاب، نقطه یک را به دو وصل میکنیم تا سطوح به دست بیاید.

فراموش نکنید که این دو نقطه یک حداقل و حداکثر هستند.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

پیش بینی آینده بازار با استفاده از ابزارفیبوناچی

پیش بینی آینده بازار با استفاده از ابزارفیبوناچی

اگر دقت کنیم متوجه میشویم که بازار به صورت مستقیم حرکت نمیکند بلکه به صورت زیگزاگ حرکت میکند. ما با توجه به زیگزاگ حرکت کردن بازار و استفاده از ابزار فیبوناچی میتوانیم به راحتی آینده بازار را به تشخیص بدید.

ابتدا ما باید موج را تشخصی بدهیم، موج یک رشد بازار را میگونید یعنی سهام از یک قیمتی تا قیمتی دیگر رشد کند و را موج میگویند برای شناخت موج می توانیم به تصویر زیر توجه کنیم:

سهام دسبحان از قیمت 200 تومان تا قیمت 850 تومان یک رشد را داشته است و چون این حرکت سهم صعودی بوده است ، به آن موج صعودی میگویند.

ما با در اختیار داشتن موج A و B و با نسبت اصلاح این موج یعنی B به C می توانیم نقطه D را محاسبه کنیم. اما این محاسبه را چگونه انجام میدهم؟

فرض کنید اگر یک فنر را جمع کنیم و سپس رها کنیم 100 سانت به سمت بالا می پرد ، حالا اگر 23 درصد راه رفته را برگردد و دوباره جمع شود اینبار میتواند به نقطه 177 سانت برسد چون فقط 23 درصد راه رفته را برگشت زد.

حالا اگر فنر 50 درصد راه را برگردد در حرکت بعدی میتواند تا 150 رشد کند، به طور کلی هرچقدر کمتر برگردد هدف بعدی بالا تر خواهد بود.

فیبوناچی دقیقا به این شکل کار میکند هرچقدر سهام راه رفته را کم تر برگردد هدف سهام بالا تر خواهد بود. نکته قابل توجه اگر سهام بیش از 50 درصد راه رفته را برگردد ممکن است رشد سهام خیلی کم باشد.

فیبوناچی از مهم ترین مباحث در تحلیل تکنیکال است که مورد تایید تمامی تحلیلگران است. ما در دوره آموزشی تحلیل تکنیکال پیشرفته تمامی مباحث فیبوناچی از جمله برگشتی و گسترشی را به صورت کامل همراه با تمرین در بازار های جهانی برای شما عزیزان قرار داده ایم. قطعا یکی از بهترین ابزارها برای پیش بینی آینده بازار فیبوناچی است.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

نتیجه گیری

نتیجه گیری

در این مطلب در خصوص اعداد فیبوناچی، ارتباط آنها و نشانه این اعداد در طبیعت صحبت کردیم. علاوه بر این، از اعداد فیبوناچی میتوان در تحلیل سهام استفاده نمود.

بسیاری از تحلیلگران از فیبوناچی برای بررسی روند سهم و تحلیل سهم استفاده میکنند. استفاده از اعداد فیبوناچی از طریق کلاس های حضوری، غیرحضوری و بسته های آموزشی مجموعه سهامیر قابل مشاهده و یادگیری است.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

10 پاسخ

فیبوناچی به تنهایی در بازارهای مالی قابل استفاده است یا باید با ابزارهای دیگر ترکیب شود؟

ابزار فیبوناچی در بازارهای سرمایه به تنهایی هم قابل استفاده است ولی اگر بتوانید با استراتژی های دیگر و ابزارهای دیگر ترکیب بکنید و از هم تایید بگیرید تقاط ورود و خروج را بهتر هم ممکنه عمل بکنه . فیبوناچی بسیار کاربردی و قابل اعتماد است

کاربرد اصلی فیبوناچی در بازارهای مالی چیست؟

کاربرد اصلی فیبوناچی در بازارهای مالی حمایت و مقاومت پنهان بازار است که اهداف و نقاط حمایتی و مقاومتی قیمت را بخوبی نمایش میدهد

اعداد فیبوناچی در بورس ایران متفاوت است؟

خیر اعداد فیبوناچی در بورس ایران هیچ تفاوتی با بازار جهانی و دیگر بازار ها ندارد و همان اعداد است و هیچگاه نمیتوان این اعداد را تغییر داد

فیبوناچی در بورس ایران هم کاربرد دارد؟

بله کاملا کاربرد دارد و یک ابزار بسیار مفید هست برای تحلیل گران و معامله گران و کاملا تطابق دارد با بورس ایران و بسیار استفاده میشود

شما در آموزشگاه سهامیر فیبوناچی رو جداگانه تدریس میکنید؟

خیر فیبوناچی بخاطر اهمیت بالایی که داره در تمامی مباحث آموزشی گنجانده شده و کلاس های مجزا برای این ابزار تکنیکال برگزار نمیشود