نحوه مدیریت سرمایه در بازار فارکس

معمولا یک معامله گر موفق فارکس همواره و آگاهانه درگیر مدیریت سود و ضرر خود می باشد. همان اندازه که برای هر معامله گر داشتن سیستم و استراتژی موثر، ممکن است کافی به نظر برسد، نبود یک سیستم مدیریت سرمایه نیز می تواند فاجعه بار باشد.

مقدمه

مقدمه

اگر از موفق ترین معامله گران در بلندمدت، بپرسیم رمز موفقیت آنها چیست؟ اکثریت قریب به اتفاق آنها استفاده از یک سیستم مدیریت سرمایه مشخص و موثر را دلیل اصلی آن بیان خواهند نمود، بنابراین شاید بهتر آن است که این متن را با دقت و چندین بار مطالعه کنید تا ملکه ی ذهنتان گردد. در این بخش تلاش می شود، روشی مناسب و کاربردی جهت سودبری مداوم کاربران ارایه گردد.

معمولا یک معامله گر موفق فارکس همواره و آگاهانه درگیر مدیریت سود و ضرر خود می باشد. همان اندازه که برای هر معامله گر داشتن سیستم و استراتژی موثر، ممکن است کافی به نظر برسد، نبود یک سیستم مدیریت سرمایه نیز می تواند فاجعه بار باشد.

یک معامله گر فارکس باید از لحاظ احساسی برای پذیرش ضرر آماده گردد، چون ضرر کردن در معاملات فارکس امری بدیهی است که برای هر معامله گری اتفاق خواهد افتاد ولی معامله بدون مدیریت سرمایه به معنای واقعی قمار خواهد بود. مدیریت ریسک هر معامله و نهایتا مدیریت ریسک حساب کاربری، می تواند فارکس را به یک تجارت دائمی و سودمند تبدیل نماید. مدیریت سرمایه همواره بخشی از پتانسیل سوددهی معاملات را محدود نموده ولی سود آوری بلند مدت را تضمین می نماید.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

اصول ۱۲ گانه مدیریت سرمایه

اصول ۱۲ گانه مدیریت سرمایه

گنجاندن مجموعه ای از اصول اولیه مدیریت سرمایه در استرتژی معاملاتی هر معامله گر امری ضروری است. یک استراتژی کلی معمولا شامل موارد زیر می باشد:

۱– هرگز با سرمایه ای که استطاعت آن را ندارید معامله نکنید

یکی از اصول اولیه مدیریت سرمایه این است که هرگز نباید موجودی حساب کاربری شما از تنها دارایی موجودتان متشکل گردد. سرمایه حساب شما نباید از پول قرض شده یا با حذف هزینه های اصلی زندگی تامین گردد.

یک حساب منطقی متشکل از سرمایه ایست که معامله گر آمادگی از دست دادن کامل آن را داشته و مطمئن است این امر به روند زندگی روزانه اش خدشه ای وارد نمی کند. عدم رعایت این امر می تواند معامله گر را از لحاظ احساسی دچار استرس نموده و باعث قضاوت و اخذ تصمیمات غلط و احساسی در روند معاملات گرداند.

۲– میزان بهینه ریسک به سود را تخمین بزنید

دانستن میزان ریسک مورد انتظار در هر معامله یکی دیگر از نکات اصلی مدیریت سرمایه می باشد. برای مثال ممکن است یک معامله گر فارکس انتظار داشته باشد در مقابل ریسک نمودن یک واحد، دو واحد سود ببرد که در این حالت نسبت ریسک به سود او ۱:۲ خواهد بود، در مقابل معامله گر می تواند به دنبال فرصتهای کمیاب تر ولی با نسبت ریسک به سود ۱:۳ بماند. این انتخاب به شرایط معامله گر و توانایی های وی در پذیرش ضرر های احتمالی مربوط می باشد.

انتخاب سطح ریسک به سود بالاتر می تواند به معامله گر کمک کند تا معاملات کمتر جذاب را حذف نموده و توان و سرمایه خود را بر روی معاملاتی با شرایط بهتر متمرکز نماید. همچنین با توجه به سطح مارجین و اهرمی که درحساب کاربری معامله گر تعریف شده است، می تواند باعث ورود به فرصتهای بزرگتر گردد.

۳– میزان بهینه پوزیشن های خود را تخمین بزنید

دانستن سایز پوزیشن در هر معامله وابسته مستقیم با میزان سرمایه حساب کاربری بوده و می تواند از باقی مانده حساب در معاملات محافظت نماید. با استفاده از سایز مناسب پوزیشن می توان از میزان تحت ریسک سرمایه موجود در حساب، در هر معامله مطلع گردید. این مبحث به طور مفصل در همین بخش سایت ، در قسمت لات، باز شده است.

برای مثال، اکثر معامله گران موفق فارکس، در هر زمان و هر معامله حداکثر ۲ تا ۳ درصد سرمایه خود را ریسک می کنند. در چنین شرایطی حتی در صورت از دست دادن تمامی آن ۲ درصد، معامله گر هنوز شانس بالایی جهت برگرداندن ضرر خود خواهد داشت. از سوی دیگر، برخی از معامله گران درصد بالاتری از سرمایه خود را ریسک می کنند و در اصل این درصد را وابسته به میزان و احتمال سود دهی تخمینی خود جهت هر معامله می دانند.

۴– همیشه معامله نکنید

در هر بار ورود به بازار فارکس، خود را ملزم به انجام معامله نکنید. شرایط روحی و احساسی خود را بسنجید و سعی کنید با چشم پوشی از معاملات پر ریسک و یا ورود به بازارهای نوسانی و نامشخص سرمایه خود را حفظ نمایید.

۵– لورج (اهرم) را درک کنید و به آن احترام بگذارید

لورج به شما امکان سود بردن از معاملاتی با حجم بالاتر از سرمایه واقعی را داده و از سوی دیگر پتانسیل ریسک و ضررهای بالا را نیز افزایش می دهد.

اهرم، ابزاری کاربردی است ولی باید در استفاده از آن بسیار محتاط بود. برای مثال یک لورج ۱:۲۰۰ در حساب ۴۰۰ دلاری به این معناست که شما می توانید در یک معامله ۸۰،۰۰۰ دلاری وارد شوید . به این منظور در هر معامله نیاز است سطح ریسک آن را به خوبی درک نمایید، زیرا هیچ گاه نمی توان از پیش بینی های صورت گرفته اطمینان حاصل نمود.

۶– در هر معامله حد Stop Loss قرار دهید

پس از تعیین حجم هر معامله توسط تخمین درصد معقول تحت ریسک سرمایه، معامله گر می تواند با تکیه به مهارت خود در فارکس وارد پوزیشن گردد.

ولی قبل از ثبت پوزیشن حیاتی است که حد تحمل حساب را نیز در نظر گرفت. بسیاری از معامله گران بلافاصله پس از ورود به پوزیشن حد Stop Loss خود را نیز تعیین می نمایند که از قانون مند بودن خود اطمینان کسب نمایند.

حد Stop Loss کمک می کند، معامله گر، در مواردی که روند بازار را غلط تشخیص داده، به شکل اتوماتیک از پوزیشن خارج گردد. استفاده از حد Stop Loss یکی از بخش های حیاتی مدیریت سرمایه در فارکس بوده و باعث می گردد معامله گر بتواند در موارد تغییر جهت پیش بینی نشده روند بازار، موجودی سرمایه خود را تا حد معقولی حفظ نماید.

استاندارد ترین حد ضرر برای معامله گران بازار فارکس، حداکثر ۳ درصد کل سرمایه در هر معامله می باشد، به این معنی که کسی که ۱۰۰۰ دلار سرمایه دارد می بایست حد ضرر خود را در هر معامله طوری قرار دهد که حداکثر پس از اینکه زیانش به ۳۰ دلار رسید معامله خود به خود بسته شود.

برخی از معامله گران از یک حد Stop Loss تغییر یافته، زمانی که معامله آنها به سود رسیده باشد استفاده می نمایند. به این طریق که پس از اینکه روند بازار باعث گردید معامله سودده گردد، حد Stop Loss اولیه را تغییر داده تا بتوانند سود به دست آمده را در تغییرات پیش بینی نشده بازار حفظ نماید.

۷– در هر معامله حد Take Profit قرار دهید

به همان اندازه که این امر با ایده کسب سود بیشتر در تضاد است، در تعیین یک هدف و ایده جهت خروج از پوزیشن حیاتی می باشد.

حد Take Profit به معامله گر این امکان را می دهد که همواره نیازمند کنترل قیمت در معامله نباشد و یا پس از به دست آوردن سود مورد انتظار خود ، آن را در تغییر روندهای قیمت از دست ندهد.

ممکن است این استراتژی برای برخی از معامله گران، به خصوص در روندهای قوی بازار، زیان آور به نظر آید، با این حال همواره در بازار فارکس امکان وقوع تغییر روندهای غیر منتظره نیز وجود دارد. معامله گری که از حد Take Profit استفاده می نماید، می تواند با سود مورد انتظار خود از معامله خارج گردد و پس از اصلاحات قیمت در انتظار فرصت های بعدی باشد.

۸– طمعکار نباشید

همواره حس طمع خود را کنترل کنید زیر این حس می تواند شما را به سمت تصمیمات ضعیف و نابخردانه راهنمایی کند. معامله به معنای وارد پوزیشن های سودآور شدن در هر دقیقه نیست، بلکه به معنای وارد پوزیشن درست در زمان درست شدن است.

۹– هرگز به خود دروغ نگویید

معامله گر فارکس شدن به معنای میلیونر شدن یک شبه با یک حساب ۵۰ دلاری نیست. معامله گران تازه کار با این حس، به اشتباه معامله بیش از حد مبتلا شده و بزودی از چرخه بازار حذف خواهند گردید، هدف خود را منطقی و قابل دستیابی کنید.

۱۰– از اتفاقات گذر کنید

همواره بازار فارکس مستعد اتفاقات پیش بینی نشده می باشد، خود را برای آن مهیا سازید و اعتماد به نفس خود را با موارد ضرر در حد Stop Loss از دست ندهید.

بهتر است به این بی اندیشید که اگر بازار بر خلاف پیش بینی شما پیش رفته و مبلغی را ضرر کرده اید، لااقل کلیه سرمایه خود را از دست نداده اید. اگر برای معامله خود حد Stop Loss قرار نداده اید و شاهد روند معکوس بازار هستید، جلوی ضرر بیشتر را گرفته و از پوزیشن خارج شوید. در بازار فارکس هرگز نباید در انتظار معجزه بود.

۱۱– برنامه ریزی بلند مدت

هدف گذاری خود را برای سود دهی بلند مدت قرار دهید و سعی کنید هرگز با هدف بازگرداندن ضررهای متحمل شده و یا کسب سود بیشتر اقدام به چشم پوشی از قوانین مدیریت سرمایه و استراتژی های خود نکنید.

۱۲– استفاده از مدیریت سرمایه در پلن معاملاتی فارکس

برای به کارگیری مدیریت سرمایه، هدف اول ایجاد یک روش محاسبه شده در استرتژی معاملاتی فارکس و به کار بردن تکنیک های شرح داده شده بالا در معاملاتی که با مهارت شخصی معامله گر صورت می پذیرد، می باشد. در ابتدا یک معامله گر فارکس باید درک کند که بازار فارکس عموما یا به سمت روندی پیش رفته و یا در یک بازه مشخص تغییر قیمت می دهد.

درک روندها، یا تخمین محدودیت های هر معامله، به معامله گر امکان سودآوری بیشتری خواهد داد. به این منظور باید برای مثال نقاط ورود و خروج بهینه را برای پوزیشن تعیین نمود.

در روندهای بازار، معامله گر می تواند دنبال کردن روند را در ۸۰ درصد معامله های خود برنامه ریزی کرده و در این حالت نسبت ریسک به سود ۱:۲ را با قرار دادن حد Stop Loss در محلی مناسب ( برای مثال حدود ۱۵۰ پیپ) و حد Take Profit در فاصله دو برابر (حدود ۳۰۰ پیپ) رعایت نماید.

در مثالی دیگر، هرگاه معامله گر تصمیم بگیرد در جهت عکس روند وارد شده و سود خود را از اصلاح قیمت به دست آورد، نسبت ریسک به سود ۱:۱ مناسب می باشد و بهتر از حد Stop Loss و Take Profit نزدیکتر (در حدود ۵۰ پیپ) استفاده نماید.

در حالتی دیگر اگر حرکت بازار در محدوده خاصی صورت می پذیرد، معامله گر پوزیشن خود را در نزدیکی لبه این رنج باز می نماید و برای معامله خود حرکت قیمت تا لبه مقابل را متصور می شود. در این حالت نسبت ریسک به سود ۱:۱.۵ مناسب بوده و باید حد Stop Loss خود را در محلی معنا دار در حدود ۱۰۰ پیپ و حد Take Profit را در حدود ۱۵۰ پیپ قرار دهد.

توجه داشته باشید که در هر دو حالت بازار رنج و بازار روند، میزان ریسک به سود ایده آل ۱:۱.۵ تا ۱:۲ می باشد (به جز معاملات به هدف اصلاح روند) . معامله گران اکثرا در نیمی از حالات استفاده از این سیستم سود می کنند و حتی در این حالت نیز تراز حساب آنها مثبت خواهد بود. به علاوه این شیوه معامله از تصمیمات احساسی جهت ورود به معاملات جلوگیری خواهد نمود.

مثال: برای درک اهمیت رعایت میزان ضرر در هر معامله به اندازه ۳ درصد کل سرمایه، به دو جدول زیر نگاه کنید، این دو جدول نشان می دهد چنانچه کلا ۱۰۰۰ دلار سرمایه داشته باشیم و در هر معامله ۳ درصد آن را ریسک کرده و اتفاقا همواره هم ضرر کنیم بعد از ۲۳ بار معامله کردن کل سرمایه ما به نصف می رسد ولی اگر ۱۰ درصد ریسک کنیم و همه معاملاتمان نیز همچنان ضرر باشد بعد از ۲۳ بار معامله، تقریبا” چیزی از سرمایه مان باقی نمی ماند.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

آشنایی با Draw Down

آشنایی با Draw Down

فرض رو بر این می گیریم که می دانیم که مدیریت سرمایه به سبک درست، در بلندمدت باعث سودآوری ما خواهد شد ولی حالا می خواهیم به شما روی دیگر مسائل را نشان دهیم اینکه چه اتفاقی خواهد افتاد اگر قوانین مدیریت سرمایه را رعایت نکنید؟

این مثال را در نظر بگیرید و کمی به آن فکر کنید:

بیاید در نظر بگیریم که شما 100 هزار دلار پول دارید و 50 هزار دلار آنرا از دست داده اید، چند درصد از حساب خود را از دست داده اید؟

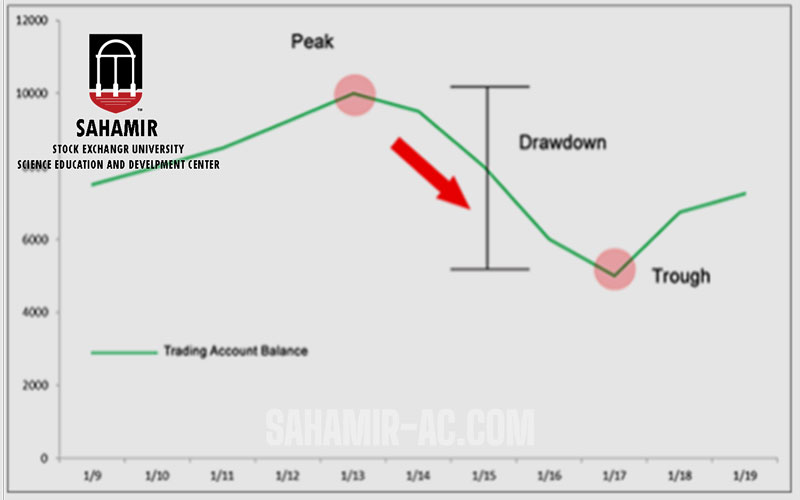

خب مشخصه که به سادگی جواب خواهید داد 50 درصد. این سوال به اندازه کافی ساده بود تا مفهوم افت سرمایه را برایتان توضیح بدهیم. این همان موضوعی است که تریدرها به آن DRAWDOWN یا افت سرمایه می گویند.

در ادامه باید اشاره کنم که افت سرمایه یا بصورت مخفف DD مقدار کاهش سرمایه شخصی است که در اثر یکسری از معاملات ناموفق یا ضررده اتفاق میفتد. بصورت نرمال از اختلاف بین سطح قبلی سرمایه قبل از ضررها و سطح فعلی بعد از ضررها بدست می آید و معمولا تریدرها بصورت درصد از حساب خود آنرا محاسبه می کنند.

خط شکست (ضرر)

در معامله کردن، ما همیشه به دنبال یک لبه هستیم. تمام دلیلی که تریدرها سعی میکنند تا سیستم خود را گسترش دهند همین است. یک سیستم معاملاتی که 70 درصد معاملات آن سودآور باشند به نظر میرسد که بسیار مناسب باشد. ولی فقط به این دلیل که سیستم شما 70 درصد سودده می باشد، آیا در هر 100 معامله ای که انجام می شود به این معنی است که از هر 10 معامله 7 تای آن به سود می رسد؟

نه لزوماً!! شما چطور می دانید که کدام 70 معامله از آن 100 معامله به سود خواهد رسید؟

جواب این است که نمی دانید!! شما می توانید تمام 30 معامله اول را شکست بخورید و بعد تمام 70 معامله بعدی را سود کنید که هنوز هم 70 % معاملات سیستم شما موفق بوده است ولی باید از خودتان سوال کنید که اگر 30 معامله پشت سر هم شکست بخورید آیا اصلا هنوز در بازار حضور دارید؟

این دلیلیه که مدیریت سرمایه بسیار اهمیت دارد. اهمیتی ندارد که از چه سیستمی استفاده می کنید بلکه حتماً باید حدود شکست خود را در نظر بگیرید. باید به این نکته اشاره کنم که بازیکنان حرفه ای پوکر که حتی تمام زندگی خود را با این شغل ساخته اند نیز برای خود حدودی را تعریف کرده اند و بنابراین هنوز سوددهی دارند.

دلیلش این است که بازیکنان خوب پوکر در واقع تمرین مدیریت سرمایه می کنند به این دلیل که آنها به خوبی می دانند که قطعاً تمام تورنمنت را برنده نخواهند بود. بنابراین آنها فقط درصد کمی از سرمایه خودشان را ریسک می کنند و به این صورت می توانند از ضررها سالم گذر کنند و ادامه دهنده راه سودآور خود باشند. این چیزی است که شما هم به عنوان یک تریدر باید انجام دهید.

افت سرمایه قسمتی از معامله کردن است و معامله گری وجود ندارد که با افت سرمایه اش دست و پنجه نرم نکرده باشد. کلید اینکه معامله گر فارکس موفقی باشید این است که نقشه معامله داشته باشید (Plan Trading) که بتواند شما را پس از این مقادیر بزرگ ضرر سرپا نگه دارد و به بازی بازگرداند و قطعاً قسمت بسیار مهمی از این نقشه معامله شما باید قوانین مدیریت سرمایه باشد.

فقط درصد کوچکی از سرمایه معامالتی خود را ریسک کنید و با این روش می توانید از لبه های شکست جان سالم به در ببرید و این ضررهای کوچک را در معامالت سودده خود جبران کنید. به یاد داشته باشید که اگر قوانین صحیح مدیریت سرمایه را تمرین کنید به تریدری تبدیل می شوید که قطعاً در بلند مدت در بازار حضور خواهد داشت و قطعاً نتیجه معاملاتش سود می باشد.

چقدر باید در هر معامله ریسک کرد؟ این سوال بسیار خوبیه که قطعاً هر معامله گری در ابتدای مسیر معامله و حتی در شروع هر معامله باید از خودش بپرسه. سعی کنید که ریسک تمام معاملات خودتان را به 2 % از سرمایه باقیمانده (نه سرمایه اولیه) محدود کنید.

ولی توجه داشته باشید که این مقدار اگر تازه وارد هستید می تواند اندکی زیاد هم باشد و اگر در ابتدای راه آموزش قرار دارید سعی کنید مدتی این مقدار را 1 % از سرمایه باقیمانده حفظ کنید.

خب در این قسمت میخواهم مقایسه بسیار مهمی را برایتان انجام دهم که در یکی از موقعیت ها ریسک هرمعامله 2 % در نظر گرفته می شود و در موقعیت دیگر ریسک هر معامله 10 % از سرمایه و شما سعی کنید که خود را در جایگاه هر دو معامله گر قرار دهید تا تفاوت وضعیت و احساسات آنها را متوجه شوید.

برای هر دو نفر حسابی با 20 هزار دلار سرمایه اولیه مشخص شده است و اینطور در نظر گرفته ایم که فرضاً هر دو 20 معامله پشت سر هم ضررده خواهند داشت و وضعیت هر دو حساب را در انتها بررسی خواهیم کرد.

خب به سادگی می توانید ببینید که تفاوت بسیار زیادی بین رعایت ریسک 2 % وریسک 10 % در هر معامله وجود دارد. اگر در یک دام شکست افتادید و 20 معامله پشت سر هم را شکست خوردید در انتها با ریسک 10 % در هر معامله فقط 300 دلار برایتان باقی می ماند که با محاسبه افت سرمایه متوجه می شویم که 85 % از کل سرمایه از دست رفته است.

ولی اگر به مدیریت سرمایه به روش 2 % در هر معامله توجه کرده باشید در انتهای همان 20 معامله ضررده هنوز حدود 14 هزار دلار سرمایه باقیمانده دارید و با محاسبه افت سرمایه مشخص می شود که حدود 30 % از کل سرمایه از دست رفته است.

مطمئناً آخرین چیزی که ما می خواهیم انجام دهیم این است که 20 معامله پست سر هم شکست بخوریم ولی بیایید منطقی باشیم و به تفاوت شکست در 5 معامله پشت سر هم در هر دو حساب نگاهی بیندازید.

در حساب 2 %ریسک در هر معامله هنوز حدود 5.18 هزار دلار باقیمانده است ولی در حساب 10 % ریسک حدود 13 هزار دلار که این مقدار کمتر از عددی است که در حساب 2 % ریسک و با فرض ضرر در 20 معامله باقی خواهد ماند.

امیدوارم که نکته محاسبات و جدول بالا را متوجه شده باشید. اگر مدیریت سرمایه درستی داشته باشید حتی در صورتی که افت سرمایه داشته باشید در اثر یکسری از معاملات ناموفق، باز هم به مقدار کافی در حساب خود باقیمانده خواهید داشت تا بتوانید ادامه روند موفق خود را بدهید و حالا باید سوال کنیم می توانید تصور کنید که 85 % از سرمایه خود را از دست بدهید؟

با یک محاسبه ساده متوجه می شوید که در ازای این 85 % از سرمایه که از دست داده اید باید 566 % از سرمایه ای که باقی مانده است سود به دست آورید تا به مقدار حساب اولیه خود بازگردید.

برای اینکه بهتر متوجه ماجرا بشوید برایتان در جدول زیر مقدار از دست دادن سرمایه به درصد و مقدار سود برای جبران آن را محاسبه کرده و قرار داده ایم.

به این جدول لفظ باتلاق ضرر هم اتلاق می شود چون هرچه ضرر بیشتری می کنید در واقع در باتلاقی فرو می روید که راه نجات از آن سخت تر و سخت تر می شود.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

نتیجه گیری

نتیجه گیری

دانستن اصول مدیریت سرمایه و محدود نمودن ریسک در معاملات فارکس، می تواند تفاوت حساب کاربری شما در سود دهی پیوسته یا بسته شدن آن به دلیل ضرر بیشتر از حد مارجین باشد.

اساسا معامله در فارکس می تواند یک تجارت جدی همیشگی و سودمند برای کسانی باشد که سرمایه و ریسک خود را آگاهانه مدیریت می کنند.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

10 پاسخ

انتخاب بروکر و اسپرد روی مدیریت سرمایه ما تاثیر داره؟

بله قطعا یکی از موثرترین گزینه های تاثیر گزار روی مدیریت سرمایتون انتخاب بروکر مناسب هستش که پیشنهاد مجموعه سهامیر بروکر ویندزور هستش

منظور از فری ریسک کردن برای مدیریت سرمایه به چه صورت هستش؟

ما در بازار فارکس انواع فری ریسک کردن داریم که بستگی به میزان ریسک پذیری شما داره . اما شما بعد از به سود رفتن پوزیشنتون حدضرر رو جابجا میکنید. و سود خودتون رو فریز میکنید بعبارتی.

منظور از Draw Down چیه؟

به بیشترین میزان افت سرمایه در یک معامله یا چند معامله گفته میشود.

ریسک به ریوارد هم جزو مدیریت سرمایه محسوب میشه؟

بله ریسک به ریواردم جزو مدیریت سرمایه است و شما باید برای رعایت مدیریت سرمایه ابندا به ریسک به ریوارد توجه کنید.

نهایت ریسک فارکس چنددرصد هست؟

بهترین ریسک در بازار فارکس از نظر کارشناسان مجموعه سهامیر 1درصد هست اما شما تا 5 درصد ریسک در یک معامله رو میتوانید انجام دهید.