آشنایی با افزایش سرمایه

سرمایه رقمی است که در اداره ثبت شرکتها به ثبت رسیده، شرکتها با طی کردن یکسری مراحل قانونی میتوانند رقم سرمایه ثبت شده خود نزد اداره ثبت شرکتها را افزایش دهند که به این فرآیند افزایش سرمایه گفته میشود.

آشنایی با افزایش سرمایه

آشنایی با افزایش سرمایه

سرمایه رقمی است که در اداره ثبت شرکتها به ثبت رسیده، شرکتها با طی کردن یکسری مراحل قانونی میتوانند رقم سرمایه ثبت شده خود نزد اداره ثبت شرکتها را افزایش دهند که به این فرآیند افزایش سرمایه گفته میشود.

قطعا شنیده اید که فلان سهم به خاطر برگزاری مجمع بسته شده و افزایش خواهد داشت. شما در این گزار سهامیر با انواع افزایش و راه های افزایش سرمایه آشنا خواهید شد پس تا انتهای گزارش با ما همراه باشید.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

شرایط افزایش سرمایه

شرایط افزایش سرمایه

افزایش به تصمیم مجمع عمومی فوق العاده صورت می گیرد. مادامی که سرمایه قبلی شرکت تایید نشده است، افزایش تحت هیچ عنوان مجاز نخواهد بود.

مجمع عمومی فوق العاده می تواند به هیات مدیره اجازه دهد که ظرف مدت معینی که نباید از پنج سال تجاوز کند، سرمایه شرکت را تا میزان مبلغ معینی، به یکی از روش های که ذکر خواهیم کرد، افزایش دهد.

لازم است ذکر شود که به تصریح قانون، اساسنامه شرکت نمی تواند دربرگیرنده اختیار افزایش برای هیات مدیره باشد. هیات مدیره در هر حال، خواه در اجرای تصمیم مجمع عمومی فوق العاده و خواه با استفاده از اجازه ای که مجمع مذکور به وی داده است، در هر نوبت پس از عملی ساختن افزایش سرمایه مکلف است حداکثر ظرف یک ماه مراتب را ضمن اصلاح اساسنامه و قید سرمایه جدید به جای سرمایه ثبت شده، به مرجع ثبت شرکت ها اعلام کند تا پس از ثبت، جهت اطلاع عموم آگهی شود.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

انواع افزایش سرمایه

انواع افزایش سرمایه

1- محل سود انباشته یا اندوخته: شرکت ها در طول سال مالی خود مقداری از سود بدست آمده را در حسابی تحت عنوان سود انباشته در صورت های مالی شرکت نگهداری می کنند.

شرکت زمانی که سود انباشته مناسبی داشته باشد با پیشنهاد هیئت مدیره افزایش سرمایه خود را عملی می کند.

از آن جایی که جریان نقدینگی جدیدی وارد شرکت نمی شود، در ازای سهامی که به شرکت اضافه می شود در بین سهامداران تقسیم می شود ولی پولی گرفته نمی شود، به همین دلیل به آن سهام جایزه نیز گفته می شود.

در این افزایش ، میزان سرمایه سهامداران و درصد سهامداری آن ها تغییری نمی کند. یعنی به همان اندازه که سهام به سبد آن ها اضافه می شود، از قیمت هر سهم کم می شود تا مبلغ سرمایه گذاری آن ها قبل و بعد از افزایش سرمایه یکسان بماند، ولی نکته مثبت در این نوع افزایش آن است که این نوع، می تواند تقاضا را برای خرید در سهام افزایش داده و بنابراین باعث رشد سهم و شرکت شود.

در این روش از روش های افزایش سرمایه درصد مالکیت شما در شرکت تغییری پیدا نمی کند. یعنی به همان نسبت که سرمایه شرکت زیاد می شود تعداد سهام شما نیز افزایش پیدا می کند.

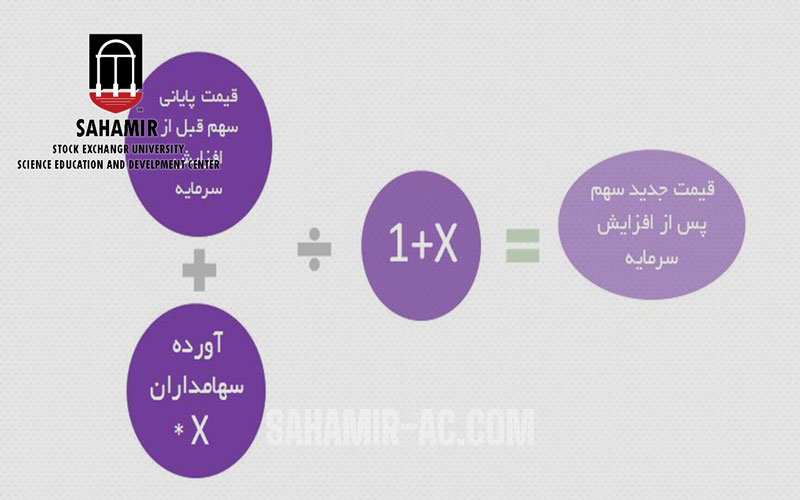

از نظر تئوریک میزان دارایی شما نیز تغییری نمی کند، یعنی به همان نسبت که تعداد سهام شما زیاد می شود قیمت سهام کاهش پیدا می کند. جهت محاسبه افزایش از محل سود انباشته یا اندوخته باید از فرمول استفاده کنید:

2- تجدید ارزیابی داراییهای شرکت: تجدید ارزیابی یک روش مجاز است و جنبه اجباری ندارد. یک شرکت و یا یک بنگاه اقتصادی میتواند از روش بهای تمام شده(صنعتی) یا روش تجدید ارزیابی برای داراییهای ثابت مشهود، داراییهای نامشهود و سرمایهگذاریها استفاده کند.

پس از معاف کردن مازاد تجدید ارزیابی در قوانین مختلف در سالهای گذشته، شرکتها به سمت تجدید ارزیابی رفتند و مازاد تجدید ارزیابی را طبق قانون به حساب افزایش منظور کردند. داراییهایی که مورد تجدید ارزیابی قرار میگیرند دو دسته اند:

- استهلاکناپذیر: داراییهایی مانند زمین که در طول زمان مستهلک نمیشوند درصورتی که مورد تجدید ارزیابی قرار بگیرند تاثیری بر هزینه استهلاک و جریانهای نقد آتی شرکت ندارند و صرفا اعداد دارایی و سرمایه را در ترازنامه به روز میکنند.

- استهلاکپذیر: اگر افرایش از محل تجدید ارزیابی داراییهای استهلاک پذیر باشد، سود مازاد تجدید ارزیابی داراییها که به حساب افزایش سرمایه لحاظ میشود، در سال ایجاد، مشمول مالیات نیست؛ اما تجدید ارزیابی داراییهای استهلاک پذیر موجب بالا رفتن هزینه استهلاک برای سالهای آتی میشود و سود خالص را از طریق افزایش دادن هزینه سربار در بهای تمام شده، کاهش میدهد. همچنین هزینه استهلاک داراییهای به روز شده در سالهای بعد هزینه غیر قابل قبول مالیاتی است و صرفه جویی مالیاتی ایجاد نمیکند. مگر در موارد خاص که با اعلام سازمان بورس معافیت مالیاتی ایجاد شود.

شرکتها اهداف مختلفی را جهت انجام افزایش سرمایه دارند که از آن جمله میتوان به اصلاح ساختار مالی و افزایش ظرفیت وامگیری، تأمین مالی طرح افزایش ظرفیت تولیدی، تأمین مالی پروژههای بهینهسازی و … اشاره کرد.

شرکتها داراییهایی همچون زمین، ساختمان، تجهیزات و تأسیسات را بر طبق الزامات حسابداری در قسمت داراییهای غیر جاری (بلندمدت) و به قیمت تمام شده خرید ثبت میکنند.

درنتیجه اگر یک قطعه زمین را در سال ۱۳۷۰ به قیمت ۱۰۰ میلیون ریال خریداری کرده است و تا زمان حاضر کماکان مالکیت زمین از آن شرکت است، زمین در سال ۱۳۹۷ به قیمت همان ۱۰۰ میلیون ریال در دفاتر ثبت هست. درحالیکه ارزش روز آن ۱۰۰ میلیارد میباشد.

حال اگر شرکت مزبور به دنبال اجرای افزایش سرمایه از محل مازاد تجدید ارزیابی داراییها از طریق به روز کردن قیمت زمین باشد، بایستی پس از ارزیابیهای کارشناسی و اخذ تمامی مجوزها در ترازنامه قیمت زمین را به ۱۰۰ میلیارد ریال افزایش داده و ما به التفاوت ۱۰۰ میلیارد ریال و ۱۰۰ میلیون ریال را به حساب سرمایه منظور نماید.

نکات مهم افزایش سرمایه از طریق تجدید ارزیابی دارایی ها

1- بر طبق قانون مالیاتهای مستقیم جمهوری اسلامی ایران جز در برخی از موارد، تمامی داراییهای بلندمدت شرکت بر طبق فرمول اعلامی در قانون بایستی مستهلک گردند و برای هرکدام از داراییها فرمول خاصی تعریفشده است.

استهلاک داراییها در حکم هزینه ناشی از درآمد ایجادشده توسط آن دارایی بوده و از درآمدهای آن سال شرکت کسر میگردد.

بهطور خاص از بین انواع داراییهایی که ممکن است در فرایند افزایش سرمایه مورداستفاده قرار گیرد، زمین استهلاکپذیر نیست ولی سایر داراییها استهلاک پذیر بوده و طی سالیان از ارزش دفتری آنها در ترازنامه کسر میگردد و به عنوان هزینه دوره گزارش میگردد.

2- بر اساس قانون تجارت(اصلاحیه) شرکتهایی که دارای زیان انباشته بیش از نصف سرمایه در ترازنامه باشند مشمول ماده ۱۴۱ قانون تجارت شده و بایستی ضمن برگزاری مجمع فوقالعاده در خصوص ابقا یا انحلال شرکت تصمیمگیری نمایند.

درصورتیکه در مجمع مزبور تصمیم به ادامه فعالیت گرفته شد، بایستی اقدام به افزایش سرمایه نمایند تا از شمولیت این ماده خارج گردند.

با توجه به وضعیت اینگونه از شرکتها (عدم وجود سود انباشته و عدم وجود وضعیت مناسب جهت افزایش سرمایه از محل آورده) مجبورند از افزایش سرمایه از محل مازاد تجدید ارزیابی داراییها جهت خروج از شمولیت ماده ۱۴۱ قانون تجارت کمک بگیرند.

3- در شرایط عدم وجود مصوبات حمایتی و بر طبق قانون مالیاتهای مستقیم، شرکتهایی که اقدام به افزایش سرمایه از محل مازاد تجدید ارزیابی مینمایند بایستی معادل ۲۵ درصد از افزایش رخداده در قیمت دارایی مزبور (در مثال ما ۲۵ درصد از اختلاف ۱۰۰ میلیون و ۱۰۰ میلیارد ریال) را بهعنوان مالیات به اداره مالیات بپردازند و از طرفی تا زمانی که داراییهای مزبور در تملک شرکت باشد بایستی هر ۵ سال تجدید ارزیابی را تکرار نمایند مگر آنکه دارایی تجدید ارزیابیشده بفروش برسد.

4- با توجه به اهداف تعریف شده و عموماً در راستای حمایت از شرکت ها، دولت در بودجه خود مصوبه حمایتی از شرکت های مشمول ماده ۱۴۱ را ارائه میکند و بیان میدارد که در طی سال مالی بعد شرکتهایی که مشمول ماده ۱۴۱ قانون تجارت شدهاند و اقدام به افزایش سرمایه از محل مازاد تجدید ارزیابی میکند معاف از مالیات خواهند بود و این نکته بسیار مثبتی است. چون درواقع طی فرایند این افزایش سرمایه پولی وارد شرکت نمیشود.

5- فرمول قیمت سهم پس از افزایش سرمایه از طریق تجدید ارزیابی دارایی ها از رابطه زیر محاسبه میشود:

6- عموم شرکتهایی که از این محل اقدام به افزایش سرمایه میکنند به لحاظ عملیاتی با مشکلاتی دست و پنجه نرم میکنند. به همین دلیل بایستی این نکته را در رابطه با سهامداری شرکتها مدنظر قرار دهیم. البته تعدادی از شرکتها نیز با انجام یک سری اقدامات اصلاحی زیان انباشته خود را کاهش یا حذف مینمایند.

با توجه به نکاتی که در بالا ذکر شد بایستی از دید سرمایهگذاران و شرکت به بررسی اعمال افزایش سرمایه بپردازیم و ببینیم که چه مزایا و معایبی وارد هست.

مزایا و معایب افزایش سرمایه از محل مازاد تجدید ارزیابی دارایی ها

از دید سرمایهگذاران

بر اساس آنچه از اولین تجربه اجرایی افزایش سرمایه از محل مازاد تجدید ارزیابی داراییها تا به امروز مشاهده شده هر سهمی که اقدام به این کار میکند با اقبال سهامداران رو به رو میشود و از زمانی که گزارش طرح توجیهی افزایش سرمایه در سامانه کدال منتشر میگردد تا قبل از برگزاری مجمع با اقبال خوبی همراه میشود و رشدهای بعضاً چند صددرصدی را نصیب سرمایهگذاران کرده است.

با توجه به نکات فوق و آنچه در ادامه میآید به نظر میرسد یک مسئله روانی بوده و شاید تنها دلیل بنیادی که بتوان برای آن ذکر کرد این است که با بزرگتر شدن داراییهای شرکت و از طرفی ارزش دفتری آن انتظار سرمایهگذاران بر این است که قیمت سهم رشد نماید.

درحالیکه طی افزایش سرمایه قیمت سهم اختلاف فاحشی با ارزش دفتری هر سهم پیدا میکند و همین عامل موجب میشود تا قبل از برگزاری مجمع قیمت سهم طی معاملات رشد چشمگیری نماید. حال اگر شرکت مزبور بتواند طی معاملاتی زیان انباشته را صفر یا به سود انباشته تبدیل کند قیمت سهم رشد دوچندانی را تجربه خواهد کرد.

از دید عملکرد شرکت

برای بررسی این بعد بایستی به این نکته توجه کنیم که برخی از شرکتها داراییهای استهلاکپذیر و برخی دیگر داراییهای دیگری همچون زمین را مبنای تجدید ارزیابی قرار میدهند و درنتیجه رفتار متفاوتی را میتوان برای آن در نظر گرفت:

افزایش سرمایه از محل داراییهای استهلاکپذیر

وقتی یک دارایی استهلاکپذیر مانند تجهیزات تولیدی یک کارخانه تجدید ارزیابی میشود بر طبق قانون مالیاتهای مستقیم بایستی طبق فرمول محاسبه استهلاک دارایی طی دوره تعریف شده مستهلک گردد.

با این تفاوت که در حالت جدید مبلغ ریالی هزینه استهلاک بسیار سنگینتر هست. درنتیجه اثر منفی سنگینی بر سودآوری شرکت داشته و موجب افت سنگین سود خالص هر سهم میگردد.

اگر چنانچه عملیات شرکت زیانده باشد مبلغ ریالی زیان هر سهم را افزایش میدهد و درنتیجه در سالهای آینده موجب افت شدید سود هر سهم و درنتیجه نسبت قیمت به درآمد هر سهم(P/E) میگردد.

همچنین در این حالت نسبت های مهمی چون بازده حقوق صاحبان سهام، بازده داراییها و بازده داراییهای ثابت که معیارهای مهم جهت ارزیابی عملکرد شرکت هستند و همچنین حاشیه سود ناخالص و حاشیه سود خالص افت شدیدی را تجربه خواهند کرد.

افزایش سرمایه از محل داراییهای استهلاک ناپذیر مانند زمین

در این حالت صرفاً ارزش روز دارایی که عموماً چند ده برابر ارزش دفتری آن هست بزرگتر شده و چون هزینهای را به شرکت وارد نمیآورد نسبت به حالت قبل نسبتهای مالی مهم مذکور را کمتر تحت تأثیر قرار میدهد.

توجه فرمایید که همانطور که پیش از این ذکر شد عموماً شرکتهایی که در عملیات اصلی خود با مشکل مواجه هستند و زیان انباشته سنگینی دارند از این روش بهره م یبرند و درنتیجه عموم این شرکتها مشکلات عدیدهای در فرایند عملیاتی خود دارند و حتی اگر طی انجام معاملاتی بتوانند ضمن خروج از شمولیت ماده ۱۴۱ زیان انباشته خود را صفر و یا به سود انباشته برسانند اما چون عملیات اصلی آنها زیانده است در طی چندین سال مالی مجدداً زیانده خواهند شد و در صورتهای مالی آنها شاهد زیان انباشته سنگین خواهیم بود.

همچنین نسبتهای مالی مهم دیگری همچون گردش داراییهای ثابت و ضریب حقوق صاحبان سهام (از تقسیم کل داراییها به حقوق صاحبان سهام به دست میآید) نیز افت میکند که ازلحاظ عملکرد مدیریتی در نگاه اول یک اشکال محسوب میگردد.

اما یکی از نکات مثبت در این فرایند هم چون سایر روشهای افزایش سرمایه بهبود نسبت بدهی و درنتیجه افزایش ظرفیت وامگیری توسط شرکت جهت تأمین مالی فعالیتها هست که البته درصورتیکه بهدرستی مدیریت نشود میتواند موجب افزایش هزینههای مالی شرکت شود درحالیکه هیچ عایدی مثبتی برای شرکت نداشته است.

تمامی توضیحات زمینه افت قیمت سهام پس از فروکش کردن هیجانات ناشی از افزایش سرمایه از محل مازاد تجدید ارزیابی را در بازار رقم میزند و همین عامل موضوعی است که میتواند بهعنوان یک نکته مهم مورد توجه قرار گیرد.

3- محل صرف سهام: در روش صرف سهام، شرکت سهام خود را از طریق پذیره نویسی و به قیمتی بیش از قیمت اسمی میفروشد و تفاوت حاصل از قیمت فروش و قیمت اسمی سهام را، به حساب اندوخته منتقل کرده یا در ازای آن سهام جدیدی را، به سهامداران قبلی می دهد.

در افزایش به روش صرف سهام بجای اینکه سهام عادی با ارزش اسمی انتشار دهند، پذیره نویسی سهام جدید ناشی از افرایش به قیمت بازار انجام خواهد گرفت. بطور کلی استفاده از صرف سهام در افزایش باعث می شود که قیمت هر سهم بعد از باز شدن نماد کمتر از روش ارزش اسمی منفی شود . اما بطور کلی هیچ تاثیری برای هر سهامدار ندارد که شرکت از کدام روش استفاده کند چون بسته به روش مورد استفاده قیمت هر سهم نیز در بازار سهام تعدیل می شود .

شرکت در ارتباط با صرف سهام:

- انتقال اضافه ارزش به اندوخته شرکت

- دادن سهام جدید به سهامداران قبلی

شرکت در ارتباط با فروش:

4- آورده نقدی: در مواقعی که شرکت سود انباشته مناسبی ندارد و یا می خواهد که منابع مالی جدید به شرکت وارد کند از محل آورده نقدی سهامداران اقدام به افزایش سرمایه می کند.

به دلیل اینکه افزایش سرمایه از این روش، نیازمند تأمین منابع جدید از سوی سهامداران فعلی شرکت است، شرکت حق استفاده و حضور در آن را ابتدا به سهامداران شرکت میدهد.

به این صورت که اوراقی تحت عنوان حق تقدم سهام در اختیار سهامداران فعلی قرار می گیرد. سهامدار در مدت زمان مجاز برای معاملات این اوراق که معمولا ۲ ماه است و به آن مهلت پذیره نویسی گفته می شود، می تواند یکی از دو کار را انجام دهد:

- پرداخت مبلغ اسمی سهام: در این روش شما به ازای هر سهم باید مبلغی را دراین بازه زمانی ۲ماهه به شرکت پرداخت نمایید. این مبلغ در ایران معمولا ۱۰۰۰ ریال (قیمت اسمی سهم) است. با این کار پس از طی شدن مراحل افزایش سرمایه، حق تقدم شما تبدیل به سهم عادی می شود.

- فروش حق تقدم: اگرشما به هر علتی تمایل نداشته باشید که از حق تقدم های خود استفاده کنید می توانید در این بازه زمانی ۲ ماهه حق تقدم های خود را به سرمایه گذاران دیگر بفروشید. این حق تقدم ها مثل سهام عادی در بورس قابل معامله هستند. مثلا حق تقدم ایران خودرو با نماد خودرو، با نماد خودروح معامله می شود. قیمت حق تقدم به اندازه آورده شما (معمولا ۱۰۰۰ ریال) از قیمت روز سهم اصلی در بازار کمتر است.

- نکته: اگر شما به هر علتی مبلغ اسمی سهام را پرداخت نکنید و همچنین حق تقدم خود را نیز به فروش نرسانید، پس از اتمام مهلت پذیره نویسی حق تقدم سهام شما به فروش می رود. یعنی شرکت حق تقدم های استفاده نشده را از طریق بورس به فروش می رساند و مبلغ حاصل از فروش را بعد از کسر کارمزدها به حساب شما واریز می کند. قیمت فروش در این مواقع معمولا نزدیک به قیمت روزهای آخر پذیره نویسی حق تقدم هاست.

فرمول محاسبه در این روش به شرح زیر است:

مثال برای روش روش آورده نقدی

فرض کنید قیمت هر سهم شرکتی ۶۰۰۰ ریال است و این شرکت از محل مطالبات و آورده نقدی ۳۰۰ درصد افزایش سرمایه داده و به ازای هر سهم جدید ۱۰۰۰ ریال(یعنی همان ارزش اسمی) از سهامداران مطالبه میکند. قیمت هر سهم جدید و همچنین قیمت حق تقدم سهم این شرکت به صورت زیر خواهد بود:

X=300/100=3

ریال۲۲۵۰=۱+۳/(۳ *۱۰۰۰ )+۶۰۰۰= قیمت سهم پس از افزایش سرمایه

ریال۱۲۵۰=۱۰۰۰-۲۲۵۰= قیمت حق تقدم

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

مراحل افزایش سرمایه شرکت

مراحل افزایش سرمایه شرکت

در ادامه مراحل افزایش را مرحله به مرحله شرح می دهیم:

مراحل افزایش سرمایه شرکت

- ارائه پیشنهاد جهت افزایش سرمایه از سوی هیئت مدیره

- بررسی موارد ذکر شده در طرح افزایش توسط حسابرس و تایید آن در صورت عدم وجود مشکلی

- ارسال مدارک و مستندات افزایش به اداره ثبت شرکتها و سازمان بورس

- این مرحله تاییدیه سازمان بورس است که براساس بررسی های صورت گرفته در مورد قبل انجام می شود

- در صورت تایید سازمان بورس، اطلاعیه صدور مجوز افزایش روی سایت کدال منتشر میشود

- اعلام تاریخ برای مجمع فوقالعاده جهت تصمیم گیری میزان افزایش

- درج آگهی دعوت به مجمع در سایت کدال

- در نهایت تصمیمات مجمع عمومی فوقالعاده بر روی سایت کدال درج میشود که در آن مبلغ افزایش و درصد آن به طور قطعی اعلام میشود

دلایل افزایش سرمایه

شرکت ها معمولا به خاطر گرفتن پروژه های جدید و سنگین تر نسبت به قبل، تأمین نقدینگی و منابع برای گسترش فعالیت های خود، اصلاح ساختار مالی شرکت و افزایش قدرت رقابتی اقدام به اینکار می کنند.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

نتیجه گیری

نتیجه گیری

در این مطلب، سعی کردیم تا به مهمترین پرسشهایی که پیرامون مفهوم افزایش سرمایه وجود دارند، پاسخ دهیم. همچنین انواع افزایش سرمایه را مرور کردیم. در گزارش های بعدی پیرامون این موضوع توضیحات بیشتری ارائه خواهد شد. سوالات خود را می توانید در قسمت دیدگاه ها از اساتید مجموعه سهامیر بپرسید.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

16 پاسخ

میشه بگید مثلا وقتی میگن یه شرکتی افزایش سرمایه ۲۳۰۰ میلیاردی داره یعنی چی؟ این همون روشیه که به تعداد سهام اضافه میشه و از قیمت سهم کم میشه؟

در بازار سرمایه ایران٬ افزایش سرمایه به ۴ روش امکانپذیر است. هر کدام از این روشها تفاوتهایی با هم دارند که در مقاله به آن اشاره شد. این افزایش سرمایه بسته به نوع روش؛ منتج به افزایش تعداد سهام سهامداران، اختصاص حق تقدم سهام و یا پرداخت سود نقدی به سهامداران خواهد شد.

در رابطه با روش چهارم (صرف سهام) تشخیص اینکه قیمت بازار بیشتر از ارزش اسمی سهام باشد، با کیست؟ و چطور ارزیابی میشود؟

و منظور از ارزش اسمی سهام در این روش مبلغ ۱۰۰۰ ریال است؟

در افزایش سرمایه به روش صرف سهام بهجای انتشار سهام عادی با ارزش اسمی، پذیرهنویسی سهام جدید ناشی از افزایش سرمایه به قیمت بازار انجام میشود. منظور از صرف سهام، اضافه ارزش سهام یعنی مابهالتفاوت ارزش بازاری و اسمی سهام خواهد بود. معمولا ارزش اسمی سهام شرکتها را ۱۰۰۰ ریال در نظر میگیرند برای مشاهده ارزش بازار سهام شرکتهای پذیرفته شده در بورس و فرابورس، کافی است نام یا نماد شرکت را در سایت «tsetmc.com» جستجو کنید.

عرضه و تقاضا به عنوان یک عامل مهم و تعیین کننده در مفهوم قیمت بازار سهام است.

در روش دوم که حق تقدم هست باید سهام داران سهمو بخرن حتما؟و اینکه این روش قیمت خود سهم رو هم افزایش میده با نه؟

دوست عزیز، حق تقدم سهام به معنای اختصاص اولویت در خرید سهام جدیدالانتشار به دارندگان فعلی سهام عادی است نه اجبار در خرید. عرضه حق تقدم باعث کاهش قیمت و درنتیجه موجب افزایش تقاضا برای سهام شرکت میشود.

اگه نخوایم سهممون دچار افزایش سرمایه بشه باید چیکارکنیم ؟

شما باید همیشه اطلاعات سهمتون رو از سایت Codal.ir بگیرید و اگر سهمتون تاریخ مشخصی برای بسته شدن و رفتن به افزایش سرمایه داشت شما قبل بسته شدن سهمتون میتونید اون سهمی رو که دارید بفروشید.

آیا سهام هایی که میخوان افزایش سرمایه بدن ممکنه بعد افزایش سرمایه دچار زیان بشه؟

قیمت سهم براساس عرضه و تقاضا مشخص میشه و افزایش سرمایه بخودی خود نمیتونه باعث کاهش زیان قیمت بشه

از کجا میشود قبل از مجمع فوق العاده از مقدار افزایش سرمایه و تاریخ این مجمع فوق العاده خبر دار شد؟

معتبرترین سایت Codal.ir است

در این سایت میتونید کلیه اطلاعیه های مرتبط با افزایش سرمایه از جمله تاریخ مجمع، درصد افزایش سرمایه، آگهی ثبت افزایش سرمایه و… رو ببینید

میخواستم بدونم از زمان پیشنهاد هیئت مدیره برای افزایش سرمایه چقدر فرصت داریم که در صورت خرید سهم افزایش سرمایه نیز به سهم ما تعلق بگیرد؟

تا قبل از تشکیل مجمع باید سهامدار شرکت شده باشید که نتایج مجمع شامل حال افرادی است که در قبل از تشکیل مجمع شرکت کرده باشند و سهام مورد نظر را خریده باشند.

آیا روشی هست که حتی قبل از پیشنهاد هیئت مدیره بابت افزایش سرمایه حالا از هر روشی روی کدال بشینه که بشه پیش بینی کرد که شرکت افزایش سرمایه تو برنامه هاش داره یا خیر؟

این دست از اخبار معمولا به سهولت در دسترس نیست و افرادی که مطلع میشوند از رانت استفاده کرده اند وگرنه باید اطلاعات آن افشا شود