آشنایی با بازار اختیار معامله (آپشن) در بازار فارکس

بورس اختیار معامله شیکاگو (CBOE) ، بهعنوان اولین بورس اختیار معامله در سال ۱۹۷۳ تأسیس شد. در اولین روز معاملات (۲۶ آوریل ۱۹۷۳)، تنها تعداد ۹۱۱ قرارداد بر روی ۱۶ سهم مبادله شد.

Warning: Undefined property: WP_Error::$taxonomy in /home/admin/domains/sahamir-ac.com/public_html/wp-content/plugins/elementor-pro/modules/query-control/classes/elementor-post-query.php on line 259

آشنایی با بازار اختیار معامله (آپشن) در بازار فارکس

آشنایی با بازار اختیار معامله (آپشن) در بازار فارکس

بورس اختیار معامله شیکاگو (CBOE) ، بهعنوان اولین بورس اختیار معامله در سال ۱۹۷۳ تأسیس شد. در اولین روز معاملات (۲۶ آوریل ۱۹۷۳)، تنها تعداد ۹۱۱ قرارداد بر روی ۱۶ سهم مبادله شد.

پس از آن، چندین بورس سهام و تقریبا تمامی بورس های قراردادهای آتی (Futures) به استفاده از ابزار اختیار معامله اقدام کردند. بورس شیکاگو در تمامی این سالها رتبه اول را در حجم مبادلات به خود اختصاص داده است و با استقبال بینظیر بازیگران بازار در سال ۲۰۰۶ با مبادله بیش از ۶۷۰ میلیون قرارداد اختیار معامله به ارزش ۱۵ تریلیون دلار و با رشد ۴۴% نسبت به سال قبل به بالاترین رکورد تاریخ خود رسیده است.

در ابتدا در کارایی و میزان استقبال از این اوراق تردید وجود داشت، اما با بالا رفتن تقاضای سرمایهگذاری با استفاده از اوراق اختیار معامله، حجم معاملات این اوراق در دهه ۱۹۸۰، از حجم معاملات خود سهام پیشی گرفت که این واقعیت میزان پاسخگویی اختیار معامله نه تنها بر روی سهام بلکه بر روی کالاها، ارزها و بیش از ۹۰ شاخص مختلف ازجمله NASDAQ و S&P500 بازار تعریف شده است.

اختیار معامله چیست و انواع آن کدام است؟

اختیار معامله، قراردادی است که به خریدار آن، اختیار و نه اجبار خرید یا فروش یک دارایی معین را در قیمت تعیین شده تا یکزمان مشخص اعطا میکند. از سوی دیگر فروشنده اختیار معامله اجبار دارد که تا پیش از انقضای مهلت آن، هر زمان که خریدار تمایل به اجرای قرارداد داشت، مفاد قرارداد را اجرا کرده و دارایی معین شده را در قیمت تعیین شده معامله کند.

این اوراق ازنظر نوع قرارداد بر دو نوع کلی تعریف شدهاند: اختیار خرید (Call) و اختیار فروش (Put) و ازنظر نحوه اعمال نیز بر دو نوع کلی آمریکایی و اروپایی هستند. اختیار معامله آمریکایی در هر زمان تا زمان سررسید قابل اجراست اما اختیار معامله اروپایی فقط در تاریخ انقضا اجرا پذیر است.

بهطور مثال، فرض کنید شما در پایان معاملات روز ۱۵ ژوئن سال ۲۰۰۷ میلادی ۱۰۰ سهم شرکت گوگل را با قیمت هر سهم ۵۰۵ دلار خریداری کردهاید. این سرمایهگذاری ۵۰۵ دلاری به طور بالقوه در ریسک کامل گوگل (از یک خبر کوچک تا ورشکستگی کامل) شما در معرض خطر از دست دادن ارزش سرمایهگذاری خود قرار میدهد.

به منظور پوشش ریسک این دارایی در برابر نوسانات نامطلوب بازار میتوان از اختیار فروش (Put Option) استفاده کرد. از آنجا که هر قرارداد اختیار فروش طبق تعریف ۱۰۰ سهم را کنترل میکند، برای از بین بردن ریسک سرمایهگذاری مذکور لازم است ۱۰ قرارداد اختیار فروش (مثلا در قیمت تعیین شده ۴۹۰ و تا سه ماه آینده) خریداری نمود.

بدین معنی که با ادغام سرمایهگذاری اولیه خرید (۱۰۰۰ سهم گوگل) با خرید ۱۰ قرارداد اختیار فروش در قیمت ۴۹۰ دلار، شما تا سه ماهه آینده (زمان انقضای اوراق اختیار فروش) حق خواهید داشت سهام خود را در قیمت ۴۹۰ دلار به فروشنده این اوراق اختیار فروش، بفروشید.

با توجه به قیمت واقعی اختیار فروش سه ماهه گوگل در قیمت ۴۹۰ دلار در تاریخ یاد شده، خرید این ۱۰ قرارداد اختیار فروش، ۲۰۵۰۰ دلار (کمی بیش از ۴% کل سرمایهگذاری) برای شما هزینه در بر خواهد داشت. در صورت کاهش قیمت سهام گوگل به قیمتی کمتر از ۴۹۰ دلار (مثلا ۴۵۰ دلار) شما میتوانید از این حق بهره برده و همچنان سهام خود را در قیمت تعیینشده ۴۹۰ دلار به فروش برسانید و در صورت افزایش قیمت سهام (مثلا ۵۴۰ دلار)، از حق خود گذشته و سهام را در قیمت بالاتر در بازار خواهید فروخت.

بنابراین شما در این مثال با صرف هزینهی در حد ۴% کل سرمایهگذاری تا انقضای مهلت اوراق اختیار فروش (سه ماه آینده) فارغ از هرگونه تغییر در بازار یا تغییر در شرکت گوگل از فروش سهام خود در قیمت ۴۹۰ دلار یا بالاتر مطمئن خواهید بود.

در همین مثال فرض کنید شخصی اعتقاد به سقوط اندک (مثلا ۱۰ درصد) قیمت سهام شرکت گوگل در آیندهای نزدیک دارد این شخص میتواند از قابلیت خاص اختیار معامله به نام اهرم مالی (Leverage) بهره برده و اقدام به خرید ۱۰ قرارداد سه ماهه اختیار فروش (Put) گوگل در قیمت ۴۹۰ بکند.

به عبارتی این شخص بدون سرمایهگذاری عظیم در سهام گوگل، تنها بیمه این سرمایهگذاری را خریداری کرده است. خرید ۱۰ قرارداد اختیار معامله مذکور، به این شخص حق فروش ۱۰۰۰ سهم گوگل را در قیمت ۴۹۰ دلار تا سه ماه آینده، اعطا میکند با توجه به مثال قبل برای خرید این ۱۰ قرارداد ۲۰۵۰۰ دلار هزینه لازم است.

در صورت افت حدودا ۱۰ درصدی سهام گوگل به ۴۵۰ دلار، هر قرارداد اختیار فروش مذکور حداقل ۴۰۰۰ دلار در بازار ارزش پیدا خواهند کرد، زیرا هرکدام از آنها به دارنده اجازه خواهند داد ۱۰۰ سهم گوگل را از بازار ۴۵۰ دلار خریداری و به قیمت تعیین شده ۴۹۰ دلار بفروشد.

بنابراین این ۱۰ قرارداد کلا در بازار در قیمت ۴۰۰۰۰ دلار قابل فروش هستند و با توجه به قیمت خرید آنها بازگشت سرمایهای در حد ۱۰۰% ایجاد خواهند کرد. اوارق اختیار معامله، کارکردهای فراوان و متنوع دیگری نیز در بازارهای ارز، کالا و قرارداد آتی دارند.

کارکردهای متنوع اختیار معامله بهمنظور کنترل ریسک سرمایهگذاری یا کسب درآمد به عناوین یاد شده ختم نمیشوند و پرداختن به آنها در حالتهای مختلف بازار (صعودی، نزولی، مستقیم و یا پر نوسان) که بهاصطلاح استراتژیهای معاملات اختیار معامله نام دارند، به فرصتهای جداگانهای نیاز دارد.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

اختیار خرید (Call Option)

اختیار خرید (Call Option)

قراردادهای اختیار خرید یا آپشنهای Call این حق را به خریدار میدهد که سهام مربوطه را خریداری نماید. این آپشنها در قیمتهای اعمال متفاوت، منوط به قیمت سهام مربوطه موجود می باشند.

تاریخ انقضای میتواند از یک ماه تا بیش از یک سال (Leaps option) تغییر کند. با توجه به بازار، ممکن است یک آپشن Call خریداری یا فروخته شود. اگر آپشن Call خریداری شود، خریدار این حق را داراست که سهام مربوطه را به قیمت اعمال تا تاریخ انقضا خریداری نماید. مبلغ آپشن حداکثر ریسکی است که یک خریدار Call متحمل میشود.

زمانی که قیمت سهام مربوطه به یک آپشن Call، بالاتر از قیمت اعمال میرسد، این آپشن سود ایجاد مینماید و در این زمان میتوان Call را اجرا کرد یا آن را با فروش یک Call با قیمت اعمال و تاریخ انقضای مشابه جبران کرد. با اجرا کردن یک Call میتوان ۱۰۰ سهم به ازای هر آپشن از سهام مربوطه با قیمت سهام مربوطه به قیمت بازار (بالاتر)، سودی برابر با اختلاف میان دو قیمت به دست آورد.

اگر آپشن Call فروخته شود، فروشنده حق خریداری سهام مربوطه را با قیمت اعمال به دارنده آپشن واگذار میکند. با فروش آپشن Call، مبلغ آپشن بهعنوان سود محدود بهحساب معاملاتی واریز میشود.

این سود در صورتی که آپشن بدون ارزش منقضی شود در حساب حفظ خواهد شد. لذا جهت سودآور بودن فروش آپشنCall، بایستی که قیمت سهام مربوطه پایینتر از قیمت اعمال باقی بماند. اگر قیمت سهام مربوطه از قیمت اعمال آپشن بالاتر رود، دارنده آپشن میتواند که آن را اجرا نماید. در این صورت دارنده آپشن حق خریداری ۱۰۰ سهم به ازای هر آپشن از سهام مربوطه را به قیمت اعمال آپشن داراست.

این بدان معنی است که فروشنده بایستی سهام مربوطه را به قیمت کنونی بازار خریداری نموده و با قیمت پایینتر اعمال آپشن به دارنده آپشن بفروشد، بنابراین اختلاف قیمت اعمال و قیمت بازار سهام ضرر شناسایی میشود. لذا حداکثر ریسک در این مورد نامحدود است و به این دلیل که فروش آپشن Call بهصورت محافظت نشده با ریسک بسیار بالایی دارد.

اختیار فروش (Put Option)

اختیار فروش یا آپشنهای Put این حق را به خریدار میدهد که سهم مربوطه را با قیمت اعمال و تا سومین جمعه از ماه انقضا به فروش برساند؛ مانند آپشن های Call، آپشن Put در قیمتهای اعمال متفاوت بسته به قیمت سهام مربوطه و با تاریخهای انقضای مختلف در بازار موجود میباشند.

تاریخ انقضا میتواند از یک ماه تا بیش از یک سال تغییر کند. اگر آپشن Put خریداری شود خریدار این حق را داراست که سهام مربوطه را با قیمت اعمال تا تاریخ انقضا به فروش برساند. مبلغ پرداختی برای هر آپشن حداکثر ریسکی است که یک آپشن Put متحمل میشود.

حداکثر سود محدود به زمانی است که قیمت سهام به صفر میرسد. با سقوط قیمت سهام، آپشن Put از دو طریق میتواند سودآوری داشته باشد. با اجرا کردن یک آپشن فروش، میتوان ۱۰۰ سهم به ازای هر آپشن به فروش رسانید. سهام با قیمت بالاتر بازار فروخته شده و سپس جهت خارج شدن از معامله، سهام با قیمت پایینتر خریداری میشود. دومین روش، جبران کردن آپشن است. با افت قیمت سهام، مبلغ آپشن افزایش خواهد یافت و با دریافت سود میتواند فروش رود، ارزش آپشن فروش کاهش خواهد یافت؛ بنابراین میتوان با تحمل ضرر آن را به فروش رسانید یا اجازه داد که آپشن بدون ارزش منقضی شود.

با فروش آپشن فروشنده آپشن فروش، حق فروش سهام مربوطه را به قیمت اعمال به دارنده آپشن واگذار میکند. در بیشتر موارد، پیشبینی میشود که فروش آپشن Put فروخته شده بدون ارزش منقضی خواهد شد و میتوان صرف ریسک را حفظ نمود. مبلغ دریافتی برای هر آپشن حداکثر میزان سودی است که با فروش آپشن Put، میتوان به دست آورد.

با افت قیمت سهام مربوطه، دارنده آپشن Put خواهد توانست که آپشن را اجرا نماید؛ بنابراین فروشنده آپشن متعهد خواهد بود که ۱۰۰ سهم از سهام مربوطه را به ازای هر آپشن به قیمت اعمال از دارنده آپشن خریداری نماید. میزان ضرری که فروشنده آپشن متحمل خواهد شد بستگی به میزان افت قیمت سهام دارد.

انواع قرارداد برحسب تاریخ اعمال

قراردادهای اختیار معامله در دو نوع کلی اروپایی و آمریکایی است.

- اختیار معامله اروپایی: دارنده اختیار تنها میتواند از حق خود مبنی بر خرید یا فروش دارایی موضوع قرارداد در تاریخ انقضای قرارداد استفاده کند.

- اختیار معامله امریکایی: دارنده اختیار میتواند در هر زمانی تا تاریخ انقضاء از حق خود استفاده نماید.

- اختیار معامله برمودایی: نوعی دیگر از اختیار معامله است که ممکن است در تاریخ های مشخص شده از قبل یا قبل از سررسید اعمال شود (ترکیبی از آمریکایی و اروپایی)

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

رابطه میان قیمت دارایی موضوع قرارداد و قیمت اعمال

رابطه میان قیمت دارایی موضوع قرارداد و قیمت اعمال

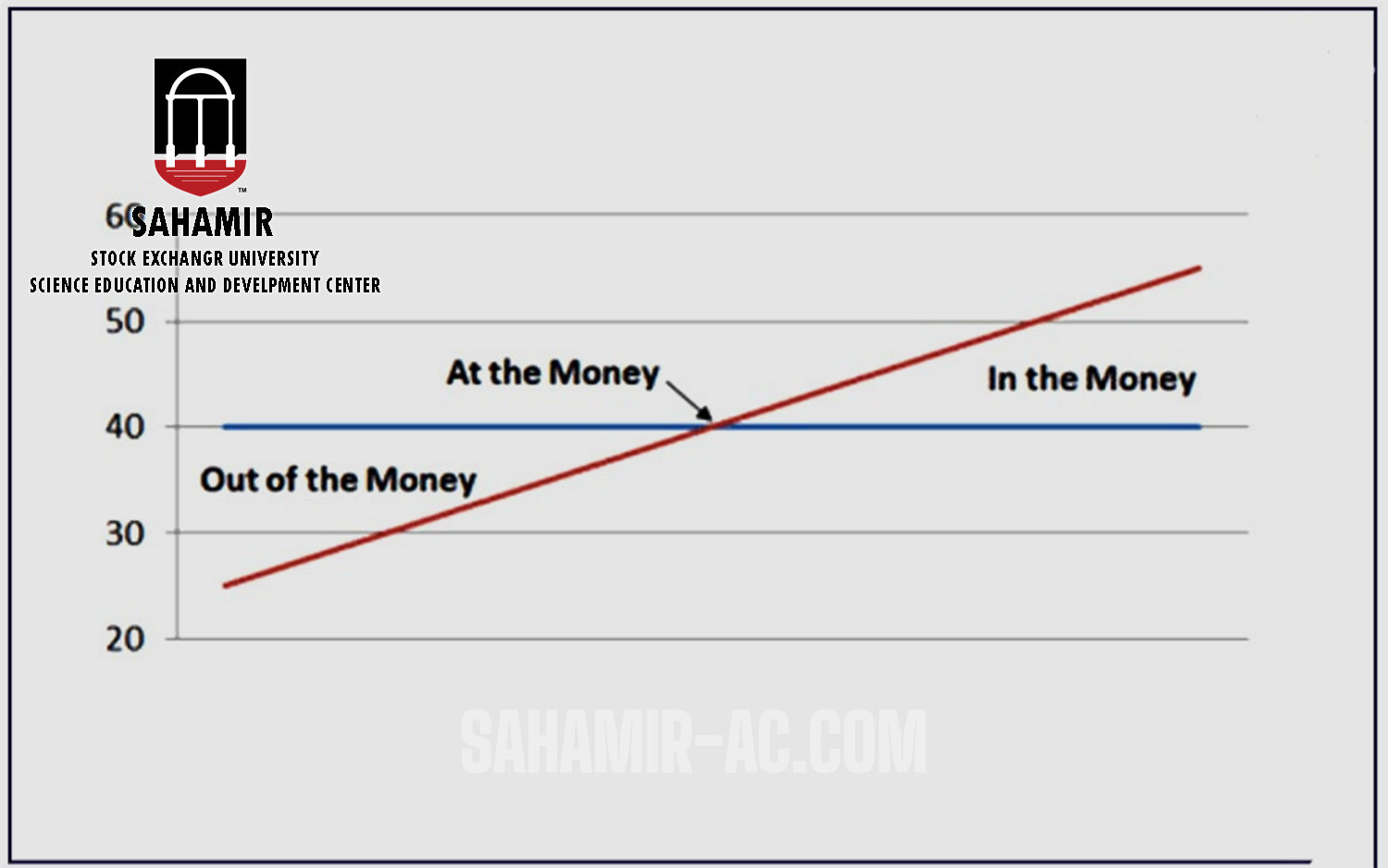

یک مفهوم مهم در مطالعه قراردادهای اختیارمعامله، توجه به رابطه میان قیمت دارایی موضوع قرارداد و قیمت اعمال است. در این رابطه از اصطلاحات در سود یا با قیمت (in-the-money)، در زیان یا بی قیمت (out-of-the- money) و بی تفاوت یا به قیمت (at- the- money) استفاده میشود.

یک اختیار معامله را در سود می نامیم اگر چنانچه فرد خریدار با اعمال آن به سود برسد. به عنوان مثال اگر در قرارداد اختیار خرید، قیمت نقدی کالا بیشتر از قیمت اعمال قرارداد اختیار باشد، بدین معنی است که خریدار با اعمال اختیار، کالای مورد نظر را با قیمتی کمتر از قیمت نقدی، از فروشنده اختیار خواهد خرید و در نتیجه سود خواهد برد.

در این حالت گفته میشود که اختیار معامله در سود است. یک اختیار معامله را بی تفاوت مینامیم چنانچه فرد خریدار با اعمال آن نه به سودی برسد و نه زیان کند. برای مثال اگر در قرارداد اختیار خرید، قیمت اعمال قرارداد اختیار برابر با قیمت نقدی کالا باشد، برای خریدار اختیار فرقی ندارد که کالا را از بازار نقدی تهیه کند یا قرارداد را اعمال کند، در نتیجه در این حالت گفته میشود که اختیار معامله بی تفاوت نسبت به سود یا زیان است.

یک اختیار معامله را در زیان مینامیم چنانچه خریدار آن با اعمال اختیار معامله زیان کند. معمولا دارنده اختیار معامله در زیان قراردادهای خود را اعمال نمیکند. به عنوان مثال اگر در قرارداد اختیار خرید قیمت نقدی کمتر از قیمت اعمال قرارداد باشد، خریدار با اعمال آن زیان میکند. در نتیجه منطقی نیست که از اختیار خود استفاده کند چرا که میتواند کالای مورد نظر را با قیمتی کمتر، از بازار نقدی تهیه کند. در این حالت گفته میشود اختیار معامله در زیان است.

چگونه از آپشن استفاده کنیم؟

آپشنها میتوانند به طرق مختلفی برای کسب سود در بازارهای صعودی و نزولی مورداستفاده قرار گیرند. اصلیترین استراتژی، استفاده از آپشنهای Put و Call بهعنوان سرمایه کوچک و کسب سود بر اساس حرکت بازار است.

همچنین آپشنها میتوانند بهعنوان بیمه به صورت مختلف در سناریوهای معاملاتی مورداستفاده واقع شوند. قابلیت چندگانه فوقالعاده آپشن، تاثیر بسیار بزرگی در بازار نسبت به سرمایهگذاری های قدیمی داشته است. آپشن ها میتوانند جهت حفاظت از سقوط قیمت بازار یک سهام خریداری شده و یا افزایش قیمت بازار یک سهام فروخته شده مورد استفاده قرار گیرند. آپشن این توانایی را ایجاد میکند که یک سهام با قیمت پایینتر خریداری شود، با قیمت بالاتر فروخته شود و یا درآمد بیشتری در مقابل خرید یا فروش سهام مربوط ایجاد نماید.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

انواع قراردادهای اختیار معامله

انواع قراردادهای اختیار معامله

1- قراردادهای اختیار معامله سهام

قراردادهای اختیار معامله بر روی سهام منفرد (individual stock) بسیار متداول است. سهام اکثر شرکتهای فعال در بورس دارای قراردادهای اختیار معامله بورسی هستند. همچنین امکان ایجاد قراردادهای اختیار معامله سهام در بازار خارج از بورس نیز وجود دارد.

2- قراردادهای اختیار معامله بر روی شاخص سهام (index options)

میتوان بر روی شاخص سهام نیز قراردادهای اختیار معامله طراحی نمود. شاخص سهام در واقع یک پرتفوی مصنوعی از تعداد زیادی سهام است، پس تعریف قراردادهای اختیار معامله بر روی شاخص سهام امری منطقی و مفید است.

در امریکا، علاوه بر شاخص ۵۰۰ S & P، بر روی شاخص های داوجونز، نزدیک و سایر شاخص ها نیز اختیار معامله طراحی شدهاست. تقریبا تمامی شاخصهای مطرح بازار سهام در سراسر دنیا دارای قراردادهای اختیار معامله میباشد.

3- قراردادهای اختیار معامله بر روی اوراق قرضه (bond options)

قراردادهای اختیار معامله بر روی اوراق قرضه عمدتا در بازار خارج از بورس و آن هم بر روی اوراق قرضه دولتی معامله میشود.

4- قراردادهای اختیار معامله بر روی نرخ بهره (interest rate options)

هر چند قراردادهای اختیار معامله بر روی اوراق قرضه چندان متداول نیست اما قراردادهای اختیار معامله بر روی نرخ بهره از بازار بزرگ و فعالی برخوردار است. در قراردادهای اختیار معامله بر روی نرخ بهره دارایی پایه موضوع قرارداد نرخ بهره است.

در این نوع از قراردادهای اختیار معامله، در تاریخ انقضای اختیار معامله، عایدی آن بر حسب مابه التفاوت نرخ بهره بازار و نرخ اعمال تعیین میشود.

اختیار معامله بر روی نرخ بهره را میتوان به این صورت در نظر گرفت که خریدار قرارداد نرخ بهره ثابت تعیین شده در قرارداد را با نرخ بهره شناور نامعلوم در تاریخ انقضای قرارداد معاوضه مینماید. فروشنده قرارداد نیز به صورت معکوس، نرخ بهره ثابت را به خریدار پرداخت و نرخ بهره شناور را دریافت میکند.

در قراردادهای اختیار معامله بر روی نرخ بهره، خریدار بر خلاف فروشنده نسبت به انجام معامله مخیر است و تنها زمانی از حق خود برای دریافت نرخ توافقی استفاده میکند که نرخ مذکور از نرخ بهره بازار کوچکتر باشد.

5- قراردادهای اختیار معامله ارزی (currency options)

قرارداد اختیار معامله ارزی به دارنده آن اختیار میدهد تا ارز پایه موضوع قرارداد را در نرخ توافقی ثابت خرید یا فروش نماید. برای مثال مدیر مالی یک شرکت آمریکایی که میداند شرکت مقداری یورو در زمان معینی در آینده دریافت خواهد کرد، میتواند با خریداری قراردادها یا اختیار فروش که سررسید آنها در همان زمان میباشد، شرکت خود را در مقابل ریسک کاهش ارزش یورو پوشش دهند.

به همین ترتیب، یک مدیر خزانه داری شرکت آمریکایی که میداند مقداری مبلغ یورو در زمان معینی در آینده باید بپردازد، میتواند با خریداری قراردادهای اختیار خریدی که در همان زمان سررسید میشود، خود را در مقابل ریسک افزایش ارزش یورو پوشش دهد.

6- قراردادهای اختیار معامله کالایی

قراردادهای اختیار معامله کالایی بر روی کالاهایی از قبیل نفت، طلا، گندم و…نیز وجود دارد. در ایران روی داراییهای پایه ای همچون سکه طلای تمام بهای آزادی طرح امام خمینی (ره) و زعفران رشته ای بریده ممتاز (نگین)، قراردادهای اختیار معامله تعریف شده است.

7- اختیار معامله بر روی قراردادهای آتی (option on futures or futures options)

یکی از نوآوریهای مهم در بازار معاملات آتی به معرفی محصولی تحت عنوان اختیار معامله بر روی قرارداد آتی مربوط میشود. قراردادهای اخیر در واقع نوع خاصی از قراردادهای اختیار معامله است که دارایی پایه آن قراردادهای آتی است.

اختیار خرید بر روی قراردادهای آتی به دارنده آن اختیار ورود به یک قرارداد آتی را با موقعیت خرید در یک قیمت آتی ثابت میدهد. اختیار فروش بر روی قراردادهای آتی به دارنده آن اختیار ورود به یک قرارداد آتی را با موقعیت فروش در یک قیمت آتی ثابت اعطاء میکند. قیمت آتی ثابت در واقع همان قیمت توافقی اختیار معامله است.

8- سایر انواع اختیار معامله

امروزه با گسترش بازارهای مشتقه، قراردادهای اختیار معامله بر روی برق، آب و هوا، آلودگی هوا و موارد مشابه نیز تعریف شده است. به عنوان نمونه برق را در نظر گیرید. ویژگی مهم برق آن است که یک دارایی غیر قابل ذخیرهسازی است. برق بلافاصله پس از تولید، مصرف میشود، اما در هر صورت یک دارایی است که قیمت آن در معرض نوسان قرار دارد. در مورد آب و هوا وضعیت به شکل دیگری است چون اصولا آب وهوا حتی دارایی هم محسوب نمیشود.

با این همه، آب و هوا یک عامل تصادفی است که تأثیر بسزایی بر فعالیتهای اقتصادی بر جای میگذارد. نیاز فعالین اقتصادی به پوشش ریسک ناشی از تغییرات آبوهوایی موجب میشود تا بازار قراردادهای اختیار معامله بر روی آبوهوا شکل گیرد تا فعالان اقتصادی بتوانند خود را در برابر زیانهای ناشی از سیل، طوفان و افزایش شدید دما بیمه کنند.

خروج از قرارداد

دارنده موقعیت اختیار معامله میتواند به یکی از سه روش زیر از قرارداد خارج شود:

- موقعیت خود را ببندد: خریدار قرارداد اختیار، چون قبلا یک قرارداد را خریده پس میتواند با فروش عین آن قرارداد به شخص دیگر، موقعیت باز خود را بسته و از بازار خارج میشود.

- از حق خود استفاده کند: خریدار قرارداد اختیار میتواند از حق خود برای فروش یا خرید کالا استفاده نماید و قرارداد را اعمال کند.

- از حق خود استفاده نکند: خریدار قرارداد اختیار در صورتی که استفاده از حق اختیار به سودش نباشد در تاریخ سررسید از حق خود استفاده نخواهد کرد و خود به خود قرارداد باطل خواهد شد.

قیمت گذاری اختیار معامله اوراق بهادار

سه مدل برای محاسبه ارزش اختیار معامله اوراق بهادار وجود دارد. این سه مدل شامل مدل توزیع احتمال یکنواخت قیمت سهم، مدل توزیع دو جملهای قیمت سهم و مدل توزیع نرمال لگاریتمی یا مدل بلک شولز میباشد. هر یک از این مدلها دارای مفروضات جداگانهای میباشند.

مدل توزیع احتمال یکنواخت قیمت سهام

در این مدل ما دو فرض را میپذیریم. فرض اول آن است که سرمایهگذاران نسبت به ریسک بیتفاوت میباشند. فرض دوم این است که احتمال مساوی برای قیمت سهم بین دو حد در تاریخ انقضا وجود دارد. این روش سادهترین روش محاسبه ارزش اختیار معامله اوراق بهادار میباشد.

اگر فرض کنیم که سودی در طی سال پرداخت نمیشود و این اختیار بعد از یک سال منقضی میگردد در آن صورت توزیع احتمال برای قیمت سهم در پایان سال با وجود مفروضات بالا به شکل مستطیل خواهد بود و برای قیمت سهم بین حد بالا و پایین دارای احتمال مساوی میباشد.

تحت فرض بیتفاوتی سرمایهگذاران نسبت به ریسک، ارزش بازار سهم در ابتدای سال مساوی ارزش تنزیل یافته سهم در پایان سال بر مبنای نرخ بازده بدون ریسک میباشد. از آنجایی که ما فرض میکنیم توزیع احتمال قیمت سهم یکنواخت است پس ارزش سهم را بهصورت زیر محاسبه میکنیم.

مدل توزیع دو جملهای قیمت سهم

در این مدل مفروضات ما در رابطه با چگونگی توزیع قیمت سهم در پایان سال متفاوت میباشد. در اینجا بجای اینکه فرض کنیم توزیع احتمال قیمت سهم یکنواخت است، فرض میکنیم که در هر دوره دو نوع درصد تغییر ممکن در قیمت سهم وجود دارد. اگر اختیار معامله اوراق بهادار در پایان سال منقضی شود پس ممکن است دو قیمت در پایان سال وجود داشته باشد. البته دو نوع قیمت در پایان سال ممکن است غیرواقعی باشد. هنگامی که تعداد سالها زیاد شود توزیع احتمال برای ارش نهایی سهم در پایان دوره nام دارای یک توزیع نرمال لگاریتمی میباشد. شاهدی وجود دارد که فرض لگاریتم نرمال برای قیمت پایان سال سهم منطقی میباشد.

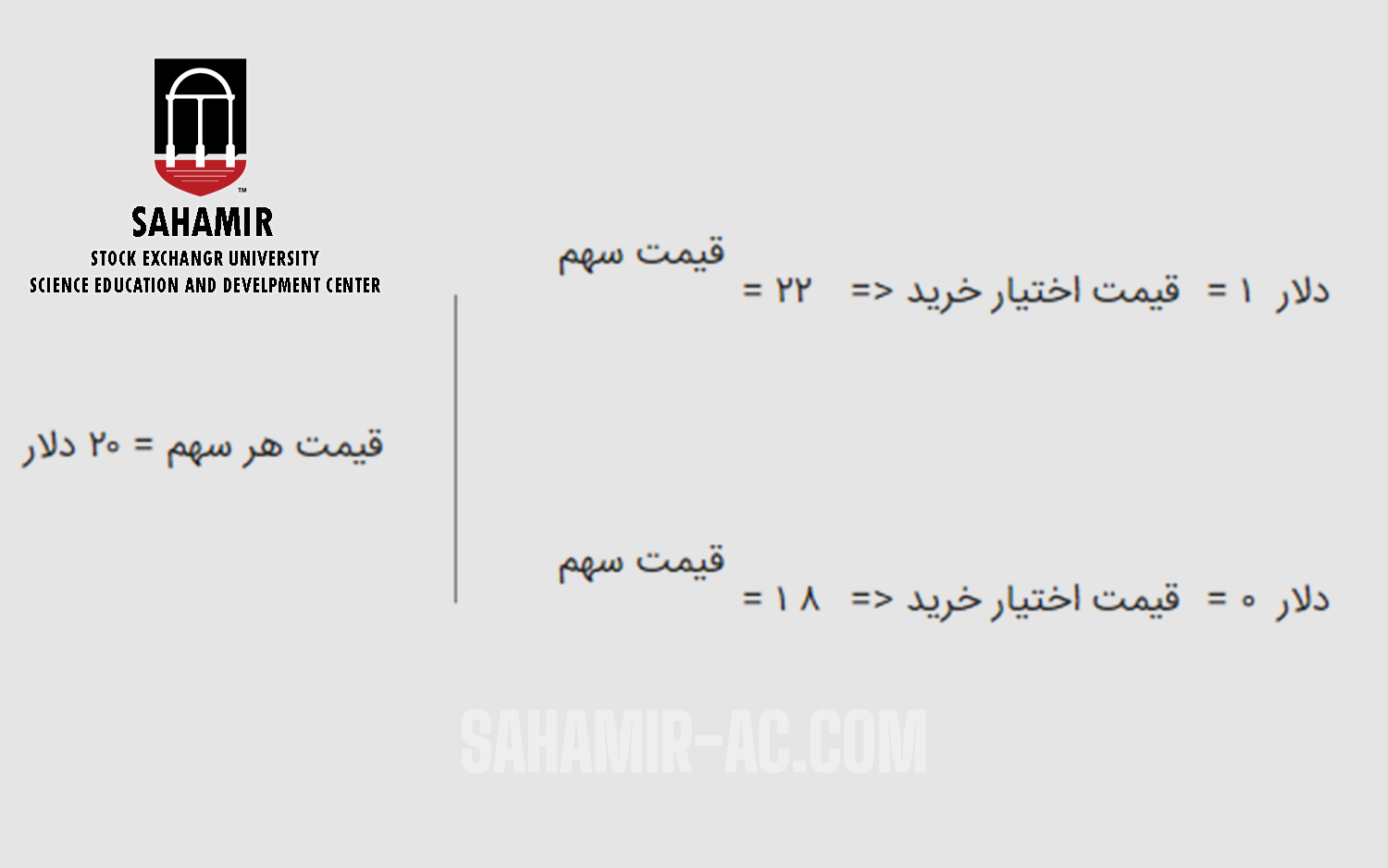

فرض کنید که قیمت سهمى در حال حاضر ۲۰ دلار بوده و یقین داریم که پس از یک ماه دیگر قیمت آن ۲۲ دلار و یا ۱۸ دلار خواهد شد. اختیار خرید اروپائى را در نظر گیرید که طبق آن دارنده مىتواند سهم مورد بحث را ظرف مدت یک ماه به قیمت ۲۱ دلار خریدارى نماید. چنانچه قیمت سهم به ۲۲ دلار برسد، اختیار خرید مزبور بهاندازه یک دلار ارزش خواهد داشت و چنانچه قیمت سهم مزبور به ۱۸ دلار تنزل یابد، اختیار معامله مزبور صفر دلار ارزش خواهد داشت.

درهاى را در نظر بگیرید که شامل α سهم از سهام مزبور براى موقعیت بلند (Long Position) و یک اختیار خرید براى موقعیت کوتاه (Short Position) مىباشد. ارزش پرتفوى مزبور ـ در صورتىکه قیمت سهم افزایش یابد ـ ۱ ـ ۲۲α و در صورتىکه قیمت سهم کاهش، یابد ۱۸α خواهد گردید. زمانىکه α را برابر با ۲۵ بگیریم، هر دو مقدار مزبور برابر خواهند شد با:

بنابراین، به ازاء α= ۰٫۲۵، بدره موردنظر بدون ریسک مىباشد. بدون توجه به آنچه که اتفاق مىافتد، ارزش بدره مزبور یا بهتر بگوییم موقعیت اتخاذشده برابر با ۵/۴ دلار در یک ماه خواهد بود. ارزش جارى پرتفوی، در حالتى که α=۰٫۲۵ باشد، برابر با:

خواهد بود. در رابطه فوقالذکر f را بهعنوان قیمت جارى اختیار معامله در نظر گرفتهایم. نکته دیگر آنکه بهره بدون ریسک در حالت عدم وجود فرصتهاى آربیتراژ مىباید نرخ بازده بدون ریسک را براى دارنده آن به ارمغان آورد. فرض کنید نرخ بهره بدون ریسک در ماه برابر با یک در صد (که ماهیانه نیز مرکب مىشود) باشد. بدین ترتیب، خواهیم داشت، این امر بدان معنی است که قیمت جارى اختیار معامله ۵۴۴/۰ دلار است

مدل Black-Scholes

مدل Black-Scholes اولین مدل رایج استفاده شده برای قیمت گذاری آپشن است. این مدل برای محاسبه ارزش نظری آپشنهای اروپایی European-Style از قیمت فعلی سهام، سود سهام مورد انتظار، قیمت انجام گزینه، نرخ بهره مورد انتظار، زمان انقضا استفاده میشود.

قیمتگذاری آپشن بسیار پیچیده است زیرا به عوامل مختلف بستگی دارد. این فرمول توسط سه اقتصاددان بزرگ، Fischer Black، Myron Scholes و Robert Merton توسعه داده شده است و شاید بهعنوان بهترین مدل قیمت گذاری موجود در جهان شناخته شود. این فرمول در مقاله ۱۹۷۳ آنها، بهعنوان قیمت گذاری آپشنها و بدهیهای شرکت، منتشر شده در مجله Journal of Political Economy منتشر شده است. آقای Black درست دو سال قبل از آنکه Scholes و Merton جایزهی نوبل اقتصاد را به دلیل یافتن روش جدید محاسبهی ارزش مشتقات در سال ۱۹۹۷ را به دست آورند، فوت کرد.

فرض مدل Black-Scholes بر این است که:

این آپشن از نوع اروپایی است و تنها در زمان انقضای آن قابل اجرا است. در مدت دورهی زمانی این آپشن هیچ سود سهامی پرداخت نمیشود.

بازارها کارآمد هستند (بهعنوان مثال، حرکتهای بازار نمیتوان پیشبینی کرد).

هزینهی معاملهای در هنگام خرید آپشن وجود ندارد.

نرخ ریسکپذیری و نوسان دارایی پایه شناخته شده و ثابت است.

بازده داراییهای پایه بهصورت نرمال توزیع میشود.

نکته: در حالی که مدل اصلی Black-Scholes اثرات سود سهام پرداخت شده در طول عمر آپشن را نادیده گرفت، این مدل اغلب برای تعیین سود سهام از طریق تعیین ارزش تاریخی سود سهام پیشین، سازگار است.

فرمول Black-Scholes

فرمول نشان داده شده در شکل زیر، متغیرهای زیر را در نظر میگیرد:

قیمت پایه در حال حاضر

قیمت انجام گزینه آپشن

زمان تا زمان انقضا، بهعنوان یک درصد از سال بیان میشود.

نوسانات ضمنی

نرخ بهره بدون ریسک

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

نتیجه گیری

نتیجه گیری

در انتها می توان گفت توانایی پیش بینی آینده بازار، استمرار در انجام این نوع معاملات، استعداد تحلیل بازار و نگاه رو به جلو عواملی هستند که موجب می شوند افرادی که در این نوع معاملات وارد میشوند بتوانند در بلندمدت سود خوبی کسب کنند و قدرت ارزش گذاری ابهامات آینده را در خود تقویت کنند.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

18 پاسخ

برای تحلیل فیبوناچی فقط باید لگارتیمی و حسابی دقت کرد؟

خیر. شما برای هرنوع تحلیل از خط روند یا حمایت مقاومت گرفته تا انواع تحلیل مانند الیوت و فیبوناچی و پرایس اکشن باید چارت رو براساس همان نوع تحلیل انتخاب بکیند.

باسلام. تا جایی که من اطلاع دارم ، نرم افزار رهاورد بر پایه Trading View است و محاسبات لگاریتمی را در فیبوناچی اعمال نمی کند و محاسبات اشتباه می باشد.

درود برشما

در تحلیل تکنیکال کلاسیک لزومی بر استفاده از نمودار لگاریتمی نیست و این یک اختیار است و سابقه بیش از 10 ساله من می گوید عملکرد نمودار لگاریتمی به مراتب بهتر از نمودار حسابیست.

علت استفاده از نمودار لگاریتمی ، نزدیک شدن چارت به حالت واقعیست.

مفید تریدر 5 تنها نرم افزار بین نرم افزارهای بی کیفیت و معمول کارگزاری هاست که فیبوناچی را به درستی محاسبه می کند.

الیوت راهنمای بازار و قویترین سیستم تحلیلی موجود در تمامی بازارهاست و چون آقای م.م و یا هر شخص دیگری به اسم استاد توانایی استفاده از این نوع تحلیل را ندارد ، دلیلی بر بد بودن و عدم کارآمدی این سبک با 80 سال سابقه! نیست.

ببخشید نرم افزار تکنیکالی ره آورد بعد از اینکه نمودار رو از حالت حسابی به حالت لگاریتمی تبدیل کنه تغییرات درصدی رو بر روی ابزار فیبوناچی اعمال میکنه؟؟

باسلام. تا جایی که من اطلاع دارم ، نرم افزار رهاورد بر پایه Trading View است و محاسبات لگاریتمی را در فیبوناچی اعمال نمی کند و محاسبات اشتباه می باشد.

میشه راجب به اتواع قرارداد اختیار معامله بیشتر توضیح بدید؟

دو نوع از معروف ترین قراردادهای اختیار معامله،اختیار معامله آمریکایی و اختیار معامله اروپایی هستند.اختیار معامله اروپایی،اختیار معامله هایی هستند که اعمال آنها فقط در زمان سررسید قرارداد،امکان پذیر است.در اختیار معامله اروپایی،خریدار اختیار معامله هیچ گاه قبل از زمان سررسید اختیار معامله،مجاز به اعمال اختیار خرید یا اختیار فروش خود نیست.در حال حاضر اختیار معامله ای که قرار است در بورس ایران مورد استفاده قرار بگبرد از نوع اروپایی است.اما اختیار معامله آمریکایی ،برخلاف اختیار معامله های اروپایی در هر زمانی قبل از تاریخ سررسید قابل اعمال می باشد.

میشه برای موضوع قیمت اعمال مثال بزنید؟

فرض کنید شما اختیار خرید هر سهم شرکتی را امروز به قیمت ۵ تومان خریداری می کنید.قیمت اعمال اختیار خرید ۱۰۰ تومان و سررسید قرارداد ۳ ماه دیگر است.حال اگر بعد از گذشت ۳ماه و در زمان سررسید قیمت آن سهم بیش از ۱۰۰ تومان باشد(مثلا ۱۵۰ تومان) در این صورت شما می توانید اختیار خرید خود را اعمال کنید و سهم را به قیمت ۱۰۰ تومان خریداری کنید.در این صورت شما مجموعا ۱۰۵ تومان برای سهم پرداخت کرده اید،درحالی که قیمت روز سهم ۱۵۰ تومان است.حال اگر در تاریخ سررسید قیمت سهم کمتر از ۱۰۰ تومان بود(مثلا ۸۰ تومان) در این صورت شما اختیار خرید خود را اعمال نمی کنید.با این کار فقط آن ۵ تومانی که برای خرید اختیار خرید پرداخت کرده بودید از بین می رود.حالت عکس این نثال نیز برای قرارداد اختیار فروش صادق است.

فیمت اعمال رو میشه توضیح بدید؟

قیمت اعمال (Strike Price) اختیار خرید و فروش،یک قیمت قراردادی است که در زمان اعمال اختیار معامله، خریدوفروش دارایی مورد نظر به آن قیمت معامله خواهد شد.در واقع قیمت اعمال در یک قرار داد اختیار معامله همان قیمتی است که شما می توانید در صورد داشتن اختیار خرید(مثلا در سهام)،در زمان سررسید سهام مورد قرارداد را به آن قیمت بخرید.ویا در صورت داشتن اختیار فروش،سهام مورد قرار داد را به آن قیمت بفروشید

اختیار فروش چیه؟

اختیار فروش، اختیارى است براى فروش یک دارائى مانند سهام در یک قیمت معین و در تاریخ مشخص.از آنجائىکه اختیار فروش به دارنده آن اجازه فروش سهام در قیمت مشخصی را مىدهد، کاهش در قیمت سهام، اختیار فروش را ارزشمندتر مىنماید.و برعکس، اگر قیمت سهام افزایش یابد، اختیار فروش کمارزش مىشود.به اختیار فروش put option گفته می شود.

اختیار خرید رو میشه دوباره توضیح بدید؟

اختیار خرید عبارت است از حقى براى خرید یک دارائى(مثلا سهام) در یک قیمت معین و در تاریخ مشخص. اختیار معاملهها در مورد دارائىهاى مختلفى مورد استفاده قرار مىگیرند.اما بحث ما در این مقاله در مورد اختیار معامله اى است که در سهام انجام مىشود.به اختیار خرید call option گفته میشود

نحوه کارکرد قرارداد اختیار معامله چطوریه؟

به طور ساده می توان گفت که در قرارداد اختیار معامله،خریدار با پرداخت مبلغی مشخص،حق اعمال اختیاری آن قرارداد را خریداری میکند.در نتیجه اگر در تاریخ سررسید قرارداد تصمیم بگیرد که آن را اعمال کند،فروشنده باید به تعهدات خود عمل کند.در صورتی هم که خریدار تمایلی به اعمال قرارداد نداشته باشد هیچ الزام و اجباری برای آن وجود ندارد.در مرحله اول شما فقط مبلغ قرارداد اختیار معامله را پرداخت می کنید.مثلا برای سهام شما فقط مبلغ قرارداد اختیار خرید یا اختیار فروش سهام را پرداخت می کنید.در ادامه درباره دو نوع این قرارداد یعنی اختیار خرید و اختیار فروش بیشتر توضیح می دهیم.برای اینکه فروشـندگان اختیـار معامله به تعهد خود عمل کنند، قراردادهـای اختیـار معاملـه در بورس ها مـورد معامله قـرار میگیرنـد. در این حالـت بورس انجام تعهدات فروشـنده اختیار در مقابـل خریـدار اختیـار را تضمین می کند.