معرفی اندیکاتور ایچی موکو (به همراه تاریخچه)

ایچی موکو در ابتدا تنها در بازارهای مالی و بورس ژاپن مورد استفاده قرار میگرفت، اما پس از مدتی در تمامی بازارهای مالی دنیا گسترش یافت.

معرفی اندیکاتور ایچی موکو (به همراه تاریخچه)

روش ایچی موکو توسط گوئیچی هوسودا Guichi Hosoda روزنامهنگار، تحلیلگر و محقق ژاپنی ابداع شد. وی حدود سی سال تجربه و تحلیل در بازارهای مالی ژاپن را در این اندیکاتور خلاصه کرد و از دهه ۱۹۶۰ میلادی آن را در اختیار سایر معاملهگران قرار داد.

هرچند این ابزار در دسته اندیکاتورها قرار میگیرد، اما در واقع میتوان آن را به نوعی تکمیلکننده نمودارهای شمعی ژاپنی دانست. لذا بهتر است از همین ابتدا نگاه شما نیز نسبت به ایچی موکو با سایر اندیکاتورها متفاوت باشد.

ایچی موکو در ابتدا تنها در بازارهای مالی و بورس ژاپن مورد استفاده قرار میگرفت، اما پس از مدتی در تمامی بازارهای مالی دنیا گسترش یافت.

بسیار مهم است که تحلیلگران ایچی موکو را بیشتر یک نمودار بدانند تا یک اندیکاتور، هوسودا تلاش کرد تا با تدوین این نمودار به تحلیلگران کمک کند که در یک نگاه کلی بتوانند دید خوبی نسبت به روند حرکت قیمتی و پیشبینی آینده آن به دست آورند

شگفتی های اندیکاتور ایچی موکو

بهتر است بدانید که نام واقعی این اندیکاتور ichimoku kinko hyo به معنای نمودار تعادل در یک نگاه است که به اختصار آن را ایچی موکو یا ابرهای ایچی موکو نیز مینامند. در ادامه با شگفتیهای این اندیکاتور بیشتر آشنا خواهید شد.

- ابر ایچی موکو از 5 خط یا 5 سری محاسبات تشکیل شده، که دو خط تشکیل یک ابر میدهند و داخل این دو خط سایه زده میشود.

- این خطوط شامل میانگین 9 دورهای، میانگین 26 دورهای، یک میانگین از این دو میانگین، میانگین 52 دورهای، و یک خط قیمت بسته شدن تاخیردار lagging closing price line هستند.

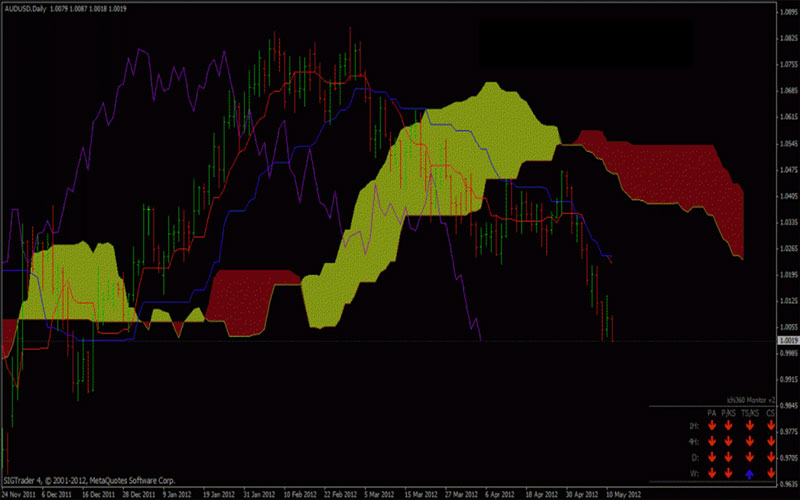

- این ابر بخشی کلیدی از اندیکاتور است. هنگامی که قیمت پایینتر از ابر باشد روند نزولی و هنگامی که قیمت بالاتر از ابر باشد روند صعودی است.

- اگر ابر در مسیری مشابه قیمت حرکت کند، سیگنالهای روند تقویت میشوند. به عنوان مثال، در طول یک روند صعودی، بالای ابر به سمت بالا حرکت میکند و در طول یک روند نزولی پایین ابر به سمت پایین حرکت میکند.

ایچی موکو چگونه کار می کند

ایچی موکو از چند خط و ابر تشکیل شده است که در ادامه به بررسی آن می پردازیم:

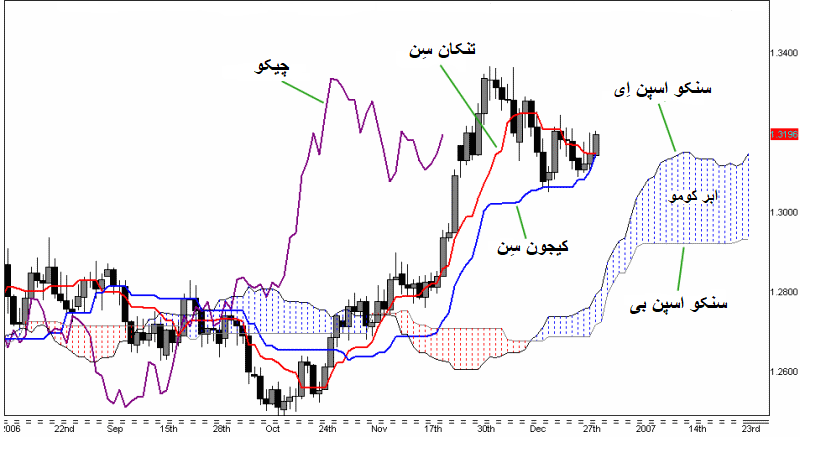

Tenkansen

خط قرمز رنگیست که از طریق محاسبه High & High و Low & Low در 9 دوره گذشته خودش شکل می گیرد.

kijunsen

خط آبی رنگی ست که در حقیقت بهترین دوست شما در ایچیموکوست، کیجون سن کارهایی برایتان خواهد کرد که حیرت زده خواهید شد.

chinkuspan

خط سبز رنگی است که 26 دوره از زمان حال شما عقب تر است و به نوعی تاخیری است و همیشه عقب تر از بازار شکل می گیرد. چیکو اسپن در دادن ساپورت ورزیستنس ها در گذشته بسیار خوب عمل می کند.

senkou Span A

این اسپن در واقع کیجون سن و تنکان سن در هم جمع می شوند و تقسیم بر 6 میشوند و به 26 دوره به آینده منتقل می شوند.

senkou Span B

اسپن B در واقع از High & High و Low & Low در 26 دوره گذشته شکل گرفته که تقسیم بر 6 شده و به 26 دوره در آینده انتقال داده شده.

هنگامی که span A و span B شکل می گیرد ما به آن کومو یا ابر می گوییم و در حالت کلی هنگامی که کوموی ما بزرگتر (قطورتر) باشد بدان معناست که ما در گذشته نواسانات بسیاری داشته ایم و این یک منطقه قوی است که احتمال شکستن و رفتن آن خیلی مشکل است.

نحوه محاسبه ابر ایچی موکو

ابر ایچی موکو بالاترین و پایینترین قیمتها، بالاترین و پایینترین قیمت مشاهده شده در طول دوره هستند. به عنوان مثال، بالاترین و پایینترین قیمت مشاهده شده در طول 9 روز گذشته در صورت وجود خط تغییر.

نیازی به محاسبه دستی ابر ایچی موکو نیست زیرا نرم افزارهای تحلیل تکنیکال این اندیکاتور را به سادگی و با چند کلیک روی نمودار رسم میکنند. با اضافه کردن اندیکاتور ابر ایچی موکو به نمودار، محاسبات بطور خودکار انجام می شود،

ابر ایچی موکو به شما چه میگوید؟

ابر ایچی موکو به شما چه میگوید؟

این اندیکاتور تکنیکال با استفاده از میانگین ها اطلاعات مربوطه را در یک نگاه نشان میدهد. هنگامی که قیمت بالاتر از ابر باشد روند کلی صعودی، هنگامی که قیمت پایینتر از ابر باشد روند کلی نزولی، و هنگامی که قیمت داخل ابر باشد روند کلی تقریبا بدون نوسان و یا در حال گذار است.

معامله گران اغلب از ابر به عنوان فضایی از حمایت و مقاومت، بسته به موقعیت نسبی قیمت، استفاده میکنند. ابر ایچی موکو، سطوحی از حمایت و مقاومت را به وجود میآورد که میتوانند برای برنامهریزی آینده راهگشا باشند.

این ویژگی ابر ایچی موکو را از بسیاری دیگر از اندیکاتورهای تکنیکال که سطوح حمایت و مقاومت را صرفا برای بازه زمانی کنونی فراهم میکنند متمایز میکند.

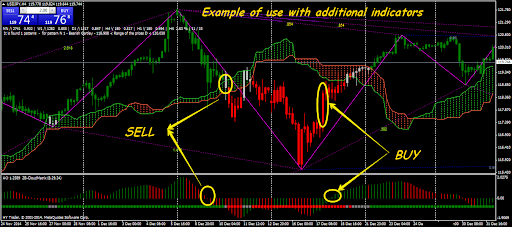

معامله گران باید از ابر ایچی موکو در کنار سایر اندیکاتورهای تکنیکال استفاده کنند تا سود را متناسب با خطرپذیری خود به حداکثر برسانند. به عنوان مثال، این اندیکاتور اغلب با شاخص قدرت نسبی RSI جفت میشود. همچنین در نظر گرفتن روندهای بزرگتر برای مشاهده اینکه چگونه روندهای کوچکتر درون آنها جای میگیرند حائز اهمیت است.

به عنوان مثال، در طول یک روند نزولی بسیار قوی، قیمت ممکن است در برخی نقاط به طور موقت وارد ابر شود یا تا حدی از آن بالا بزند و بعد دوباره روندی نزولی به خود بگیرد. تمرکز صرف روی این اندیکاتور ممکن است باعث نادیده گرفتن تصویر وسیعتر شود. تصویر وسریعتر ممکن است نشاندهنده این باشد که قیمت تحت فشار فروش قوی در بلندمدت است.

تقاطعها به انگلیسی Crossovers نیز گزینه مناسب دیگری در جهت استفاده از این اندیکاتور هستند. مراقب خط تغییر و اینکه چه هنگام بالاتر از خط مبنا میرود باشید، خصوصا وقتی قیمت بالاتر از ابر است، زیرا میتواند سیگنالی قوی برای خرید باشد.

یک گزینه این است که معامله را تا حدی که خط تغییر دوباره افت کرده و زیر خط مبنا برگردد نگه دارید. هر کدام از دیگر خطوط را میتوان به عنوان نقاط خروج نیز استفاده کرد.

تفاوت بین ابر ایچی موکو و میانگینهای متحرک

با اینکه ابر ایچی موکو از میانگینها استفاده میکند، این میانگینها با میانگینهای متحرک معمول تفاوت دارند. میانگینهای متحرک ساده قیمتهای بسته شدن را میگیرند، آنها را به هم اضافه میکنند، و مجموع را تقسیم بر تعداد قیمتهای بسته شدن موجود میکنند.

در یک میانگین متحرک 10 دوره ای، قیمتهای بسته شدن برای 10 دوره آخر جمع میشوند و سپس تقسیم بر 10 میشوند تا میانگین به دست آید.

نتیجه گیری

در پایان برای نتیجه گیری باید ببینیم این محاسبات برای ابر ایچی موکو چه تفاوتهایی دارند؟

آنها بر پایه قیمتهای پایین و بالا در طول یک بازه زمانی هستند که سپس تقسیم بر دو میشوند. بنابراین، میانگینهای ایچی موکو با میانگینهای متحرک معمول تفاوت دارند، حتی اگر رقم استفاده شده برای دورهها مشابه باشند.

توجه کنید که هیچ اندیکاتوری از اندیکاتور دیگر بهتر نیست، آنها فقط اطلاعات را به طرق مختلفی ارائه می دهند.

16 پاسخ

از کدوم قسمت ایچیموکو بهتر سیگنال بگیریم و روند روند رو تشخیص بدیم؟

اگر سهم به سمت بالا حرکت کند که همراه با عبور تنکانسن از کیجنسن و عبور سنکوی A از سنکوی B است، سهم رشد سریع به سمت بالا خواهد داشت و برای حرکت نزولی نیز برعکس مطلب صادق است.

چگونه رشد یا نزول شارپ سریع ابرها رو بفهمیم؟

نکته دیگری که ابرها به ما نشان میدهند، بحث رشد یا نزول سریع است. برای اینکه بتوانیم رشد یا نزول در نمودار قیمتی را پیشبینی کنیم، میتوانیم از پهنی یا باریکی ابر استفاده کنیم.

مگر میشود که سهم صعودی باشد و ابر صعود نکند؟!

بله. چراکه ممکن است روند صعودی باشد، ولی سهم در کوتاهمدت نزول کند، این در حالی است که میتوانست با قدرت ابر در حال صعود باشد، بنابراین اینکه سنکوها هر دو صعودی باشند یا نزولی از قدرت سهم صحبت میکنندو ابر به حالتی از قیمت عقب مونده و عقب موندگی قیمت بوجود اومده.

آیا می توان به صورت جداگانه از هرکدام از اعضای ایچی موکو استفاده کرد؟

بله شما هم می توانید از هر کدام از اعضا بصورت جداگانه استفاده کنید و بصورت کاملا جدا بهره ببرید و هم می توانید همه اعضع را با هم استفاده کنید

آیا اندیکاتور ایچی موکو از آینده رو به قیمت اطلاع می دهد؟

ایچی موکو و کشف رازهای آن و استفاده از تحلیل زمانی می توان به روند قیمت در آینده نزدیک با خبر شده و تصمیمات بهتری گرفت که مجموعه سهامیر توسط اساتید برجسته پرده از رازهای این اندیکاتور برداشته که در مباحث آموزشی به صورت دقیق به آنها می پردازیم.

کاربردهای دیگر اندیکاتور ایچی موکو چیه ؟

از آنجایی که ایچی موکو به دلیل کامل بودن صرفا یک اندیکاتور نیست و سیستم معاملاتی محسوب می شود. شما تحلیل زمانی هم می توانید انجام دهید

ایا اندیکار ایچی موکو برای نوسان گیری مناسب است؟

خیر، هیچ اندیکاتور روندی مناسب نوسان گیری نیست. بهترین خاصیت ایچی موکو برای تایم های بالاتر است و در تایم های بالاتر احتمال برد بالاتر و برآیند بهتری دارد

آیا اندیکاتور ایچی موکو برای همه بازارها مناسب است؟

بله برای تمامی بازارهای مناسب است و شما می توانید با تغییر دادن اعداد مخصوص همان بازار به نتیجه خوبی برسید