آشنایی با اندیکاتور و اسیلاتور در بازار فارکس

در این مطلب قصد داریم، تا ضمن آشنایی با آشنای با اندیکاتور و اسیلاتور در بازار فارکس به شرح کاربردها و تفاوتهای آن ها بپردازیم.

Warning: Undefined property: WP_Error::$taxonomy in /home/admin/domains/sahamir-ac.com/public_html/wp-content/plugins/elementor-pro/modules/query-control/classes/elementor-post-query.php on line 259

مقدمه

مقدمه

در این مطلب سهامیر قصد داریم، تا ضمن آشنایی با آشنایی با اندیکاتور و اسیلاتور در بازار فارکس به شرح کاربردها و تفاوتهای آن ها بپردازیم.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

تعریف اندیکاتور

تعریف اندیکاتور

اندیکاتورها توابع ریاضی هستند که بر اساس فرمول های خاص در جهت تحلیل بازار بوسیله ابزارهای گرافیکی ترسیم و مورد استفاده قرار می گیرند. داده های ورودی در اندیکاتورها بر اساس تعدادی از بازه های قبلی تغییرات قیمت وارد می شود. در هر بازه زمانی اطلاعات قیمت آغاز (Open)، پایان (Close)، سقف (High)، کف (Low) و یا تعدادی از مجموع این اطلاعات مورد استفاده قرار می گیرد.

استفاده از اندیکاتورها

برای استفاده از اندیکاتورها در بازارهای مالی بر اساس تغییرات گذشته قیمت، سه استفاده کلی میشود.

۱- هشدار:

اندیکاتورها در زمان های خاص بر اساس شرایط شکل گرفته روی آنها، قبل از تغییر روند یا همزان با چرخش روند، در بازار علائم بازگشت روند را نشان می دهند. از این رو یکی از مهم ترین استفاده ها از اندیکاتورها برای تعیین هشدارهای مناسب تغییر روند و جهت حرکت قیمت است.

۲- پیش بینی:

یکی از استفاده های اندیکاتورها برای پیش بینی قیمت ورودی مناسب است. معمولا اندیکاتورهای کمی هستند که برای پیش بینی قیمت ورودی و در عین حال جهت درست، مناسب معامله گری باشند.

۳- تایید:

از مهمترین استفاده هایی که از اندیکاتورها می شود برای تایید گرفتن تشخیص درست روند یا جهت است. این روش استفاده از اندیکاتورها معمولا زمانی مورد استفاده قرار می گیرد که تحلیل گر بر اساس داده های تکنیکی یا بنیادی جهت و قیمت ورودی مناسب در بازار را پیش بینی کرده است و از اندیکاتور برای تایید گرفتن استفاده می کند.

اندیکاتورها به لحاظ نوع حرکت و رفتارشان به دو دسته کلی تقسیم بندی می شوند:

– Leading Indicators

– Lagging Indicators

اندیکاتورهای پیشرو(Leading) معمولا همراه با نوسانات قیمت هشدار و پیش بینی را اعلام می کنند و اندیکاتورهای تاخیری(Lagging) معمولا با تاخیر پس از حرکت قیمت و جابجایی بازار هشدار و پیش بینی لازم را ارائه می دهند.

اندیکاتورهای پیشرو، اغلب موارد سیگنال های بیشتری نسبت به اندیکاتورهای تاخیری ایجاد می کنند و به همین جهت احتمال خطا در آنها بیشتر است.

اندیکاتورهای تاخیری با اینکه سیگنال های کمتری ایجاد می کنند اما به خاطر اینکه قیمت حرکت اصلی خود را در بازار انجام داده و سپس این اندیکاتورها سیگنال می دهند معمولا تاخیر آنها باعث از دست رفتن موقعیت مناسب ورود می شود

ایراد دیگر اندیکاتورهای تاخیری سیگنال های اشتباه آنها در روندهای رو به جلو است. این دسته از اندیکاتورها معمولا برای بازارها و بازه های زمانی مناسب هستند که بازار جهت و روند صعودی یا نزولی مشخص دارد.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

انواع اندیکاتورها

انواع اندیکاتورها

در تقسیم بندی ها اندیکاتورها به چند خانواده اصلی بر اساس نوع نمایش یا مدل محاسباتی تقسیم بندی می شوند که مهمترین این تقسیم بندی ها شامل :

– Trend

– Oscillators: Banded-Centered

– Volumes

– Bill Williams

اندیکاتورهای Trend ابزارهایی برای شناسایی روند هستند.

اسیلاتورها ابزارهایی برای تشخیص روند جاری و محدوده بیش خرید و بیش فروش هستند. اسیلاتورها خود به دو دسته Banded و Centered تقسیم بندی می شوند.

اندیکاتورهای Volumes برای تشخیص حجم معاملات و استفاده از برایند تعداد پوینت های نوسانات استفاده می شود. این دسته از اندیکاتورها در بازار فارکس کاربرد چندانی به واسطه اهمیت نداشتن حجم ندارند.

و اندیکاتورهای Bill Williams برای تشخیص جابجایی سطوح قیمتی روند مورد استفاده قرار می گیرند.

در این بخش به معرفی چند اندیکاتور مهم و دارای کاربرد بیشتر می پردازیم.

اندیکاتور ADX

ADX یا Average Directional Movement Index یکی از اندیکاتورهای خانواده ترند در نرم افزار متا تریدر است. این اندیکاتور یک ابزار مشخص کننده روند و قدرت روند است.

بر اساس این اندیکاتور ابتدا مشخص می کنیم که روند نزولی یا صعودی و یا رو به جلو است. بر این اساس مادامی که خط ممتد شاخص ADX (در اینجا خط ممتد آبی) کمتر از شاخص ۲۵ باشد یا زیر خطوط دیگر +DI و –DI باشد روند رو به جلو در نظر گرفته می شود.

در حالتی که خط ممتد شاخص ADX (در اینجا خط ممتد آبی) بیشتر از شاخص ۲۵ باشد یا روی خطوط دیگر +DI و –DI باشد روند صعودی یا نزولی در نظر گرفته می شود. در این حالت برای مواردی که –DI روی +DI باشد روند نزولی است و در حالتی که +DI روی –DI باشد روند صعودی است. نقطه عبور +DI و –DI را از روی یکدیگر می توان مکان ارائه سیگنال در نظر گرفت.

Parabolic SAR

Parabolic SAR اندیکاتوری برای تشخیص روند و بدست آوردن نقاط کلیدی اتمام یک روند است. مادامی که نقاط سبز رنگ این اندیکاتور روی هر شمع باشد روند نزولی و مادامی که نقاط سبز رنگ این اندیکاتور زیر هر شمع باشد روند صعودی است.

در عین حال هر نقطه سبز رنگ این اندیکاتور می تواند حکم یک حمایت یا مقاومت را در بازار داشته باشد. عبور قیمت هر شمع از نقطه سبز رنگ اندیکاتور به معنی پایان روند جاری و آغاز یک روند خلاف جهت است. این اندیکاتور معمولا برای بازارها یا دوره های رو به جلو کاربرد چندانی ندارد.

Bollinger Bands

باندهای بولینگر اندیکاتوری بر اساس دو باند انحراف از معیار یک میانگین متحرک است. باندهای این اندیکاتور در حالتی که سایر شرایط تکنیکال تایید کنند حکم حمایت و مقاومت را می تواند در بازار داشته باشد و حداقل میزان بازگشت قیمت بر اساس این حمایت و مقاومت ها تا خط مرکزی این اندیکاتور یعنی میانگین متحرک آن می باشد. در عین حال عبور و بسته شدن قیمت پایانی یک یا چند شمع نشانه وَرای باندهای بولینگر نشانه آغاز روند جدیدی در بازار است.

استفاده دیگر از باندهای بولینگر برای شناسایی قدرت نسبی روند جاری در بازار است. زمانی که دو باند بالایی و پایینی باندها بسیار به هم نزدیک شوند نشانه عدم وجود روند در بازار است و در جایگاهی دو باند از یکدیگر فاصله بگیرند نشانه وجود روند و شتاب شدید در بازار است.

در نتیجه معمولا در بازار فارکس وقتی دو باند بولینگر بسیار به یکدیگر نزدیک شوند معامله گران انتظار دارند که حرکت و نوسان جدید و شدیدی در بازار آغاز شود.

Commodity Channel Index یا CCI

اندیکاتور شاخص کانال کالا یا CCI اندیکاتوری برای تشخیص روند و میزان قدرت روند می باشد. بر خلاف اندیکاتورهای خانواده اسیلاتورها این اندیکاتور فاقد محدوده بیش خرید و بیش فروش است.

طریقه استفاده از این اندیکاتور بدین ترتیب است که در صورت عبور شاخص CCI از روی عدد ۱۰۰ مثبت دیدگاه جهت و روند، صعودی در نظر گرفته می شود و در صورت عبور شاخص CCI به زیر عدد منفی ۱۰۰ دیدگاه جهت و روند، نزولی در نظر گرفته می شود. هرچه شاخص CCI از اعداد ۱۰۰ مثبت یا ۱۰۰ منفی بیشتر فاصله بگیرد روند در آن جهت قدرت بیشتری خواهد داشت.

در این اندیکاتور واگرایی به مانند اندیکاتورهای خانواده اسیلاتور مورد استفاده قرار می گیرد. در عین حال اندیکاتور CCI از جمله اندیکاتورهایی شناخته می شود که همراه و همزمان با تغییرات قیمت سیگنال ارائه می دهد و پس از جابجایی قیمت تصحیح انجام نمی دهد.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

اسیلاتور ها

اسیلاتور ها

اسیلاتورها به دو دسته Banded و Centered تقسیم بندی می شوند. عمده سیگنال های اسیلاتورهای Centered بر مبنای خط مرکزی و اسیلاتورهای Banded بر مبنای محدوده های بیش خرید و بیش فروش ایجاد می شود.

اسیلاتورها سه نمونه سیگنال یا تحلیل عمده به معامله گر می دهند:

۱- سیگنال خرید یا فروش بر اساس خط مرکزی

۲- سیگنال خرید و فروش بر اساس محدوده بیش خرید و بیش فروش Overbought و Oversold

۳- سیگنال خرید و فروش بر اساس واگرایی Divergence

Center Line

بر مبنای عبور شاخص اسیلاتور از خط مرکزی می توان تشخیص داد که روند صعودی یا نزولی است. بدین مفهوم که اگر شاخص اسیلاتور از پایین رو به بالا حرکت کرد سیگنال خرید یا صعود ایجاد می شود و اگر از بالا رو به پایین حرکت کرد و از خط مرکزی عبور کرد سیگنال فروش یا نزول ایجاد می شود.

در اسیلاتورهای Banded خط مرکزی عدد ۵۰ یا نقطه میانه آنها است و در اسیلاتورهای Centered خط مرکزی نقطه صفر است.

محدوده بیش خرید و بیش فروش Overbought و Oversold

محدوده های بیش خرید و بیش فروش تنها در اسیلاتورهای Banded به وجود می آید.

سیگنال فروش در این اسیلاتورها زمانی به وجود می آید که شاخص اسیلاتور از محدوده بیش خرید خارج شود. محدوده بیش خرید در بین اسیلاتورهایی که بصورت Banded از صفر تا ۱۰۰ فاصله دارند معمولا روی عدد ۷۰ یا ۸۰ تعریف می شود.

بنابراین ورود شاخص اسیلاتور به محدوده بالای ۷۰ یا ۸۰ ملاک تصمیم گیری نیست بلکه خروج قیمت از این محدوده نشان دهنده تضعیف و به احتمال زیاد بازگشت روند است.

عکس حالت خروج از محدوده بیش خرید می تواند در محدوده بیش فروش نیز روی دهد. بدین معنا که با ورود شاخص اسیلاتور به محدوده بیش فروش سیگنال یا تحلیلی انجام نمی شود بلکه با خروج اسیلاتور از محدوده ۲۰ یا ۳۰ رو به بالا، صعودی بودن قیمت یا تضعیف روند نزولی تفسیر می شود.

Divergence واگرایی

به تناقض بین رفتار قیمت و رفتار اندیکاتور واگرایی گفته می شود. در روند صعودی واگرایی در انتهای ریز موج های صعودی و در روند نزولی واگرایی در ریز موج های نزولی به نمایش در می آید.

واگرایی ابزار بسیار مفیدی برای تشخیص کاسته شدن قدرت روند یا بازگشت روند است. این ابزار معمولا احتمال خطای کمتری نسبت به سایر استفاده های اندیکاتورها دارد.

زمانی که انتهای ریز موج های صعودی قیمت هر بار در هر قله جدید بالاتر از قله قبلی یا سقف قبلی تشکیل شوند اما قله ها یا سقف های مترادف و همراستای اندیکاتور مانند قیمت رفتار نکند و هر بار سقف جدید هم راستا با سقف قبلی خودش یا پایین تر از سقف قبلی خودش تشکیل شود واگرایی یا تناقض در انتهای روند صعودی ایجاد شده است که نشانه ای از بازگشت روند صعودی به نزولی خواهد بود.

در روند نزولی زمانی که انتهای ریز موج های نزولی قیمت هر بار در هر دره جدید پایین تر از دره قبلی یا کف قبلی تشکیل شوند اما دره ها یا کف های مترادف و همراستای اندیکاتور مانند قیمت رفتار نکند و هر بار کف جدید هم راستا با کف قبلی خودش یا بالاتر از کف قبلی خودش تشکیل شود واگرایی یا تناقض در انتهای روند نزولی ایجاد شده است که نشانه ای از بازگشت روند نزولی به صعودی خواهد بود.

Relative Strength Index (RSI)

RSI یکی از معروفترین اندیکاتورهای مورد استفاده معامله گران و تحلیلگران بازار فارکس است که نیرو و شتاب بازار را نشان می دهد.

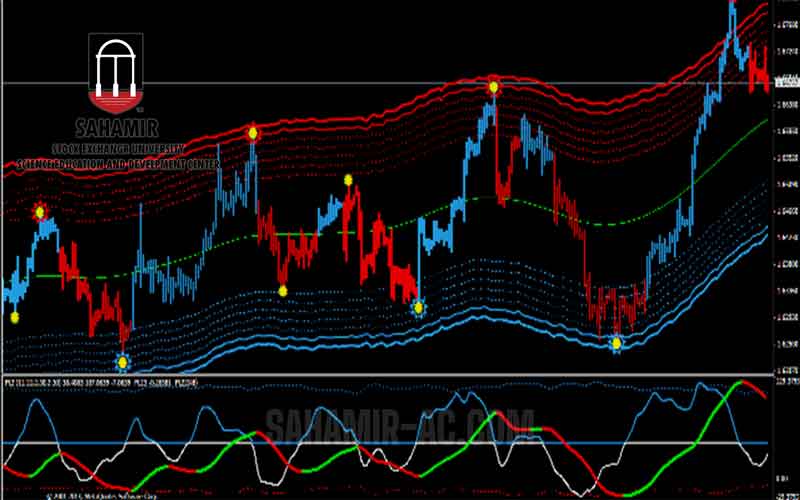

سه نمونه استفاده ای که برای اسیلاتورها گفتیم را در این اندیکاتور به وضح می توان به کار برد. با این وجود عبور شاخص RSI از خط مرکزی اش که عدد ۵۰ باشد چندان برای معامله و تحلیل مناسب نیست اما خروج از محدوده های بیش خرید و بیش فروش برای نشان دادن انتهای روند و واگرایی هایی که نشان می دهد به شدت کاربردی است. تصویر بالا یکی از واگرایی های این اندیکاتور را نشان می دهد.

Moving Average Convergence/Divergence (MACD)

این اندیکاتور محبوب ترین اندیکاتور در بین معامله گران تکنیکال است که از اختلاف بین میانگین متحرک های با دوره زمانی مختلف ترسیم و تشکیل می شود.

استفاده اول از این اندیکاتور به عبور میله ها و شاخص خود MACD از خط مرکزی صفر مربوط می شود. با عبور از خط صفر با توجه به جهتی که شاخص اندیکاتور از بالا به پایین یا از پایین به بالا عبور کرده است جهت کلی روند پیش بینی و تحلیل می شود.

با توجه به اینکه در این اندیکاتور محدوده بیش خرید و بیش فروش نداریم روش دوم استفاده از این اندیکاتور با سایر اسیلاتورها کمی متفاوت است.

در استفاده دوم از این اندیکاتور گفته می شود با قرار گرفتن MACD SMA که یک میانگین متحرک با دوره زمانی کوتاه تر است و در نرم افزار متاتریدر به شکل نقطه چین قرمز رنگ به نمایش در می آید در روی امتداد میله ها جهت و روند نزولی نشان داده می شود و با عبور MACD SMA به زیر امتداد میله ها در زیر خط مرکزی روند و جهت صعودی نشان داده می شود.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

اندیکاتور با اسیلاتور چه تفاوتی دارد؟

اندیکاتور با اسیلاتور چه تفاوتی دارد؟

همانطور که در ابتدای مطلب نیز بدان اشاره نمودیم، اسیلاتور نوعی اندیکاتور بوده و نسبت به آن متفاوت است؛ اما برخی از معاملهگران به اشتباه اندیکاتور و اسیلاتور را دارای یک ماهیت مشابه تصور نموده و تفاوتی میان آنها قائل نیستند. در این بخش سه ویژگی منحصربهفرد اسیلاتورها را ذکر میکنیم:

۱- نواحی اشباع خرید و فروش

در اغلب اسیلاتورها دو ناحیه بالایی و پایینی محدوده نوسانی به عنوان نواحی اشباع خرید و فروش درنظر گرفته میشوند. اشباع خرید یا فروش در قالب کلمه به معنی بیش از حد گران یا ارزان بودن یک دارایی طی یک دوره زمانی بوده و بر اساس شرایط نمودار قیمت، نشاندهنده یک دوره حرکات روندی شدید (احتمالاً هیجانی) و بدون اصلاح است؛ که بازگشت قیمت در این نواحی محتمل میباشد.

۲- نحوه قرار گرفتن در نمودار قیمت

اندیکاتورها معمولاً در پسزمینه نمودار قیمت قرار میگیرند. این درحالی است، که اسیلاتورها در یک پنجره جداگانه در بخش پایینی نمودار نمایش داده میشوند.

در واقع اگر اندیکاتورهایی نظیر میانگین متحرک یا پارابولیک سار را بررسی کنید؛ این ابزار روی خود نمودار قرار گرفته و مواردی نظیر استوکاستیک، در یک پنجره منفرد نموداری جای میگیرند.

۳- واگرایی

یکی از معتبرترین سیگنالهای معاملاتی در تحلیل تکنیکال، واگرایی قیمت و اندیکاتور است. حتی برخی معاملهگران از این ساختار نموداری به عنوان یک استراتژی معاملاتی کامل استفاده میکنند. به بیان ساده واگرایی به شرایطی گفته میشود، که قیمت و اندیکاتور سیگنالهای متناقض صادر کنند. شرایط تشکیل واگرایی به گونهای است، که صرفاً به واسطه مقایسه قیمت و اسیلاتورهایی نظیر مکدی، استوکاستیک و RSI قابل تشخیص میباشد.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

نتییجه گیری

نتییجه گیری

در این مقاله با ۳ تفاوت اصلی میان اندیکاتور و اسیلاتورها و جزئیات مربوط به انها آشنا شدیم. میتوان اندیکاتور و اسیلاتور ها رو در کنار هم به کار برد و تایید ورود و خروج از سهم را بسیار قویتر کرد.

ولی اینکه ترکیب کدام یک از اندیکاتور یا اسیلاتور با دیگری سیگنال قویتری میدهد، نیاز دارد که شما با یادگیری و شرکت در دوره های آموزشی سهامیر در این زمینه مهارت های لازم را کسب نمایید.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

10 پاسخ

آیا همچنان از اندیکاتور ها میتوان در بازار فارکس استفاده کرد؟

بله میتوان استفاده کرد و بسیار سودآور هستن در بازر فارکس هم توصیه میکنم از اندیکاتور ها کنار پرایس اکشن استفاده کنید.

ایا میتوان به اندیکاتور ها اعتماد کرد؟

سلام

بله میتوان اعتماد کرد و بسیار سود ده هستن در بازر بورس ایران هم توصیه میکنم از اندیکاتور ها کنار پرایس اکشن استفاده کنید.

اندیکاتور های پر طرفدار بورس ایران کدامند؟

از اندیکاتور های پرطرفدار میشه به Macd و RSi و bond bollinger و cci , ichimoku, mfi اشاره کرد

آیا اندیکاتور و اسیلاتور ها هم برای بازار ایران استفاده میشه؟

سلام بله هم استفاده میشه و پر طرفداره و هم بسیار کاربردی است . اندیکاتور ها مناسب بازار ایران هم هستند

آیا میشه ازاین ابزارها برای سیگنالهای وارد وخروج استفاده کرد؟

این ابزار جهت تایید تحلیلهای صورت گرفته، بکار میرود و نباید به تنهایی مبنای خرید و فروش قرار بگیرد.