آشنایی با انواع تخلفات بورسی

با بعضی از تکنیکها و سفارشهای نامتعارف، امکان دستکاری در قیمتها وجود دارد. در این گزارشر قصد داریم به بررسی انواع تخلفات بورسی بپردازیم.

مقدمه

مقدمه

تمامی معاملات بورس به صورت یکپارچه ثبت میشوند و نهادهای نظارتی با دقت بازار را تحت نظر دارند. در مورد خرید و فروشها و قیمتگذاریها احتمال رخ دادن خطا بسیار کم است اما با بعضی از تکنیکها و سفارشهای نامتعارف، امکان دستکاری در قیمتها وجود دارد.

در این گزارش از پایگاه اطلاعاتی سهامیر قصد داریم به بررسی انواع تخلفات بورسی بپردازیم. موارد زیر از جمله مصداقهای تخلف و دستکاری در معاملات بورس محسوب میشوند.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

آشنایی با انواع تخلفات بورسی

آشنایی با انواع تخلفات بورسی

ثبت سفارش با قیمت بالاتر یا پایینتر از نرخ جاری بازار و تغییر روند

سهام هر نماد، در هر روز با قیمت خاصی معامله میشود که به آن مظنه جاری بازار میگویند. در صورتی که فرد یا افرادی سفارشهایی در حجم زیاد، با رقمی بالاتر یا پایینتر از نرخ جاری ثبت کنند، روند صعودی یا نزولی قیمتها تغییر خواهد کرد زیرا چنان که میدانید سفارشهای با حجم بالا تاثیر بیشتری دارند.

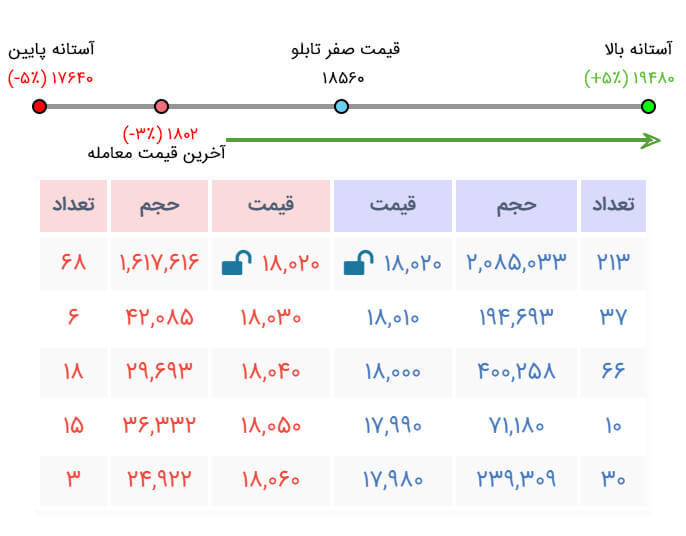

مثال: طبق جدول زیر، بهترین قیمت فروش ۱۸۰۲۰ است که در بازه منفی سه معامله میشود. اگر فردی سفارشی با حجم بالا در قیمت ۱۹۴۸۰ ثبت کند، سهم را از منفی سه به مثبت پنج سوق میدهد. همان طور که مشاهده میکنید سفارشهای فروش با قیمتهای پایینتر نیز ثبت شدهاند.

با این حال، سفارشهای فرد مذکور در حجم بالا و با قیمت حداکثر آستانه مجاز ثبت میشود و با تغییر قیمت از منفی سه تا مثبت پنج، هشت درصد نوسان مثبت ایجاد میکند.

حتی اگر تغییر روند کمتر از مثالی که ذکر کردیم باشد، ممکن است ناظر بازار این گونه ثبت سفارش را تخلف بداند و با آن برخورد کند.

تغییر قیمت بازگشایی نماد (Top) و حذف سفارش در زمان پیش گشایش

قبل از بررسی این مورد، باید با مفهوم قیمت نظری گشایش آشنا شویم. ساعت ۸:۳۰ تا ۹:۰۰ در بازار بورس به سفارشگذاری اختصاص داده شده است. مشتریان در این ۳۰ دقیقه سفارشهای خود را ثبت میکنند و معاملهای انجام نمیشود و به عبارتی، مرحله حراج ناپیوسته انجام میگیرد.

در این مرحله میتوان سفارشات را ویرایش یا حذف کرد اما مبادله انجام نمیشود. قیمت پیشنهادی خریدار و فروشنده در نظر گرفته میشود و در صورتی که این دو رقم با هم یکی شوند، معامله با قیمت گشایش نظری انجام خواهد گرفت.

در حقیقت، قیمت نظری گشایش (TOP) قیمتی است که سامانه معاملاتی tse با استفاده از سازوکار حراج و بر اساس سفارشهای ثبتشده، برآورد و معین میکند. با این توضیح بدیهی است که با سفارشگذاریهای هدفمند میتوان قیمت نظری گشایش را تغییر داد و این تغییر به هر صورتی که انجام شود، تخلف محسوب خواهد شد.

در مواردی مشاهده میشود که در طول مدت سفارشگذاری قبل از شروع معاملات، مشتری برای سهمی سفارشچینی انجام میدهد و سپس همه یا بخشی از سفارشها را حذف یا ویرایش میکند. در صورتی که این اقدام چندین بار تکرار شود، شائبه دستکاری در معاملات پدید میآید.

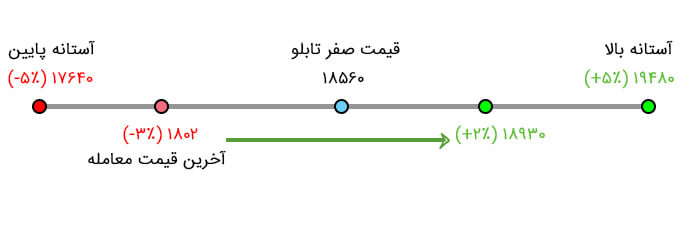

مثلا تصور کنید یک مشتری در بازه زمانی ۸:۳۵ تا ۸:۴۵ برای خرید ۵۰۰ هزار سهم در حداکثر بازه قیمتی مجاز سفارش میگذارد و در ساعت ۸:۵۵ سفارش خود را حذف میکند. این کار باعث میشود قیمت نظری گشایش، یعنی همان قیمت سرخطی که در پنجره عمق بازار مشاهده میشود، ۹ درصد کاهش یابد. (از مثبت ۴ تا منفی ۵)

حذف سفارش در پیشگشایش و اقدام به سفارشگذاری در سمت مقابل در زمان معاملات پیوسته

یکی از مصداقهای دستکاری در قیمتها، ثبت سفارش برای ترغیب دیگران است. در این روش، ابتدا یک یا چند فرد به صورت هماهنگ سفارشهای خود را ثبت میکنند تا جهت معاملات را تغییر دهند.

پس از این که سفارشهای افراد دیگر ثبت شد و اقدام به معامله صورت گرفت، گروهی که قصد دستکاری در قیمتها را دارند، سفارشهای خود را حذف میکنند. این کار نیز عموما در مرحله پیشگشایش یا نیم ساعت اول یا به صورت کلی در زمان بازگشایی نماد انجام میشود و به دو شکل صورت میگیرد:

دستکاری معاملات در سمت خرید: مثلا فردی در زمان بازگشایی سهم، سفارشهایی با حجم بالا در کمترین حد آستانه مجاز منفی ثبت میکند. این کار باعث میشود قیمت نظری گشایش سهم از منفی ۱ به منفی ۴.۹ کاهش یابد.

سپس سفارشهای خود را حذف میکند و در زمان آغاز معاملات، دوباره برای خرید سهام همین نماد سفارش میگذارد. در این حالت خرید او با قیمت کمتری انجام میشود.

دستکاری معامله در سمت فروش: این حالت دقیقا برعکس مورد قبلی است. یعنی فردی در زمان بازگشایی بازار سفارش خرید با حجم سنگین و در بالاترین حد دامنه مجاز، یعنی مثبت ۵ درصد، ثبت و سپس آن را حذف میکند.

مجددا یک سفارش در عمق مظنه سمت خرید ثبت و دوباره آن را حذف میکند. این کار باعث میشود قیمت بازگشایی افزایش یابد. سپس همین فرد در زمان آغاز معاملات، سفارش فروش ثبت میکند و سهام خود را با قیمت بالاتر میفروشد.

پوشاندن مظنههای بازار با ارسال بیش از ۲ سفارش خرید یا فروش با قیمتهای متفاوت

همان طور که میدانید، تعداد معاملات نیز در قیمتها تاثیر میگذارد. با توجه به این نکته، برخی افراد سفارشهای خود را تقسیم میکنند.

مثلا به جای ثبت یک سفارش برای ۱۰۰ هزار برگه سهام، ۱۰ سفارش مجزا و هر بار برای ۱۰۰۰ سهم ثبت میکند. به این ترتیب تعداد معاملات در یک سهم افزایش مییابد و این مسئله بر قیمتها اثر میگذارد.

ثبت سفارش با اعداد خاص ممکن است از نظر ناظر بازار حاوی پیامهایی باشد و تخلف محسوب شود.

گاهی دیده میشود که افراد بین مظنه برتر اول و دوم تعداد بالایی سفارش با حجم کم ثبت میکنند تا مظنه دوم را پوشش دهند. به این شکل که دیگران امکان مشاهده فاصله قیمتی را به دست نمیآورند و شائبه دستکاری بازار ایجاد میشود.

ارسال سفارش با حجمهای نامتناسب نسبت به سایر مظنهها

در این حالت، فرد یا افردای بدون در نظر گرفتن عرضه و تقاضای بازار، سفارش خرید یا فروش با حجم سنگین و با قیمت مد نظر خود قرار میدهند و زمانی که قیمت به حد مورد نظرشان نزدیک شد، سفارش را حذف میکنند.

گاهی اوقات مشاهده میشود که فرد یا افرادی در قیمتها یا مظنههای مختلف سفارش با حجم بالا ارسال میکنند و زمانی که قیمت آخرین معامله به هر یک از سفارشها نزدیک شد، آن سفارش را حذف میکنند. این کار، در صورتی که به طرز محسوسی روی روند عرضه و تقاضا تاثیر بگذارد، مصداق دستکاری بازار محسوب میشود.

ثبت سفارش در صفهای خرید و فروش با هدف افزایش حجم صف

در این حالت، فرد یا افرادی سفارش های سنگین در صف خرید یا فروش ثبت میکنند. زمانی که صف به سفارش نزدیک شد، آن سفارش را حذف یا ویرایش میکنند. طولانی کردن صفها، اگر در دقایق پایانی روز معاملاتی انجام گیرد، ناظر بازار را بیشتر مشکوک میکند و احتمال این که تخلف محسوب شود بیشتر است.

انجام معامله بدون تغییر مالکیت نهایی

انجام معاملات تغییر مالکیت نهایی، ممکن است در راستای تغییر قیمتها صورت گرفته باشد. همچنین ممکن است فرد یا افرادی بخواهند با این روش رونق یا رکود بازار را به دیگران القا کنند. این کار نیز یکی از مصادیق دستکاری بازار محسوب میشود.

نکته: معامله یک فرد با خود ممنوع است و قطعا تخلف محسوب میشود.

انجام معاملات هماهنگ در راستای تغییر قیمتها

روندهای بازار بورس بر اساس عرضه و تقاضا حرکت میکند. با انجام معاملات هماهنگشده و هدفمند، میتوان روندها و قیمتها را دستکاری کرد. این کار تخلف محسوب میشود و ناظر بازار با آن برخورد میکند. موارد زیر از جمله مصداقهای معاملات هماهنگ هستند:

- ایجاد رقابت کاذب و هماهنگشده که باعث افزایش یا کاهش قیمت سهام شود.

- خرید یا فروش سهام شرکتهای با سرمایه، سهم شناور یا حجم مبنای پایین توسط یک یا چند کد معاملاتی مشخص و افزایش یا کاهش قیمتها از این طریق

- هر گونه معامله ساختگی بر خلاف اصول متعارف و گریز از محدودیتهای مقرراتی بازار

نکته: طبق دستورالعمل اجرایی نحوه انجام معاملات اوراق بهادار در فرابورس ایران، سهامدار یا سهامداران عمده که مالکیت ۱ تا ۲۵ درصد از سهام یک ناشر در بازار پایه فرابورس را دارند، برای عرضه هر مقدار از سهام خود در بازار عادی باید از کمیته درج تاییدیه دریافت کنند.

همچنین عرضه سهام توسط سهامدار یا سهامداران عمده ناشر در بازار بلوك بازار پایه فرابورس، تنها با دریافت تاییدیه کمیته درج و حسب مورد ارائه تعهد خریدار یا خریداران جدید مبنی بر این که سهام خود را با هر تعداد اوراق بهادار، صرفا بر اساس روش مورد تایید کمیته درج عرضه میکنند، امکانپذیر است. در صورتی که این ماده قانونی رعایت نشود، مدیر عامل فرابورس میتواند معاملات را تایید نکند.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

دستکاری در معاملات بورس چه عواقبی دارد؟

دستکاری در معاملات بورس چه عواقبی دارد؟

همان طور که اشاره کردیم، تمامی این تخلفات مشمول جریمه خواهند شد. در حالت کلی، هر رفتار و اقدامی که به فضای شفاف و منصفانه بازار آسیب برساند، تخلف محسوب میشود و ممکن است منجر به مسدود شدن دسترسی مشتریان در بورس شود.

نهادها و واحدهای نظارتی همواره بازار را تحت نظر دارند و با استفاده از الگوریتمهای شناسایی، سفارشات را رصد میکنند. در صورتی که یک تخلف شناسایی شود، نهاد ناظر دستوری مبنی بر مسدودسازی یا تذکر به مشتری را به کارگزاری ابلاغ میکند. در ادامه نمونه متن تذکری که برای مشتریان خاطی ارسال میشود را مشاهده میکنید:

به علت مغایر بودن سفارشات ارسالی شما با قوانین در نماد دتوزیع در تاریخ ۰۶/۰۷/۹۹ و دستور کتبی نظارت شرکت فرابورس وفق تبصره ماده ۱۲ دستورالعمل اجرایی معاملات برخط مبنی بر وجود شواهد و قرائن بر نقض قوانین و مقررات و یا ایجاد مخاطره در شفافیت و منصفانه بودن بازار به دلیل حذف سفارش فروش خود در پیشگشایش، در صورت تکرار این امر دسترسی سفارشگذاری آنلاین شما در نمادهای فرابورسی تا اطلاع ثانوی مسدود خواهد گردید. لطفا سفارشات خود را طبق قوانین و موازین معاملاتی ثبت نمایید.

جرم دستکاری در قیمت بازار یا price manipulation crime در قانون نیز دیده شده و در بند ۳ ماده ۴۶ قانون بورس و اوراق بهادار مصوب آذرماه ۱۳۸۴ به آن اشاره شده است. در این ماده قانونی «هر شخصی که اقدامات وی نوعا منجر به ایجاد ظاهری گمراهکننده از روند معاملات یا ایجاد قیمتهای کاذب یا اغوای اشخاص به انجام معاملات اوراق بهادار شود» متخلف محسوب میشود.

مجازات مربوط به این جرم نیز در همین ماده قانونی ذکر شده است. در مواردی که تخلفات سنگینتر باشد و اثر منفی بیشتری بر بازار داشته باشد، به تذکر و مسدود کردن دسترسی بسنده نخواهد شد. البته حقوقدانان جرم دستکاری قیمتها را یک جرم مرکب میدانند که ابعاد مختلف و گستره وسیعی دارد و پیچیدگی بازار نیز باعث میشود تحلیل این جرم مشکل باشد.

مجازات پیشبینی شده در ماده ۴۶ قانون بورس و اوراق بهادار به این شرح است:

- سه ماه تا یک سال حبس تعزیری

- یا پرداخت جزای نقدی معادل ۲ تا ۵ برابر سود به دست آمده یا زیان متحملنشده

- یا هر دو مورد

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

نتیجه گیری

نتیجه گیری

مصادیق دستکاری معاملات در بازار بورس را با هم بررسی کردیم و شکلها و حالتهای مختلف سفارشها و معاملات ساختگی و هدفمند را مشاهده کردیم.

لازم است فعالان و معاملهگران بورس توجه داشته باشند که ناظر بازار وضعیت معاملات و سفارشها را کاملا تحت نظر دارد و در صورت مشاهده هر یک از مصداقهای ذکرشده، با فرد یا افراد متخلف برخورد میکند تا بورس یک فضای امن و منصفانه برای فعالیتهای اقتصادی مولد باقی بماند.

با استفاده از خدمات آموزش بورس سهامیر میتوانید بدون تخلف و از راههای صحیح و اصولی، به کسب سود از بازار بپردازید.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

10 پاسخ

واقعا از سازمان بورس و شرکت ها میشه شکایت کرد؟

بله. گزارشهای واحد حقوقی سازمان بورس و اوراق بهادار، در سال ۱۳۹۵ در حدود ۳۳۵,۳ شکایت به سازمان ارجاع داده شده که بخش عمدهای از این شکایات، متعلق به عدم پرداخت سود توسط ناشران بوده است. از این تعداد، ۲۶۹,۶ مورد آن مختومه اعلام شده و میانگین زمانی ثبت تا ختم شکایات، ۲۶ روز بهطول انجامیده است. این آمارها نشان میدهد که برخی از فعالان بازار سرمایه با چالش جدی عدم پرداخت سود توسط شرکتهای بورسی مواجه هستند. اما مسئله اینجاست که قوانین در این حوزه چه میگویند و سرمایهگذاران بهمنظور تسهیل روند رسیدگی به شکایات خود، ملزم به انجام چه اقداماتی هستند

نماد وملل قریب به دوسال که بسته شده و مدیران ارشد این موسسه مالی که سهامداران عمده آن هستند هیچ اقدام عملی برای بازگشایی آن ننموده اند . بنده قریب دو سال است که بالغ بر ۷۰ میلیون تومان سهام ازین موسسه دارم و متاسفانه نماد همچنان بسته است و این موسسه امسال یک ریال سود تقسیم کرد! به هیچ وجه هم دایره سهام این موسسه پاسخ بنده را نمی دهد. بنظر شما چکار می توانم بکنم. متاسفانه بشدت در مضیقه مالی هستم.

با سلام

از طریق سازمان بورس و سایت سازمان بورس میتوانید اقدام به شکایت کنید.

سلام کارگزاری سهم اشناآمل تلفنی خریدوفروش میکرد چندباری اشتباه کردند یه خواستم خسارتم جبران شه زیربارنرفتند،کارمون به بگومگوکشیدنمیدونم چطورضرری که به من زدندبگیرم،دوستان راهنمایی کنند؟

سلام

مرجع رسیدگی به اختلافات بین کارگزاران و مشتریان کانون کارگزاران است و قسمتی به نام کمیته سازش وجود دارد که میتوانید از آن طریق اقدام نمائید. البته بهتر است با واحد اصلی خود کارگزاری برای رفع اختلاف تماس بگیرید.

تقریبا دو سال است که وساپا سود منم رو نداده میشه شکایت کرد؟

اگر سود شما مربوط به سود تقسیمی مجمع است و پیگیری های شما از امور سهام شرکت به نتیجه نرسیده است، می توانید از مراجع ذیصلاح اقدام نمایید.

مشکلات پرداخت سود نقدی چیست؟

برخی از سهامداران، بر این باورند که برخی از شرکتهای بورسی سود نقدی را اعلام میکنند اما از پرداخت آن سرباز میزنند. برخی دیگر از شرکتها ادعا میکنند که سود به حساب واریز شده است اما در عمل سودی به حساب سهامداران واریز نمیکنند. برخی از شرکتهای بورسی حتی تلفن شرکت را پاسخ نداده و کوچکترین توضیحی درباره این موضوع نمیدهند. در چنین شرایطی معمولاً سهامداران با امور سهام شرکتهای بورسی را تماس گرفته و پیگیر سود سهام خود میشوند. برخی از شرکتهای بورسی پس از دریافت شماره حساب سهامداران، دلیل عدم واریز سود را کم بودن تعداد سهام سهامداران مطرح میکنند و واریز آن را به چند سال بعد موکول میکنند. اما پس از چند ماه هنگامی که سهامداران به بانک مورد نظر مراجعه میکنند، با عدم پرداخت سود مواجه میشوند.