آموزش اندیکاتور شاخص قدرت نسبی (RSI)

یکی دیگر از پرطرفدارترین اندیکاتورها در کنار اندیکاتور مکدی، شاخص قدرت نسبی یا RSI میباشد که تحلیلگران زیادی از استفاده می کنند.

Warning: Undefined property: WP_Error::$taxonomy in /home/admin/domains/sahamir-ac.com/public_html/wp-content/plugins/elementor-pro/modules/query-control/classes/elementor-post-query.php on line 259

آموزش اندیکاتور شاخص قدرت نسبی (RSI)

آموزش اندیکاتور شاخص قدرت نسبی (RSI)

یکی دیگر از پرطرفدارترین اندیکاتورها در کنار اندیکاتور مکدی، شاخص قدرت نسبی یا RSI میباشد که تحلیلگران زیادی از استفاده میکنند.

اندیکاتور شاخص قدرت نسبی یا (Relative Strength Index) توسط ولز ویلدر طراحی و توسعه یافته است که از خانواده نوسانگرها میباشد و مانند اندیکاتور مکدی از میانگین متحرک در محاسبات آن استفاده شده است و در آن، دوره محاسبه به صورت متغیر است که در حالت پیشفرض و استاندارد ۱۴ روزه میباشد.

این اندیکاتور یک شاخص جهت بررسی Momentum بازار (گرایش) و قدرت حرکت آن میباشد که برخی منابع آن را به عنوان یک اندیکاتور پیشرو در نظر میگیرند ولی با توجه به ویژگی نوسانی این اندیکاتور، بهتر است آن را جزو خانواده اندیکاتورهای تاخیری در نظر بگیریم.

گرایش بازار (Momentum) چیست؟

مومنتوم یا گرایش یکی از مفاهیم فیزیک است که قدرت و شتاب یک جسم در حال حرکت را مورد بررسی قرار میدهد. در واقع مومنتوم بیان میکند که یک جسم در حال حرکت توانایی دارد تا در همان جهت به مسیر خود ادامه دهد تا زمانی که یک جسم خارجی مانع از حرکت آن شود و یا مسیر آن را تغییر دهد.

در تصویر فوق شاهد یک مثال بسیار خوب از مفهوم مومنتوم هستیم؛ توپهای ساچمهای به یک دیگر نیروی حرکتی وارد میکنند و این مومنتوم تا زمانی که یک نیروی خارجی مانع از ادامه حرکت آنها نشود و یا انرژی آنها تخلیه نشود، به حرکت خود ادامه میدهند.

حال همین مثال را در مورد RSI و بازار سرمایه بیان میکنیم؛ قیمتها همواره به سمتی مشخص حرکت میکنند و از روند خود پیروی میکنند تا زمانی که یک نیروی خارجی جهت حرکت را تغییر دهد.

این موضوع به اصل روندها در تحلیل تکنیکال نیز مرتبط میباشد و بیان میکند که روندهای گذشته ممکن است تا دوره مشخصی از آینده نیز ادامه داشته باشند.

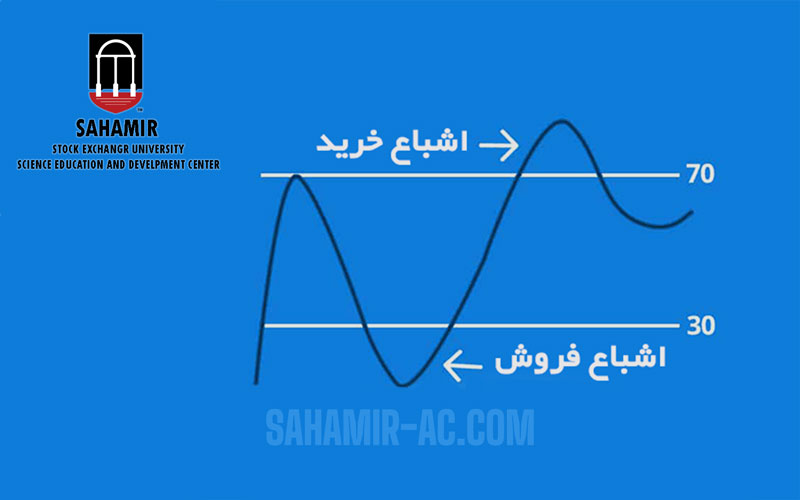

شاخص قدرت نسبی با بررسی دوره زمانی مشخص که به صورت استاندارد ۱۴ روزه میباشد، قدرت خرید و فروش در یک گزینه معاملاتی را مورد بررسی قرار میدهد و آن را در یک نمودار با سه بازه مختلف نشان میدهد. همان طور که بیان شد RSI یک نوسانگر است و این نوسانگر بین دو سطح ۰ تا ۱۰۰ نوسان میکند.

همچنین در این بین، سطوح بسیار مهمی تعریف شده است که سطح ۰ تا ۳۰ به عنوان ناحیه اشباع فروش و سطح ۷۰ تا ۱۰۰ به عنوان ناحیه اشباع خرید نامگذاری میشود.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

ناحیه اشباع فروش و ناحیه اشباع خرید

ناحیه اشباع فروش و ناحیه اشباع خرید

در توضیحات فوق اشاره کردیم که قدرت و شتاب در یک جهت خاص با ورود یک نیروی خارجی و یا با تخلیه انرژی تغییر جهت خواهد داد.

در اندیکاتور RSI دو ناحیه به نام های اشباع خرید و اشباع فروش وجود دارد که نشانگر کند شدن و اتمام خرید و فروش های افراطی میباشد. به بیان دیگر زمانی که به ناحیه زیر ۳۰ در اندیکاتور RSI میرسیم کمکم شاهد کاهش فروش های افراطی در بازار هستیم و احتمالا قدرت خرید در بازار افزایش پیدا خواهد کرد و زمانی که در ناحیه ۷۰ به بالا هستیم احتمالا خریدهای افراطی رو به پایان است و توقع داریم که فشار خریداران کاهش یابد و شاهد عرضه پر قدرت در بازار باشیم.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

چگونه از RSI سیگنال صحیحی دریافت کنیم؟

چگونه از RSI سیگنال صحیحی دریافت کنیم؟

با اندیکاتور RSI آشنا شدیم و سطوح آن را بررسی کردیم. در مورد دو سطح بسیار مهم توضیحاتی ارائه دادیم که دقیقا مبنای سیگنال RSI محسوب میشوند و نقش مهمی در این اندیکاتور ایفا میکنند.

سیگنال خرید: گاهی اوقات در بازار شاهد عدم جذایت قیمت برای خریداران و همچنین شتابزدگی فروشندگان هستیم که در این حالت شرایطی بوجود میآید که فروش افراطی در بازار و با حجم بالا اتفاق میافتد. در این شرایط نمودار RSI به مرور زمان سطح ۳۰ را شکسته و شاخصی کمتر از ۳۰ را نمایش میدهد.

بعد از نوساناتی که شاخص RSI در زیر سطح ۳۰ خواهد داشت به مرور زمان فروش های افراطی تضعیف خواهند شد و شرایطی بوجود میآید که مجددا تمایل خریداران برای ورود به بازار افزایش مییابد؛ در این شرایط شاخص RSI شروع به رشد خواهد کرد و زمانی که سطح ۳۰ از پایین به بالا شکسته شود سیگنال خرید را صادر میکند.

سیگنال فروش: افزایش تقاضا و ورود نقدینگی سنگین به بازار باعث افزایش تدریجی قیمت خواهد شد و این روند مادامی که قیمتها برای خریداران دارای جذابیت باشند ادامه خواهد داشت.

افزایش قیمت و کاهش خریدهای افراطی شرایطی را به وجود میآورد که به آن اشباع خرید میگویند و در این حالت غول بزرگ سرمایه به تدریج اقدام به فروش خواهد کرد و با توجه به اینکه جمعیت خریداران در بازار کاهش یافته است، قیمت هایی پایینتری برای خرید جذابیت پیدا میکنند که این مسئله باعث کاهش قیمت گزینه سرمایهگذاری خواهد شد.

در این حالت شاخص RSI شروع به نزول از ناحیه اشباع خرید (سطح بالای ۷۰) خواهد کرد و شکست سطح ۷۰ خبر خوبی برای دارندگان این سهم نخواهد بود و این یعنی تمایل بالای سرمایهگذاران برای فروش های بیشتر.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

واگرایی در RSI

واگرایی در RSI

این اندیکاتور یکی از بهترین اندیکاتورها برای تشخیص واگرایی میباشد و در صورتی که در کنار مکدی بر روی ضعف در روند اتفاق نظر داشته باشند به احتمال بسیار زیادی باید شاهد برگشت قیمت باشیم.

واگرایی زمانی در RSI رخ میدهد که شاهد ناهماهنگی بین نمودار قیمت و نمودار RSI باشیم که در این حالت شاهد ضعفی در روند هستیم که ممکن است جهت حرکت قیمت را کاملا تغییر دهد.

خط روند بر روی نمودار RSI

یکی از تکنیکهایی که برخی از تحلیلگران مورد استفاده قرار میدهند تکنیک ترسیم خط روند بر روی اندیکاتور RSI میباشد که در این حالت از نواحی برگشتی و یا شکست خط روند سیگنال میگیرند.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

نتیجه گیری

نتیجه گیری

چندین فاکتور مهم هنگام استفاده از شاخص قدرت نسبی وجود دارد که می تواند به شما کمک کند. مثل تنظیمات مقدار یا امتیاز (30 و 70) و واگرایی صعودی یا نزولی.

با این حال همیشه باید در نظر داشته باشید که هیچ شاخص فنی 100% کارآمد نخواهد بود، به خصوص اگر به تنهایی استفاده شود. بنابراین معامله گران حرفه ای برای جلوگیری از دریافت سیگنال های اشتباه باید از شاخص RSI به همراه سایر شاخص ها استفاده کنند.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

10 پاسخ

سیگنال RSI به تنهایی قابل استفاده است؟

براساس تجریبات ما خیر و شما باید از این اندیکاتوری بیشتر برای واگرایی و تایید واگرایی و روند استفاده کنید

کدام بازارها میتوانند به RSI اعمال شوند؟

از آنجایی که RSI میزان قدرت نسبی بازار پایه را اندازه گیری می کند، این یک ابزار فنی است که می تواند تقریبا در هر بازار استفاده شود. با این حال، معمولا به بازارهای مایع و بزرگتر مانند فارکس، سهام و کالاها اعمال می شود. ما را دنبال کنید سه گام برای خرید فرو رفتن یا فروش تجمع برای آوردن لبه بیشتر به استراتژی شما.

ابزارهای مفید دیگر برای استفاده با شاخص قدرت نسبی (RSI) چیست؟

همانطور که از نامش بر می آید، RSI به سادگی اندازه گیری قدرت نسبی بازار پایه است. هنگام استفاده از RSI برای شناسایی تغییرات، مهم است که ابزارهای دیگر مانند تحلیل شمعدان یا تحلیل خط روند را در نظر بگیریم. به عنوان مثال، اگر شما پیدا کنید خواندن شمع معکوس نزدیک یک خط روند در حالی که RSI واگرا است، شما یک سیگنال تجاری تولید می کنید

تفاوت های RSI و MACD رو میشه توضیح بدید؟

میانگین متحرک همگرایی/واگرایی یا Moving Average Convergence Divergence یک شاخص مومنتوم دنبالهروی ترند (Trend-following Momentum Indicator) است که رابطه بین دو میانگین متحرک امنیت قیمت (security`s price) را نشان میدهد. میانگین متحرک همگرایی/واگرایی که در فارسی به آن مَکدی (MACD) نیز گفته میشود، با تقسیم میانگین متحرک نمایی (EMA) در دوره ۲۶ روزه بر میانگین متحرک نمایی ۱۲ روزه بهدست میآید. به این صورت، خط محاسبه مکدی ایجاد میشود.

میانگین متحرک نمایی ۹ روزه مکدی که «خط سیگنال» نامیده میشود، در بالای خط مکدی کشیده میشود که میتواند به عنوان سیگنالی برای خرید یا فروش بهکار گرفته شود. زمانی که مکدی از بالا، خط سیگنال خودش را قطع میکند، معاملهگران میتوانند بهطور امن فروش کنند و وقتی که مکدی از پایین خط سیگنال خودش را قطع میکند، زمان مناسبی برای خرید است.

شاخص RSI طراحی شده است تا با توجه به سطح قیمتهای اخیر، زمان بیشفروش یا بیشخرید را نشان دهد. RSI با استفاده از میانگین سود و زیان قیمتها در یک بازه مشخص زمانی محاسبه میشود. بازه زمانی پیشفرض این شاخص، ۱۴ روزه است و مقداری بین ۰ تا ۱۰۰ دارد.

MACD رابطه بین EMAها و RSI تغییر قیمت را با بالا و پایین قیمتهای اخیر اندازه میگیرند. این دو شاخص، اغلب به همراه هم و برای فراهمآوردن تصویر تکنیکال کاملتری از وضعیت بازار استفاده میشوند. هر دوی این شاخص ها، مومنتوم یک سرمایه را اندازه میگیرند؛ اما بههرحال دو فاکتور مختلف را اندازه میگیرند و گاهی ممکن است چیزهای متناقضی را ارائه دهند.

سلام، آیا بهترین دورهای که میتونیم برا rsi در نظر بگیریم ۱۴ روز هست؟ من تو یک مقاله خوندم هرچی دوره بیشتر باشه دقت بیشتره ولی اگر بیشتر از ۵۰-۶۰ روز بگیرم نمودار اکثر سهم ها فقط بین ۴۵-۵۵ نوسان میکند

با سلام

بله دوره مطلوب همان ۱۴ هست و واگرایی ها و خروجی های آن را میتوان با نمودار خود سهم بهتر مقایسه کرد.