روش مارتینگل در بورس چیست؟

.طبق روش مارتینگل شما سرمایه اولیه خود را به قسمتهای نامساوی (از توانهای عدد ۲) تقسیم میکنید و خرید خود را در قیمتهای مختلف بر مبنای این ضرایب انجام میدهید.

روش مارتینگل در بورس چیست؟

روش مارتینگل در بورس چیست؟

مارتینگل روشی است که توسط یک آمریکایی ابداع شد و بعد از آن توسط معاملهگران مختلفی با روشهای گوناگون اجرا شد. طبق این روش شما سرمایه اولیه خود را به قسمتهای نامساوی (از توانهای عدد ۲) تقسیم میکنید و خرید خود را در قیمتهای مختلف بر مبنای این ضرایب انجام میدهید.

فرض کنید شما ۱ عدد سهم را باقیمت ۱۰۰ تومان خریداری میکنید و انتظار رشد آن را دارید. ولی برخلاف انتظار قیمت آن ۵% افت کرده و به ۹۵ تومان میرسد. بر اساس روش مارتینگل شما باید در این قیمت ۲ عدد سهم جدید خریداری نمایید. با این کار میانگین قیمت کل خرید شما به ۹۶٫۷ تومان کاهش مییابد و در صورت رشد قیمت به بالای ۹۶٫۷ تومان کل خرید شما سودآور میشود، درحالیکه قیمت هنوز به ۱۰۰ تومان اولیه نرسیده است.

حال اگر قیمت سهم به جای رشد مجدداً ۵% دیگر افت نماید و به ۹۰٫۲۵ تومان برسد، طبق روش مارتینگل این بار شما باید ۲ برابر خرید قبلی یعنی ۴ سهم را در این قیمت خریداری کنید. با این کار میانگین قیمت تمام شده هر سهم شما به ۹۳ تومان کاهش مییابد و درحالی که قیمت فعلی سهم در حال حاضر ۱۰% نسبت به قیمت خرید اولیه شما کاهش داشته است، اگر فقط ۳٫۵% رشد نماید کل خرید شما سودآور خواهد شد.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

مزیت روش مارتینگل چیست؟

مزیت روش مارتینگل چیست؟

مزیت روش مارتینگل این است که هنگامی که قیمت سهم از قیمت خرید اولیه ما فاصله میگیرد و منفی میشود، میتوان با اجرای آن قبل از رسیدن قیمت سهم به قیمت خرید اولیه وارد سود شد، نه اینکه صبر کرد تا قیمت به قیمت خرید اولیه برسد و ما تازه از زیان خارج شویم، چهبسا در بسیاری از موارد ممکن است که قیمت سهم پس از افت به راحتی به قیمتهای قبلی برنگردد و ما مجبور شویم از معاملهای که میتوانست برای ما سود ده باشد، نهایتاً با زیان خارج شویم.

اما این روش یک عیب کوچک هم دارد

این روش توسط معاملهگران بزرگی اجرا شده است و هرکدام از آنها با توجه به سیستمهای معاملاتی خود و حد سود و حد ضررهای خود این روش را بومیسازی کردهاند. طبق این روش ما میتوانیم دفعات متعددی این کار را انجام دهیم و هرچه قیمت افت نماید میانگین قیمت خرید خود را به آن نزدیک کنیم.

اما نکته بسیار مهمی که وجود دارد این است که سرمایه ما نامحدود نیست و نمیتوانیم تا ابد بر روی خرید قبلی خود ۲ برابر خرید جدید انجام دهیم و با گذشتن چند مرحله از این کار، حجم خرید و سرمایه موردنیاز برای آن بهشدت افزایش پیدا میکند.

حالا چگونه عیب کوچک روش مارتینگل را بر طرف کنیم

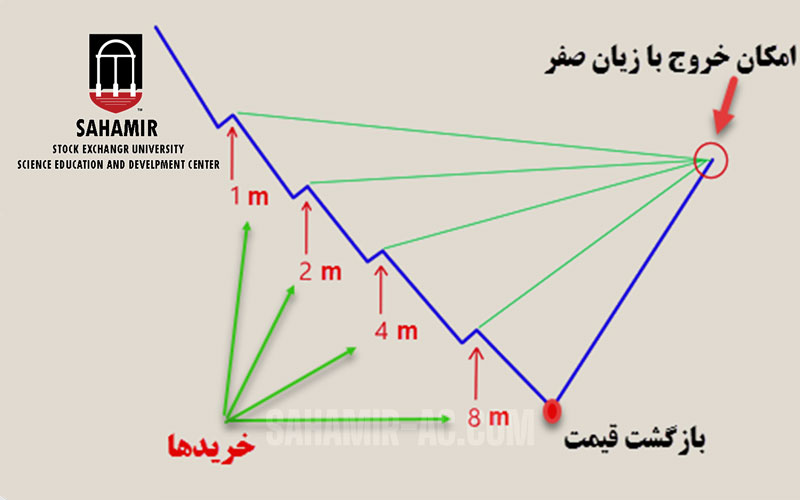

باید مراحل انجام این کار را به اعداد مشخصی محدود کرد تا بتوان از عهده انجام آن برآمد. توصیه میشود که مراحل خرید را به ۳ مرحله کاهش داده، بدینصورت که سرمایه خود را به ۴ قسمت نامساوی تقسیم کنیم: ۱،۲،۴و ۸ در این روش به این اعداد ضرایب مارتینگل گفته میشود که همان توانهای عدد ۲ هستند که در هر مرحله از خرید بهکاربرده میشوند (یعنی کل سرمایه شما به ۱۵ قسمت تقسیم شده و در هر مرحله از خرید یکی از این ضرایب استفاده میشود: مثلاً ۱۵ میلیون به ۱ میلیون، ۲میلیون، ۴میلیون و ۸ میلیون تقسیم میشود(.

با این تقسیم بندی شما در صورت کاهش قیمت خرید اولیهتان، بازهی حد ضرر خود را به ۳ قسمت تقسیم میکنید و هر بار که قیمت به یکی از این ۳ بخش میرسد، پله بعدی خرید خود را انجام میدهید.

درنتیجه هم حد ضرر را رعایت کردهاید و هم در صورت فعال نشدن آن و رشد قیمت سهم از هر قیمتی (چه خرید اول و چه خرید آخر) قیمت خرید شما بهینه شده است و با اولین رشد، کل خرید شما وارد سود میشود.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

بهترین حالت استفاده از روش مارتینگل در سرمایه گذاری در بورس چیست؟

بهترین حالت استفاده از روش مارتینگل در سرمایه گذاری در بورس چیست؟

این روش یک استراتژی منطقی برای بهینه کردن بهای تمامشده سهم در هنگام افت قیمت است و استفاده افراطی و نادرست از آن چیزی جز زیان را در پی نخواهد داشت. بهتر است از این روش برای سهامی که وضعیت بنیادی خوبی دارند و به دلایلی افت مقطعی را تجربه میکنند، استفاده شود.

یک مثال واقعی از روش مارتینگل در خرید و فروش در بازار بورس

در زیر هم یک مثال واقعی از خرید ۳ پلهای بر اساس روش مارتینگل در بورس ایران را باهم میبینیم. نمودار زیر مربوط به سهم بکام است که با شکسته شدن خط روند نزولی در اسیلاتور RSI تصمیم به خرید آن گرفته شده است.

اگر ما ۱۵ میلیون تومان برای خرید این سهم در نظر گرفته باشیم در مرحله اول طبق روش مارتینگل ۱ میلیون تومان از پول خود را در قیمت ۱۲۸ تومان خرید میکنیم (۷۸۰۰ سهم ۱۲۸ تومانی)

با ۵% افت قیمت سهم ۲ میلیون تومان بعدی را هم خرید میکنیم (۱۶۲۰۰ سهم ۱۲۳ تومانی)

با ۱۰% افت قیمت سهم ۴ میلیون تومان بعدی را خرید میکنیم (۳۴۲۰۰ سهم ۱۱۷ تومانی)

و درنهایت با ۱۵% افت قیمت ۸ میلیون پایانی را خرید میکنیم (۷۲۷۰۰ سهم ۱۱۰ تومانی)

با آخرین خرید میانگین کل خرید به ۱۱۴٫۶ تومان کاهش مییابد.

درنتیجه بهمحض اینکه قیمت سهم از ۱۱۴٫۶ تومان بیشتر شود این خرید وارد سود خواهد شد و اگر تاکنون نگهداری شده باشد (۱۶۸ تومان) از کل این خرید در این مثال ۶,۹۹۰,۰۰۰ تومان سود کسب شده است (معادل ۴۶%).

در صورتی اگر کل پول در ابتدا و در قیمت ۱۲۸ تومان خرید شده بود و تاکنون نگهداری شده بود،۴,۶۸۰,۰۰۰ تومان سود از این خرید کسب میشد (معادل ۳۱%) و اگر هم بعد از افت قیمت به ۱۲۸ تومان نمی رسید متحمل زیان می شدیم.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

نتیجه گیری

نتیجه گیری

این روش زمانی بسیار کاربردی است که شما آموزش های تکنیکالی و بنیادی و روانشناسی لازم را دیده باشید و حال این موضوع و روش مارتینگل به موفقیت بیشتر شما کمک خواهد کرد.

اساس تفکر این روش این است که شما به وضعیت بنیادی سهم خود اطمینان دارید. پس اگر تحلیلگر بنیادی خوبی نیستید توصیه می کنیم حتما تحلیلگر بنیادی خوبی شوید. دوره تحلیل تکنیکال و دوره تحلیل بنیادی در مجموعه سهامیر نیز می تواند به شما کمک کند.

همچنین یادتان نرود در این روش شما باید در بازار منفی و در زمانی که همه نا امید هستند خرید کنید. پس روی روانشناسی خود نیز باید کار کنید، که در دوره ریسک و روانشناسی بازار نیز در مجموهه سهامیر به این موضوعات پرداخته می شود.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

16 پاسخ

در بازارجهانی از مارتینگل استفاده کنیم سود میکنیم؟

خیر دیگه این روش در بازارهایی که لوریج دارند پاسخگو نیست

بهترین حالت استفاده از روش مارتینگل در سرمایه گذاری در بورس چیست ؟

این روش یک استراتژی منطقی برای بهینه کردن بهای تمامشده سهم در هنگام افت قیمت است و استفاده افراطی و نادرست از آن چیزی جز زیان را در پی نخواهد داشت.

بهتر است از این روش برای سهامی که وضعیت بنیادی خوبی دارند و به دلایلی افت مقطعی را تجربه میکنند، استفاده شود.

عیب روش مارتینگل چیست؟

این روش توسط معاملهگران بزرگی اجراشده است و هرکدام از آنها با توجه به سیستمهای معاملاتی خود و حد سود و حد ضررهای خود این روش را بومیسازی کردهاند. طبق این روش ما میتوانیم دفعات متعددی این کار را انجام دهیم و هرچه قیمت افت نماید میانگین قیمت خرید خود را به آن نزدیک کنیم.

اما نکته بسیار مهمی که وجود دارد این است که سرمایه ما نامحدود نیست و نمیتوانیم تا ابد بر روی خرید قبلی خود 2برابر خرید جدید انجام دهیم و با گذشتن چند مرحله از این کار،حجم خرید و سرمایه موردنیاز برای آن بهشدت افزایش پیدا میکند.

با روش مارتینگل هم میشه سیو سود کرد؟

بله شما با روش مارتینگل چندجور میتونید برخورد کنید هم پله ای سیو سود کنید هم بصورت یکجا

آیا روش مارتینگل در هربازاری جواب میدهد؟

بله درهربازاری جواب می دهد و در هرزمانی ممکن است جواب ندهد . استفاده از این روش بستگی به استراتژی شما دارد دوست عزیز

روش مارتینگل را خیلی خوب آموزش دادید. ممنونم. این روزها که بازار منفی ست فکر میکنم روش خوبی باشه.نظر شما چیه?لطفا مشاوره بدید.با تشکر

با سلام و احترام

دوست عزیز، توضیحات کامل در مقاله ارائه شده است هر سرمایه گذار بسته به استراتژی های معاملاتی خود میتواند از این روشها استفاده

ووقتی به سود رسید تا کجا ادامه میدیم آیا حدی درنطر میگریم ؟ برچه اساس و با چه روشی ؟

با سلام و احترام

دوست عزیز، این روش برای خرید در منفی شدن سهم است برای فروش نیز باید حتما حد سود و ضرر را براساس سایر تحلیل ها درنظر گرفت.

آیا روش مارتینگل همیشه کار می کند؟

با استفاده از روش مارتینگل خالص هیچ وقت ضرر نمی کنید. اگر قیمت سهام شما در حال افت کردن است، مقدار سهامی که می خرید را دو برابر می کنید. اما چنین سیستمی نمی تواند در دنیای واقعی پایدارباشد چون شما برای این کار به مقدار بی نهایت پول و زمان نیاز دارید.