بازار آتی چیست؟

بازار فیوچر یا همان بازار آتی یکی از جذابترین بازارهای سرمایه گذاری محسوب می شود. در این بازار سرمایه گذاران متعددی وجود دارند که با وجود سودهای باورنکردی اقدام به انجام معاملات خود می پردازند.

بازار آتی چیست؟

بازار فیوچر یا همان بازار آتی یکی از جذابترین بازارهای سرمایه گذاری محسوب می شود. در این بازار سرمایه گذاران متعددی وجود دارند که با وجود سودهای باورنکردی اقدام به انجام معاملات خود می پردازند.

بازار آتی افراد زیادی را ثروتمند کرده و دارای جذابیت های بی شماری است که در این گزارش قصد داریم به بررسی آن بپردازیم.

یکی از مشکلات کسب و کارهای زراعی و یا صنعتی فروش محصولات خود در زمان برداشت و یا تولید است. افراد نگران این هستند که محصولات خود را به چه میزان و به چه قیمتی می توانند، بفروشند.

از طرف دیگر نیز آن ها برای تهیه مواد اولیه خود در آینده به برنامه ریزی و برآورد هزینه نیاز داشتند تا بتوانند ریسک تغییرات قیمتی خود را کاهش دهند.

ویژگی های بازار آتی

در این بین بود که بازارهای آتی شکل گرفت و به مرور زمان تاجران، کشاورزان و عده زیادی از مردم به این قراردادها روی آوردند. بنابراین قراردادی که طی آن کالایی را اکنون و با قیمت مشخص خریداری کنیم، اما تحویل و پرداخت وجه آن در آینده صورت می گیرد، قرارداد آتی است.

اکنون بزرگترین معاملات بازارهای آتی در شیکاگو و لندن در حال انجام است و روزانه میلیاردها دلار پول جابجا و افراد زیادی نیز در این بین ثروتمند می شوند.

یکی از نکات مثبت این قراردادها دوطرفه بودن آن است. در این صورت می توانیم بدون در اختیار داشتن کالا اکنون کالا را با مشخصات معین بفروشیم و در آینده آن را تهیه کنیم و با قیمتی که اکنون توافق کردیم تحویل بدیم و پول آن را دریافت کنیم.

این نوع معاملات دارای ریسک بسیار پایینی است و اموال و سرمایه های افراد را از ریسک قیمتی در آینده محفوظ نگه می دارد. قرارداد آتی سکه طلا یکی از انواع این نوع قراردادهای مذکور است که به شدت در بورس ایران پرطرفدار است.

مزیت های مهم بازار آتی

- وجود اهرم در معاملات: یعنی می توانیم با چندین برابر پولی که وارد بازار کردیم معامله کنیم. استفاده از اهرم در این نوع بازارها نیازمند آموزش، یادگیری و استفاده صحیح از آن است. در این حالت شما می توانید با در اختیار داشتن یک دهم مبلغ یک قرارداد، مبلغی بیش از 10 برابر سرمایه خود را معامله کنید. این امر ممکن است برای شما یک سود 10 برابری و ضرر 10 برابری را رقم بزند.

- دو طرفه بودن بازار: به این معنا که هم می توان از بالا رفتن قیمت ها و هم از پایین آمدن قیمت ها سود کنیم. در بازارهای نقدی شما بعد از خرید یک کالا از افزایش قیمت آن منتفع خواهید شد. اما در این بازار می توانید پیش بینی کنید که قیمت مورد معامله کاهش پیدا می کند، پس آن را می فروشید و در انتهای قرارداد آن را خریداری می کنید. بنابراین شما باز سود کسب خواهید کرد. به همین علت می گوییم این بازار دو طرفه است.

- معامله در بورس: معاملات قراردادهای آتی در بورس معاملات آتی انجام می شود و همان طور که می دانید قیمت ها در این بازار شفاف است. همچنین در این بازار معاملات برای همه شرکت کنندگان در این بازار به صورت عادلانه عرضه خواهد شد.

- نقد شوندگی بالا: همان طور که گفته شد در قراردادهای آتی نیاز به مالکیت دارایی نیست و با پیش فروش می توان یک قرارداد آتی را در بازار به فروش رساند و در صورت نیاز به تحویل، آن را از بازار فیزیکی تهیه نمود. این امر تا حد زیادی نقدشوندگی معاملات را افزایش می دهد. پوشش ریسک، هزینه اندک معاملات نیز از دیگر مزیت های بازار آتی است.

مشخصات قراردادهای آتی

- نوع دارایی پایه: کالا و یا آن دارایی که قرارداد آتی بر روی آن منتشر می شود، را دارایی پایه می گویند

- اندازه قرارداد آتی: حجم دارایی که می بایستی طی یک قرارداد تحویل داده شود، را اندازه ان می گویند.

- دوره و ساعت معاملاتی و تاریخ سررسید: تاریخ سررسید قراردادهای بورسی به صورت استاندارد توسط بورس تعیین می شود.

وجه تضمین اولیه، حد نوسان قیمت روزانه، کارمزدها و جرایم از دیگر مشخصات این بازار هستند که در بازارهای دیگر نیز استفاده می شوند.

از نمونه قراردادهای اتی می توان به قراردادهای آتی بر روی نرخ بهره کوتاه مدت یا بلند مدت در آمریکا، قراردادهای آتی یورو دلاری و قراردادهای آتی نرخ ارز اشاره کرد.

قرارداد آتی در ایران

اولین معاملات قرارداد آتی در ایران سکه تمام بهار آزادی بود که در شرکت بورس کالای ایران در ساعت 10 صبح سه شنبه 5 آذر ماه 1387 انجام شد.

از سال 1387 تا به امروز قراردادهای آتی مختلفی همچون کاتد مس، مفتول مس، سکه طلا، شمش طلا، زیره سبز، کنجاله سویا نیز در ایران معامله می شود

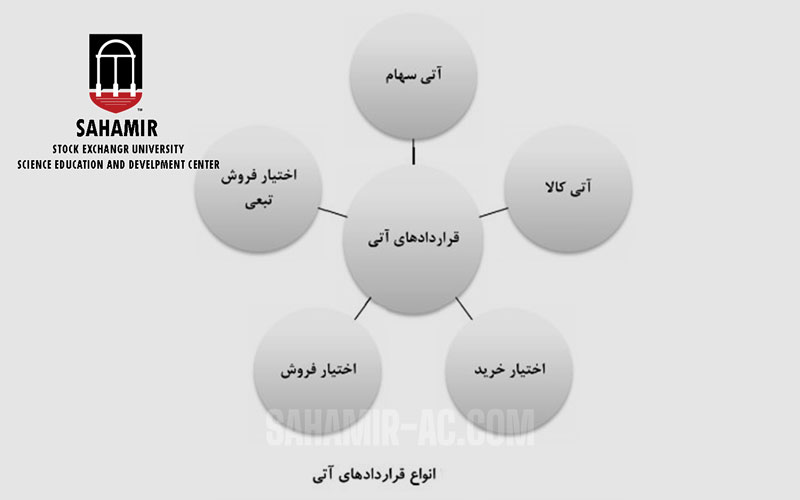

انواع قراردادهای مشتقه

قراردادهای مشتقه به نوعی از قراردادهای مالی اطلاق می شود که ارزش خود را از کالای فیزیکی دارایی پایه) می گیرند. دارایی پایه می تواند به شکل سهام، کالا، نرخهای بهره، صنعت ساخت و ساز یا هر نوع دارایی دیگر باشد.

انواع قراردادهای مشتقه

امروزه اوراق مشتقه در قالب چهار نوع قرارداد مشتقه اصلی مورد معامله قرار می گیرند، که عبارتند از:

- قراردادهای آتی Futures

- قراردادهای سلف (Forwards)

- قرارداد های اختیار معامله (Options)

- قراردادهای معاوضه (Swaps) |

مکان های انجام معاملات قراردادهای مشتقه

قراردادهای مشتقه فوق در مکان های زیر قابل معامله هستند:

بورس اوراق بهادار

بورس به عنوان مکانی مرکزی برای انجام معاملات خریداران و فروشندگان است. قراردادها در بورس به شکل استاندارد بوده و قیمت های مربوطه، برای تمام کسانی که وارد بازار می شوند، یکسان است.

قیمت های بورس به شکل سیستم حراج مستمر توسط کارگزارانی که از طرف مشتریان، شرکتها یا خودشان فعالیت می کنند، تعیین می گردد.

این سیستم حراج منجر به ایجاد و پذیرش وسیع قیمت مرجع در خصوص سهام عرضه شده گردیده و به کشف قیمت معروف است. باید توجه داشت که بورس برای خود موقعیت معاملاتی تعیین نمی کند و برای داشتن موقعیت معاملاتی نیز به افراد توصیه خاصی نمی کند.

مسوولیت بورس این است که به عنوان ناظر بازار معاملات را سالم و نظام یافته نماید. همچنین، تمامی بورس ها دارای قوانین منظم و مدون بوده و از هویت و موقعیت معاملاتی افراد باخبر هستند. اعضایی که قوانین بورس را زیر پا بگذارند، متحمل جریمه یا مشمول مجازات های دیگر خواهند شد.

بورس کالا

بورس کالا (Commodity Exchamge) یک بازار متشکل و سازمان یافته است که در آن بطور منظم کالای معینی با ساز وکاری خاص مورد معامله قرار می گیرد. امروزه طبقه بندی های متعددی برای یک بورس کالایی وجود دارد، اما گسترش بازارهای بخش مالی و حقیقی اقتصاد سبب شده چندین نوع از بورس ها در قالب یک تشکل متمرکز قرار داشته باشند.

عموما بورس های کالایی را در مقابل بورس های اوراق بهادار تعریف می کنند. به عبارتی، هر آن چیزی که در زمینه فلزات و مواد معدنی (كانیها )، انرژی (نفت و… ) و محصولات کشاورزی مورد مبادله قرار می گیرد، در زمره بورس کالایی می گنجد.

بازار فرابورسی (OTC)

معاملات فرابورسی (خارج از بورس) نوعی معامله جایگزین است که به شبکه معامله گرانی که بطور حضوری با یکدیگر ملاقات نمی کنند و از طریق تلفن و کامپیوتر با یکدیگر ارتباط برقرار می کنند، اطلاق می شود.

معاملات مذکور اغلب بين موسسات مالی انجام می شود، همچنین می تواند به عنوان ابزارهای رایج میان بازارسازان تلقی گردد. تمام سخنان معامله گران پشت تلفن ضبط می شود تا چنانچه اختلافی بین معامله گران رخ دهد، به آن استناد شود.

خریدار و فروشنده می توانند نحوه قراردادهای معامله شده در بازارهای فرابورسی (OTC) را به دلخواه خود در آورند، بنابراین نیازی نیست شرایط قرارداد عينا مشابه آنچه در بورس عمل می شود، تعیین گردد.

در دنیا سه نوع بازار فرابورسی وجود دارد:

1- بازار معاملاتی سنتی

در این بازار معامله گران به عنوان بازارساز، قیمت خرید و فروش خود را اعلام می کنند. معامله گران قیمت های خود را پیشنهاد داده و قیمت قابل اجرا از طریق تلفن مذاکره شده یا برخی اوقات از طریق سایت های اینترنتی اعلام می شود. این گونه معاملات، معامله دو طرفه نامیده میشوند، چراکه دو طرف معامله از قیمتی که در یک مقطع زمانی توسط تلفن ارائه می شود، مطلع می گردند.

۲ – بازار معاملاتی الکترونیکی

این بازار تقریبا شبیه معاملات الکترونیکی در بورس است؛ اما به این دلیل بازارهای فرابورسی خوانده می شود که از استاندارد کمتری برخوردار بوده و فاقد قرارداد طراحی شده و معاملات مشتقه شفاف است.

۳- بازار معاملاتی بهینه

بازار معاملاتی اخیر ترکیبی از دو بازار پیشین بوده و معامله گر بر اساس آنها به معاملات الکترونیکی می پردازد. معامله گر قیمت خرید و فروش خود را انحصارا به اطلاع فعالان بازار می رساند. معامله گر در این شکل معامله به عنوان طرف معامله در هر قرارداد عمل می کند، بنابراین نصف ریسک اعتباری نوسانات منفی در قیمت در بازار به او برمی گردد.

تشریح انواع قراردادهای مشتقه:

قرارداد آتی (Futures Contracts)

قراردادی است که در آن دو طرف تعهد می کنند که در یک تاریخ مشخص تعيين شده طبق ضوابط بازار رسمی بورس و با یک قیمت مشخص تعيين شده طبق ضوابط بازار رسمی بورس ایک کالا با کیفیت مشخص تعيين شده طبق ضوابط بازار رسمی بورس را مبادله نمایند.

در این قرارداد دو طرف متعهد هستند که طبق ضوابط قرارداد عمل کنند. خریدار معمولا نگران است که قیمت کالا در آینده بالا رود و فروشنده نگران است که قیمت کالا ثابت مانده یا پایین بیاید.

این قراردادها در بازارهای رسمی با بورس انجام می گیرند و به نوعی نوسان های شدید قیمت کالا در آینده را کاهش می دهند. در این نوع قرارداد، پول کالای مورد معامله تا زمان تحویل پرداخت نمی شود ولی هر دو طرف معامله جهت حسن انجام معامله هنگام عقد قرارداد، ودیعه ای به اتاق پایاپای به عنوان وجه تضمین حسن انجام قرارداد می سپارند.

برخی از قراردادهای آتی قابل معامله و واگذاری به دیگران در بورس بازار دست دوم هستند. بنابراین این نوع قراردادها به عنوان ابزارهای سفته بازی نیز مورد استفاده قرار می گیرند.

پیمان آتی (Forward Contracts)

پیمان آتی (اصطلاحی که سازمان بورس به کار می برد قراردادی است که در آن دو طرف تعهد می کنند که در یک تاریخ مشخص (توافقی است طبق ضوابط بازار غیر رسمی بورس یا یک قیمت مشخص توافقی است طبق ضوابط بازار غیر رسمی بورس کالا با کیفیت مشخص توافقی است طبق ضوابط بازار غیررسمی را مبادله کنند.

در این قرارداد دو طرف متعهد هستند که طبق ضوابط قرارداد عمل کنند. خریدار معمولا نگران است که قیمت کالا در آینده بالا رود و فروشنده نگران است که قیمت کالا ثابت مانده یا پایین بیاید.

این قراردادها در بازارهای غیررسمی یا خارج از بورس صورت می گیرند و معمولا به علت اعتبار بالای دو طرف معامله كل مبلغ در زمان تحویل کالا در سررسید پرداخت می شود.

قراردادهای سلف (Salaf Bai)

قراردادی است که در آن دو طرف تعهد می کنند که در یک تاریخ مشخص (توافقی است) و با یک قیمت مشخص (توافقی است) یک کالا با کیفیت مشخص (توافقی است ) را مبادله کنند، در این قرارداد دو طرف متعهد هستند که طبق ضوابط قرارداد عمل کنند.

خریدار نگران است که قیمت کالا در آینده بالا رود و فروشنده نگران است که قیمت کالا ثابت مانده یا پایین بیاید. این قرارداد در بازار غیررسمی (خارج از بورس) در کشورهای اسلامی صورت می گیرند.

در این قراردادها کل مبلغ مورد معامله ابتدا به تحویل دهنده کالا پرداخت می شود، یعنی تحویل دهنده کالا در ابتدا پول را می گیرد و در سررسید، کالا را تحویل می دهد. معاملات سلف به نوعی در شمار قراردادهای آتی قرار می گیرند. البته میان معاملات سلف و قراردادهای آتی تفاوتهایی وجود دارد. از آنجا که معاملات سلف در اغلب کشورها در خارج از بورس انجام می شود، فاقد استانداردهای لحاظ شده در قراردادهای آتی هستند.

بنابراین دو طرف معامله می توانند قرارداد را به نحو دلخواه و براساس نیاز خود به صورت توافقی تنظیم کنند. در معاملات آتی، اتاق پایاپای (نهاد تسویه) وجود دارد که مبلغی را به عنوان ودیعه از هر دو طرف در هنگام عقد قرارداد دریافت می کند، در حالی که در قرارداد سلف اتاق پایاپای موجود نیست و هر طرف مستقيما نسبت به دیگری مسوول است. قراردادهای آتی در بورس کالا، تحت مقررات و نظارت کمیته معاملات است، اما بازارهای سلف تحت مقررات و ضوابط خاصی نیستند.

قراردادهای استصناع (Bai Istisna )

قراردادی است که در آن دو طرف تعهد می کنند که در یک تاریخ مشخص (توافقی است) و با یک قیمت مشخص (توافقی است، یک کالا با کیفیت مشخص (توافقی است) را مبادله کنند.

در این قرارداد دو طرف متعهد هستند که طبق ضوابط قرارداد عمل کنند. خریدار معمولا نگران است که قیمت کالا در آینده بالا رود و فروشنده نگران است که قیمت کالا ثابت مانده یا پایین بیاید.

این قرارداد در بازار غیررسمی (خارج از بورس) در کشورهای اسلامی صورت می گیرد. در این قرارداد کل مبلغ مورد معامله به صورت قسطی تا سررسید به تحویل دهنده کالا پرداخت می شود.

قراردادهای معاوضه ای (SwapContracts)

قراردادی است که در آن دو طرف متعهد هستند که برای مدت مشخص )توافقی است( دو دارایی یا منافع حاصله از دو دارایی را با کیفیت مشخص (توافقی است) به نسبت تعيين شده، معاوضه کنند.

پس از سررسید قرارداد دو دارایی یا منافع این دو دارایی به صاحبان اولیه آنها بر می گردد. این دارایی ها می توانند فیزیکی مثل گندم، طلا، نفت، چوب و غیره یا مالی مثل اوراق قرضه، مشارکت، وام و غیره باشند. در این قرارداد دو طرف متعهد هستند که طبق ضوابط قرارداد عمل کنند. این قرارداد به صورت غیررسمی (خارج از بورس) انجام می گیرند.

قراردادهای اختیاری (Option Contracts)

اختیار خرید (Call Option)

قراردادی است که صاحب اختیار خریدار اختیار خرید پس از پرداخت مبلغی مشخص تعيين شده توسط بازار رسمی بورس به فروشنده اختیار، این حق را پیدا می کند که تا زمانی مشخص (تعیین شده توسط بازار رسمی بورس)، دارایی رسمی مشخص را با کیفیت مشخص با قیمت مشخص (تعیین شده توسط بازار رسمی بورس) اگر بخواهد از فروشنده اختيار، خریداری کند؛ این تنها یک حق یا امتیاز خرید است نه اجبار.

فروشنده اختیار خرید تا زمانی که خریدار اختیار خرید حق خود را اجرا نکرده، هیچ تعهدی در این قرارداد ندارد. زمانی که خریدار اختیار خرید حق خود را اجرا کند. فروشنده اختیار خرید اجبار دارد که تعهد را طبق قرارداد انجام دهد.

به عبارتی دیگر خریدار اختیار خرید دارای یک حق است و فروشنده اختیار خرید در زمان اجرای این حق دارای تعهد می شود، این یک نوع تعهد احتمالی برای فروشنده اختیار خرید تلقی می شود.

صاحب اختیار خرید (خریدار) فکر می کند که قیمت دارائی بالا می رود و فروشنده اختیار خرید فکر می کند که قیمت دارائی پایین می آید. این قرارداد به صورت رسمی در بورس های دنیا به روی دارایی های واقعی و مالی معامله می شوند. چنانچه صاحب اختیار به دلایل قیمت های بازار، از حق خود استفاده کند، حالتی ایجاد می شود که به آن درون پولی (in The money) اطلاق می شود.

اختیار فروش (Put option)

قراردادی است که صاحب اختیار (خریدار اختیار فروش) پس از پرداخت مبلغی مشخص (تعيين شده توسط بازار رسمی بورس) به فروشنده اختیار این حق را پیدا می کند که تا زمان مشخص تعیین شده توسط بازار رسمی بورس) دارایی مشخص را با کیفیتی مشخص با قیمتی مشخص تعیین شده توسط بازار رسمی بورس اگر بخواهد به فروشنده اختيار بفروشد. این تنها یک حق یا امتیار فروش است نه اجبار.

فروشنده اختیار فروش تا زمانی که خریدار اختیار فروش حق خود را اجرا نکرده، هیچ تعهدی در این قرارداد ندارد. زمانی که خریدار اختیار فروش حق خود را اجرا کند، فروشنده اختیار فروش اجبار دارد که تعهد را طبق قرارداد انجام دهد.

به عبارتی دیگر، خریدار اختیار فروش دارای یک حق است و فروشنده اختیار فروش در زمان اجرای این حق دارای تعهد می شود؛ این یک نوع تعهد احتمالی برای فروشنده اختيار فروش تلقی می شود. صاحب اختیار فروش (خریدار) فکر می کند که قیمت دارایی پایین می رود و فروشنده اختیار فروش فکر می کند که قیمت دارایی بالا می رود.

این قراردادها به صورت رسمی در بورس های دنیا به روی دارایی های فیزیکی و مالی معامله می شوند. اگر قرارداد اختیار معامله به گونه ای بسته شود که دارنده برگه بتواند در هر زمان پیش از سررسید نهایی از حق خود استفاده کند، آن را «اوراق آمریکایی» و اگر در برگ قرارداد این جمله قید شده باشد که دارنده تنها در زمان انقضا می تواند از آن حق استفاده کند، آن را «اوراق اروپایی، می نامند. گواهی اختیار معامله قابل معامله در بازار دست دوم (بورس) نیز هست.

نتیجه گیری

در طول تاریخ افراد زیادی مانند جس لیورمور در بازار آتی حضور داشتند و از بزرگترین ثروتمندان زمان خود شدند. جس علاقه زیادی به معاملات ذرت داشت. هنگامیکه از روستا آمد در یک کارگزاری فعالیت میکرد. تا اینکه وارد معاملات آتی شد و تاجر بزرگی شد. هم اکنون بزرگترین بازار معاملات فیوچر بازار شیکاگو و لندن هستند. همه روز میلیاردها دلار پول جا به جا میشود و افراد زیادی ثروتمند میشوند

در این مطلب به زبان ساده با تعریف بازار آتی و قرارداد آتی و مزایای آن آشنا شدیم. همچنین بازار آتی هم برای کسانی مورداستفاده است که قصد دارند ریسک خود را کاهش دهند و هم برای نوسانگیران که قصد دارند از تغییرات قیمت سود کسب نمایند.

16 پاسخ

آیا در بازار آتی هم می توانیم دمو کار کنیم و معامله کنیم؟

بله شما با ثبت نام در سایت vdex.ime.co.ir می توانید ثبت نام کنید و معاملات دمد انجام دهید

آیا بازار آتی با بازار کالا متفاوت است؟

بله این دو بازار متفاوت هستند و حتی کدهای معاملاتی جدایی هم باید گرفته شود و برای معامله و کار در بازار کالا باید کد معاملاتی حقوقی داشت تا بتوان معامله بازار آتی را انجام داد

تاثیر دلار در بازار آتی و زعفران چقدر است؟

قیمت دلار بر روی کالاهای قابل معامله در بازار آتی بسیار زیاد و مستقیم است به صورتی که شما اگر بخواهید در این بازار فعالیت کنید به تحلیل دلار هم نیاز دارید تا بتوانید تصمیمات بهتری بگیرید.

آیا بازار آتی صف خرید و فروش هم دارد؟

بله بازار آتی هم مانند بازار بورس و اوراق بهادار دارای دامنه نوسات حرکتی است که باعث تشکیل صف های خرید و فروش می شود. که البته با قراردادن حد سود و حد ضرر اتوماتیک در قانون های جدید معاملات تا کمی از مشکلات صف خرید و فروش کاسته شود.

آیا می توانیم کالای خریداری شده در بازار آتی را در تاریخ سررسید تحویل بگیریم؟

بله شما می توانید کالای مورد نظر خود را در تاریخ سررسید در محل تحویل بگیرید به صورت فیزیکی و فروشنده هم موظف است در تاریخ مشخص با قیمت مشخص جنس را به صورت فیزیکی به شما تحویل دهد

آیا بازار آتی پسته نقدشوندگی مناسبی دارد؟

در بازار بورس آتی پسته، علاوه بر باغداران و مصرفکنندگان نهایی پسته، افرادی وجود دارند که بهعنوان سفتهباز و نوسان گیر وارد این بازار میشوند.

این دسته از افراد بهمنظور تحویل کالا و پول در روز سررسید قرارداد وارد این بازار نمیشوند. بلکه این افراد بهمنظور نوسان گیری، وارد بازار آتی میشوند و موقعیت های خرید یا فروش خود را قبل از تاریخ سررسید میبندند و از بازار خارج میشوند.

این افراد نقدشوندگی بازار را افزایش میدهند و امکان اخذ موقعیت برای تولیدکننده و مصرفکننده واقعی را فراهم مینمایند.

میشه راجب به آتی پسته توصیح بیشتری بدید؟

آتی پسته، مخفف قراردادهای آتی پسته است. قراردادهای آتی پسته، ابزار مالی مناسب برای باغداران پسته و مصرفکنندگان (صادرکنندگان) پسته است تا بهوسیله آن بتوانند ریسک نوسانات قیمت را پوشش دهند. البته این ابزار مالی تنها برای باغداران و صادرکنندگان نیست؛ بلکه برای هر فرد ریسک پذیری که تمایل دارد در یک بازار دوطرفه، تنها با پرداخت بخشی از ارزش معامله اقدام به خرید و فروش نماید نیز مفید خواهد بود.

درواقع اگر باغداران پسته، قبل از برداشت محصول پسته، نگران کاهش قیمت پسته در فصل برداشت باشند، میتوانند بهوسیله قراردادهای آتی، قیمت فروش پسته خود را قبل از فصل برداشت مشخص نمایند. از سوی دیگر، چنانچه مصرفکنندگان پسته نگران افزایش قیمت پسته در آینده باشند، میتوانند با استفاده از قراردادهای آتی پسته، قیمت خرید پسته را در آینده مشخص کنند.

معاملات آتی چطوری عمل میکنه و اینکه سود من همونروز میاد حسابم یا باید تا اخر قرارداد صبرکنم؟

فرض کنید فروشندهای 10 عدد سکه را برای تحویل 6 ماه بعد، به قیمت هر سکه 10 میلیون تومان فروخته، درحالی که قیمت سکه در زمان سررسید افزایش مییابد و هر سکه به قیمت 12 میلیون تومان میرسد.

حال قیمت سکه از زمان عقد قرارداد 2 میلیون تومان گرانتر شده است. پس فروشنده در تاریخ سررسید باید 10 عدد سکه به قیمت 12 میلیون تومان خریداری و به خریدار تحویل بدهد و یا اینکه بابت هر سکه 2 میلیون تومان ضرر و زیان به خریدار پرداخت نماید. توجه داشته باشید که در اینجا فروشنده ضرر کرده اما خریدار سود. زیرا خریدار، قرداداد داشته که در تاریخ سررسید، هر سکه را که 10 میلیون تومان خریداری کرده است 12 میلیون تومان تحویل بگیرد.

در رابطه با واریز سود هم باید بگم معمولا همونروز از ساعت 7 شب به بعد به حساب واریز میشه و سود و زیان بین 7 ال 9 شب محاسبه میشود.