آشنایی با اندیکاتور باند بولینگر

باند بولینگر، جزو اندیکاتورهای قدرتمند تحلیلتکنیکال میباشد که توسط جان بولینگر به وجود آمده است. بعضی از معاملهگران باور دارند که فقط استراتژی باند بولینگر ، کلید موفقیت است

مقدمه

مقدمه

باند بولینگر، جزو اندیکاتورهای قدرتمند تحلیل تکنیکال میباشد که توسط جان بولینگر به وجود آمده است. بعضی از معاملهگران باور دارند که فقط استراتژی باند بولینگر، کلید موفقیت است.

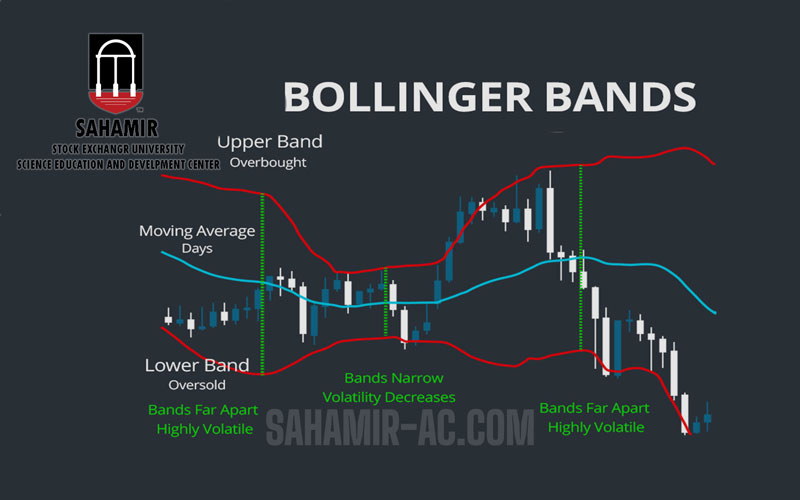

باند بولینگر، حرکت قیمت سهام را محاسبه میکند و مرز نسبی از سقف و کف قیمت را فراهم میکند. اندیکاتور باند بولینگر بر اساس میانگین متحرک میباشد که روند میان مدت سهام را بر اساس تایم فریم معاملاتی که مشاهده میکنید، مشخص میکند.

این اندیکاتور به عنوان باند میانه روند شناخته شده است. اکثر نمودارهای معاملاتی از میانیگن متحرک با دوره زمانی ۲۰ برای تنظیمات پیش فرض باند بولینگر استفاده میکنند. باند بالایی و پایینی برای سنجش نوسانات صعودی و نزولی به کار میروند. باند بولینگر با دو انحراف معیار از میانه باند محاسبه میشوند.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

محاسبه باند بولینگر

محاسبه باند بولینگر

باند بالایی: باند میانی + انحراف معیار ضربدر ۲

باند میانی: میانگین متحرک با دوره زمانی ۲۰ (بیشتر نمودارهای معاملاتی از میانگین متحرک ساده (SMA) استفاده میکنند).

باند پایینی: باند میانی – انحراف معیار ضربدر۲

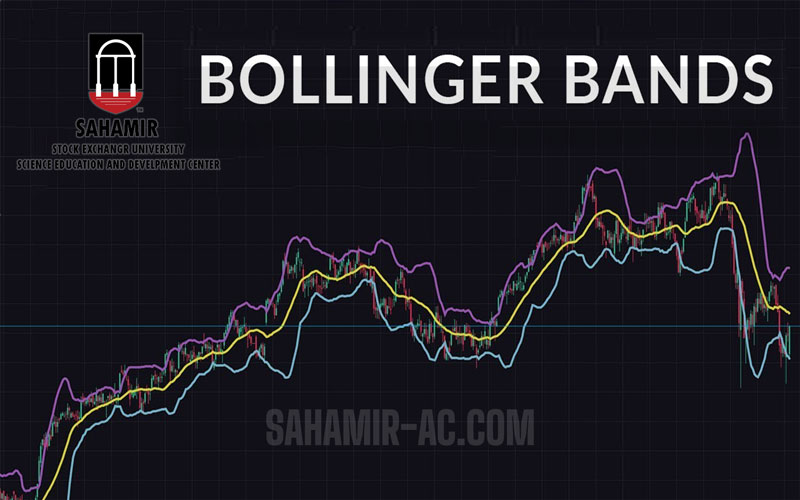

نمودار بالا باند بالا و پایین را نشان میدهد. بهتر است ابتدا جنبههای استراتژی معاملاتی باند بولینگر را به شما نشان دهم.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

اطلاعاتی در مورد باند بولینگر

اطلاعاتی در مورد باند بولینگر

قبل از این که وارد استراتژی شویم، چند نکته را بیان می کنیم. اطلاعات موجود به شما در درک بهتر تکنیکهای پیشرفته که بعدا در این مقاله بحث خواهد شد، کمک میکند.

چند نکته در مورد باند بولینگر

- آشنایی با جان بولینگر: جان بولینگر CFA/CMT پدیدآورنده باند بولینگر می باشد.

- چگونه باند بولینگر محاسبه میشود؟

(SMA) میانگین متحرکساده-۲۰ = باند میانه

( ۲ * انحراف معیار قیمت – ۲۰SMA + ( – 20 = باند بالایی

( ۲ * انحراف معیار قیمت – ۲۰SMA – ( – 20 = باند پایینی

۳ خط ساده: باند بولینگر از سه خط روی نمودار تشکیل شده است که نوسانات قیمت را در داخل و اطراف آن نشان میدهد.

تغییرپذیری: باند بولینگر ابزار قدرتمندی برای درک نوسانات بازار از قله تا دره است.

وقتی باند فشرده می شود، هشیار باشید: همیشه نوسانات پایین آرامش قبل از طوفان است.

تنظیمات پیش فرض استفاده کنید.

سوار شدن بر باند بولینگر: سوار شدن بر باند کارایی دارد اما به خاطر داشته باشید فقط ۲۰% از مواقع، بازار تمایل به این نوع حرکت دارد و پول بیشتر از محدوده بین دو باند به دست خواهد آمد.

پولبک به SMA: روند قوی را مشخص کنید و زمان پولبک به سمت میانگین متحرک (SMA)، خرید نمایید. تنظیمات باند بولینگر یکی از سودمندترین روش هایی است که در بازار وجود دارد.

سیگنال معاملات معتبر: سیگنالهای خرید و فروش را با استفاده از اندیکاتورهای دیگر مانند خطوط روند، تارگتهای P&F و سطوح فیبوناچی ریتریسمنت تایید میکنید.

محدوده معاملات: سهام را در محدوده پیدا کنید. سپس روی باند پایینی خرید آزمایشی دهید و روی باند بالایی فروش آزمایشی انجام دهید. توجه شود زمانی که باند منقبض و فشرده شد توقف کنید، روند قیمت سهام در همان نقاط میشکند.

خارج از باند: کندل خارج از باند به این معنی نیست که سهام به طور خودکار برگشت دارد. اغلب موارد فقط شروع روند است.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

استراتژیهای معاملاتی باند بولینگر

استراتژیهای معاملاتی باند بولینگر

بسیاری از شماها در مورد الگوهای محبوب تحلیل تکنیکال شنیدهاید مانند سقف دوقلو ، کف دوقلو، مثلث بالارونده، مثلث متقارن، سر و شانه سقف یا کف و غیره.

اندیکاتور باند بولینگر میتواند با ارزیابی موقعیت قدرت نهفته در این شکلها، بهتر بتوانید تحلیل کنید. باند بولینگر میتواند در درک این که آیا سهام در حال رشد است یا خیر یا حتی نوسان کافی برای سرمایهگذاری وجود دارد، به شما کمک کند.

زمانی که با باند بولینگر معامله میکنید، خواهید دید که باند بولینگر، فشرده شده و نشان میدهد که سهام در محدودهی باریکی قرار گرفته است. حرکات انقباضی و مارپیچ، مانند ماشهای برای انفجار یا شکست قیمت است. بسیاری از مواقع، رالیهای بزرگ از محدوده نوسانات کم شروع میشود. هنگامی که این اتفاق میافتد، building cause نامیده میشود. این آرامش قبل از طوفان است.

1- استراتژی کف دو قلو و باند بولینگر

این نوع استراتژی باند بولینگر معمولی شامل کف دوقلو است. کف اولیه حجم قابل توجه و پولبک شارپ قیمتی دارد و به کندل حداقل قیمت خارج از باند نزدیک میشود. این نوع حرکات معمولا رالی خودکار نامیده میشود. حداکثر قیمت رالی خودکار تمایل دارد به اولین سطح مقاومت برسد که این اتفاق قبل از بالاتر رفتن قیمت سهام اتفاق میافتد.

بعد از شروع رالی، قیمت در تلاش است تا پایینترین قیمت اخیر را بازآزمایی کند که برای آزمایش میزان قدرت فشار خرید میباشد و در پایینترین سطح قرار گرفته است.

بسیاری از تکنسینهای باند بولینگر برای بازبینی قیمت، داخل باند پایین را بررسی میکنند. این نشان میدهد که فشار پایین در سهام کاهش یافته و نقش از فروشندگان به خریداران تغییر یافته است.

همچنین بایستی به حجم توجه شود؛ علاوه بر این بایستی به محو شدن سریع و خودکار آن توجه کنید. در زیر مثالی از کف دوقلو که خارج از باند پایینی بولینگر قرار دارد و یک رالی خودکار را به وجود آورده است.

موضوع مورد بحث مربوط به سهام FSLR در ۳۰ ژوئن ۲۰۱۱ میباشد. سهام با کاهش ۴۰ درصدی با آخرین میزان نوسانات مواجه شد. کندل استیک، خارج از باند در حال مبارزه میباشد. در طی دو روز آینده منجر به رالی شدید ۱۲% شد.

2- استراتژی برگشتی با باند بولینگر

یکی دیگر از روشهای ساده و در عین حال موثر، سهامهای هستند که کم کم از باند خارج میشوند. حالا یک قدم جلوتر برویم و تحلیل کندل استیک را در این استراتژی به کار بریم.

برای مثال به جای خریدن سهمی که با شکافی (گپ) با باند بالایی ایجاد میشود، صبر میکنیم تا ببینیم سهام چگونه عمل میکند. اگر سهام شکاف داشته باشد و سپس نزدیک به قیمت پایین آن بسته شود، هنوز به طور کامل خارج از باند بولینگر قرار دارد، اغلب این اندیکاتور خوبی است که سهام در کوتاه مدت اصلاح خواهد شد.

سپس شما میتوانید یک پوزیشن کوتاه مدت با سه تارگت خروجی داشته باشید: (۱) باند بالا، (۲) باند متوسط یا (۳) باند پایین. در مثال نمودار زیر سهم (Direxion Daily Small Cap Bull 3x Shares (TNA در ۲۹ ژوئن ۲۰۱۱ میباشد، صبح ، شکاف خوبی در خارج از باندها وجود داشت، اما یک پنی زیر حداقل قیمت بود.

همان طور که در نمودار مشاهده میکنید، کندل استیک وحشتناک به نظر میرسد، سهام به سرعت برمیگردد و تقریبا ۲% را در عرض ۳۰ دقیقه اخذ میکند.

3- استراتژی سوار بر باند

بزرگترین اشتباهی که معاملهگران مبتدی هنگام استفاده از باند بولینگر انجام میدهند این است که وقتی قیمت به باند بالایی برخورد میکند، سهام را میفروشند و زمانی که قیمت به باند پایینی برخورد میکند، می خرند.

خود بولینگر اظهار داشت که لمس باند بالا یا باند پایین سیگنال خرید و فروش باند بولینگر نمیباشد.

تنها زمانی میتوان معامله کرد که قیمت سوار بر باند بولینگر باشد.

به مثال زیر نگاهی بیندازید و به فشردگی باند بولینگر درست قبل از شکستن توجه کنید.

همان طور که قبلا گفته شد، نفوذ قیمت به باند به تنهایی نمیتواند دلیل خرید یا فروش یک سهام باشد.

توجه کنید بعد از شکست روند، حجم تا چه اندازه افزایش یافت و روند قیمت به خارج از باند بولینگر آغاز گشت. اگر این کندلها به سمت بالا پرواز کنند، این موقعیت میتواند بسیار سودآور باشد.

میخواهیم دوباره به باند میانی برگردم. برای یادآوری، باند میانی یک میانگین متحرک با دوره زمانی ۲۰ در بسیاری از برنامههای کاربردی نمودارها میباشد.

دوره زمانی هر سهام متفاوت است، بعضی سهامها با دوره زمانی ۲۰ رابطه دارند و بعضیها ندارند. در بعضی موارد بایستی اعداد میانگین متحرک ساده (SMA) را اصلاح نمایید تا با سهام مورد نظر رابطه داشته باشند. این منحنی مناسب است، اما ما میخواهیم موقعیت را به نفع خودمان تغییر دهیم.

وقتی منحنی به خوبی کار کند، باید مطمئن باشید که با تجزیه و تحلیل تنظیمات دیوانه نمیشوید.

به هر حال، خط میانی میتواند مناطق حمایت پولبک را زمانی که سهام سوار بر باند است، نشان دهد. حتی میتوانید موقعیت خود را در سهامی افزایش دهید که قیمت به خط میانی پولبک کند. در مقابل، اگر سهامی خارج از باند بولینگر به روند خود ادامه دهد، نشان دهنده تضعیف قدرت سهام است و این زمان مناسبی برای سنجیدن موقعیت یا به طور کامل رها کردن آن است.

علاوه بر این، زمانی که ما سوار بر باند بولینگر هستیم، باید به دنبال بالاترین “های” (High) و بالاترین “لو” (Low) باشیم.

4- استراتژی انقباض باند بولینگر

یکی دیگر از استراتژیهای معاملاتی باند بولینگر این است که انقباض آینده باند بولینگر را ارزیابی کند. جان، اندیکاتوری به نام پهنای باند را ایجاد کرد. فرمول پهنای باند بولینگر ساده است:

(مقدار باند بولینگر بالایی – مقدار باند بولینگر پایینی) تقسیم بر مقدار باند بولینگر میانی (میانگین متحرک ساده).

ایده استفاده از نمودار روزانه، این است که وقتی اندیکاتور به پایینترین سطح خود در ۶ ماه گذشته میرسد میتوانید انتظار افزایش نوسانات را داشته باشید. همان طور که در بالا اشاره کردم این امر باعث انقباض باند بولینگر میشود. عمل انقباض باند بولینگر حاکی از یک حرکت بزرگ است. شما میتوانید از اندیکاتورهای بیشتری مانند افزایش حجم و یا اندیکاتور توزیع تجمعی استفاده کنید.

اندیکاتورهای دیگر بیانگر شواهد بیشتری برای انقباض باند بولینگر هستند.

زمانی که باند بولینگر منقبض میشود ما بایستی یک مرزی داشته باشیم زیرا این نوع موقعیت میتواند باعث گمراهی بهترین معاملهگران گردد.

به نمودار BSC در استراتژی ۳ توجه کنید که چگونه قیمت بولینگر با باز شدن ۲۶/۹ افزایش یافت. سپس فورا حرکت برگشتی داشت و منجر به فریب معاملهگران شد.

نبایستی هر جایی که شاهد انقباض باند بودید وارد معامله شوید بلکه بایستی منتظر تایید شکست روند باشید و سپس با آن حرکت نمایید. اگر درست تشخیص دهید، به همان مسیر مورد نظر بیشتر حرکت میکند. توجه داشته باشید که چگونه قیمت و حجم در هنگام نزدیک شدن به ارتفاع بالا (خط زرد) میشکند.

برای این که منتظر تایید باشیم، بیایید نگاهی بیندازیم که چگونه از فشردگی باند بولینگر برای کسب سود استفاده نماییم.

در نمودار ۵ دقیقهای زیر سهام (Research in Motion Limited (RIMM در تاریخ ۱۷ ژوئن ۲۰۱۱ ارائه شده است. توجه کنید که چگونه موجب شکاف (یا گپ) هنگام صبح شد و باند بسیار منقبض گردید.

در حال حاضر برخی از معامله گران میتوانند روش ابتدایی معاملات را با خرید سهام با باز شدن قیمت انجام دهند با فرض این که در خلال انقباض باند، انرژی بیشتر شود و منجر به پایین آوردن قیمت سهام خواهد شد. روش دیگر این است که منتظر تایید باشیم.

بنابراین، راه حل این نوع موقعیت این است که (۱) صبر کنید تا کندل استیک به داخل باند برگردد و (۲) اطمینان حاصل شود که چند اینساید بار (inside bars) وجود دارد که حداقل قیمت اولین بار را نمیشکند (۳) هنگامی که حداقل قیمت اولین کندل استیک را شکست اقدام به خرید نمایید.

با توجه به این سه الزام میتوانید تصور کنید که این موارد، خیلی در بازار اتفاق نمیافتد اما وقتی روی دهد باعث تصمیمگیری بهتر میشود. نمودار زیر این رویکرد را نشان می دهد.

حالا نگاهی به همین نوع تنظیمات در زمان فروش میاندازیم. تصویر زیر سهامی از گوگل در تاریخ ۲۶ آوریل ۲۰۱۱ را نشان میدهد. توجه کنید که چگونه سهام گوگل از نوار بالایی باند عبور کرده و بعد از اصلاح کوچکی داخل باند برگشته، سپس از حداکثر قیمت اولین کندل استیک عبور کرده است. اگر کندلها سوار بر باند بشوند این نوع از تنظیمات میتواند روند قدرتمندی را ثابت کند.

5- استراتژی برگشت ناگهانی به باند میانی

این استراتژی برای کسانی است که توقع کمی از بازار دارند. اساسا شما در انتظار بانس کردن بازار به باند میانی هستید. آنچه در مورد این استراتژی میخواهم این است که با گذشت زمان، درصد بالایی از موفقیت را به همراه خواهد داشت.

شما در موقعیتی قرار نمیگیرید تا آن را به نفع خود تغییر دهید. همچنین به دنبال پیامبری هم نیستید که پیشبینی کند سهام تا چه اندازه بالا میرود یا نمیرود. اگر افراد زیاده خواهی از بازار نباشید، قادر خواهید بود با خیال راحت از بازار استوار و محکم درآمد داشته باشید و در نهایت نوسانات طوفانی کاهش خواهد یافت که مقولهای معمولی برای معاملهگرانی است که ریسکپذیر هستند.

کلید این استراتژی پیش از ورود به موقعیت، این است منتظر آزمودن خط میانی باشیم. در صورتی که در جهت اصلی حرکت کنید که میزان قابل توجهی از نوسانات وجود دارد، میتوانید احتمال ورود به یک معامله و برنده شدن در آن را افزایش دهید.

همانطور که در مثال بالا میبینید، متوجه میشوید زمانی که قیمت فقط به خط میانی پولبک کرده، سهام به سرعت افزایش یافته است. شما میخواهید بعد از این که قیمت نتوانست خط میانی را به سمت پایین را بشکند، وارد پوزیشن شوید. سپس میتوانید روی نوار بالایی اقدام به فروش نمایید. اگر اشتیاق بیشتری برای ریسک دارید، میتوانید سوار باند شوید و تعیین کنید کجا از پوزیشن خارج شوید.

۶- استراتژی معامله درون باند

صادقانه این یکی از استراتژی های مورد علاقهام است. اگر تا به حال هر سیگنال دیگری را برایتان مطرح کردم، فراموش کنید. استراتژی که با حداکثر کسب درآمد با حداقل ریسک است. همانطور که میگوییم بازی فوتبال در یک اینچ است، تجارت هم همانند آن است.

البته میتوانید پول زیادی را با شرطبندی بر روی سهامها به دست آورید اما این نوع از معامله، جزو خرید طولانی مدت مثلا بعد از ۲۰ سال نیست. اول، شما باید سهامی را پیدا کنید که در یک محدوده معاملاتی قرار گرفته باشد، هر چه محدوده بزرگتر باشد بهتر است.

اکنون به این نمودار نگاهی بیندازید، نمودار خسته کنندهای به نظر میرسد. به هر حال با تجربه ای که دارم زمانی که بازار خود را نشان دهد معاملهگران از بازار پول به دست میآورند و در پایان روز با یک کندل بزرگ، پول خود را نقد میکنند.

در مثال بالا، زمانی شما اقدام به خرید میکنید که یک سهم در محدودهاش، حداقل قیمت را دارد و روی باند پایینی قرار گرفته است. به طور معکوس، زمانی سهام را میفروشید که به حداکثر قیمت محدوده اش برسد و در باند بالایی قرار دارد. شما میتوانید استدلال کنید که نیازی به باندها ندارید تا این استراژی را اجرا نمایید، با این حال با داشتن این باندها و بررسی آنها میتوانید فاز تغییرپذیری کم یا بدون نوسان را اعتبار سنجی نمایید.

یک روش ساده برای گفتن این است که باندها به تایید اینکه سهام در یک دامنه گیر کرده است، کمک میکند.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

کدام استراتژی بهتری است؟

کدام استراتژی بهترین است؟

از آنجا که تجارت یک سفر شخصی است، برخی از روشهای دیگر ممکن است برای شما مناسب باشد ولی ریسک زیادی را نیز در بر دارد. در زیر فهرستی از سبکهای ۶ استراتژی که در این گزارش سهامیر آمده بود را بررسی میکنیم:

استراتژی کف دو قلو: این استراتژی برای تکنیکالیستهای ماهر است. معاملهگر بایستی تمام بازار را در جستجوی وضعیت خاصی دنبال کند. برای شناسایی وضعیت، صبر زیادی را میطلبد، زیرا شما واقعا نیاز به دومین کف قیمت دارید تا باند را بشکافد و سیگنال خرید قوی را صادر نماید

استراتژی برگشتی: فراخوانی برای تمام مخاطبان ریسکپذیر است. این روش فوقالعاده است زمانی که به درستی با روش برگشتی وارد پوزیشن شوید، پول را وارد حسابتان میکنید. با این حال اگر به اشتباه وارد پوزیشن شوید، شما را به شدت گرفتار میکند. بایستی سریع و با دقت عمل کنید.

استراتژی سوار بر باند: این برای تمام کسانی است که خارج از باند اقدام میکنند. شما فقط میزان ۲۰٪ تا ۳۰٪ فرصت برنده شدن را دارید زیرا شما تمام سرمایه خود را بر روی این حرکت بزرگ سرمایهگذاری کردهاید.

به نظر ساده میرسد این طور نیست؟ به شخصه استراتژیها را امتحان کردم که درصد برنده شدن پایین را داشته و هر بار شکست خوردم زیرا من بازنده خوبی هستم. بنابراین نمیتوانم اشتباهی را که نادرست است مرتکب شوم. پس، اگر میخواهید معاملات کمتری داشته باشید، میتوانید از ده اشتباه، از هشت اشتباه جلوگیری نمایید، این استراتژی برای شما مناسب خواهد بود.

استراتژی انقباض باند بولینگر: این استراتژی بهترین موقعیت را برای معاملهگرانی که میخواهند سود بالقوه را با سوار شدن بر باند بگیرند به همراه دارد و میتوانند پول زیادی را به دست آورند. شما میتوانید یکی از دو روش را با انقباض باند انجام دهید. برای معاملهگران ریسک پذیر، شما میتوانید قبل از شکست قیمت وارد معامله شوید و به سود دست یابید. بیشتر معاملهگران محافظهکار منتظر شکست قیمت میشوند و سپس موقعیت پولبک را در جهت روند اصلی بررسی میکنند.

نقش میانگین متحرک: این استراتژی برای همه معاملهگران با پولبک همراه است. شما به دنبال سهامهایی هستید که روند قوی دارند و واکنش میانگین متحرک با دوره زمانی ۲۰ را نشان میدهد.

استراتژی معامله در محدوده: این استراتژی را بسیار ستایش میکنم. ۸۰ درصد از مواقع محدودهای از بازار را داریم. بنابراین اگر اهل ریسک هستید این استراتژی مناسب شما نیست و بیشتر خواب آور است و بهتر است از استراتژی ۲ و ۳ و ۴ استفاده نمایید.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

نتیجه گیری

نتیجه گیری

در این گزارش سهامیر سعی کردیم ابتدا مقدمهای از تعاریف الزامی را بیان کرده و سپس به معرفی باندهای بولینگر بپردازیم.

هرچند که معمولا از اندیکاتورها به تنهایی برای ورود یا خروج به بازار استفاده نمیشود، اما به نظر میرسد که استراتژیهای تعریف شده به خصوص استراتژی پهنای باند به تنهایی بتواند سیگنالهای معاملاتی مناسبی را ایجاد کند.

توجه کنید که درک صحیح از روندهای صعودی و نزولی و بازار رنج (خنثی)، به عنوان پیش فرض این مباحث در نظر گرفته شده است. لذا توصیه میکنیم که برای اخذ موقعیتهای معاملاتی خود، حتما از ترکیب آموزش های سهامیر همراه با سطوح حمایت و مقاومت و سایر ابزارهای تکنیکالی بهره بگیرید.

- دیپارتمان آموزش عالی

- مدرک انحصاری

- تاییدیه جهانی

10 پاسخ

آیا با باندبولینگر واگرایی رو میشه تشخیص داد؟

خیر این اندیکاتور روندی هستش و واگرایی درآن قابل تشخیص نیست

اندیکاتور باند بولینگر به تنهایی برای معامله کردن کافیست؟

خیر این اندیکاتور اگر با اندیکاتور های دیگری مثل MACD یا دیگر اندیکاتورها ترکیب شوند نتیجه بهتری دربرخواهندداشت

ایا قیمت براساس باند حرکت میکند یا باند براساس قیمت؟

در تمامی اندیکاتورها این اندیکاتورها هستند که براساس قیمت حرکت میکنند اما اندکیاتور باندبولینگر بسیار قدرتمند ظاهر میشود

آیا اندیکاتور باند بولینگر وضعیت رنج و ساید بازار را بخوبی نشان می دهد؟

بله این اندیکاتور روندی است و جز تعداد اندیکاتورهایی است که میتواند حتی ابتدای بازار رنج را بخوبی نشان دهد

خط وسط باند نشان دهنده چسیت؟

خط وسط باند همان EMA 20 است که نوعی میانگین متحرک است و بسیار کاربردی و عملی است